金融市场的新警告:美国经济踏上硬着陆之路?

2023/10/06 00:52来源:第三方供稿

FX168财经报社(北美)讯 就在我们普遍以为软着陆问题已经解决之际,债券市场对经济形势的风险评估再次增加了不确定性。这就是美国商业周期不断变化的风险状况。大多数情况下,这些变化相对较小。

与近年来的历史相比,未来可能再次出现经济衰退的风险较高,或者至少更高。

与此同时,DoubleLine Capital创始人、“新债王”Jeffrey Gundlach本周早些时候在X上发帖:

“美国国债收益率曲线迅速反转。几个月前是-108个基点,现在是-35个基点。这应该让每个人都警惕衰退风险,而不仅仅是观望衰退。如果失业率上升了几个十分点,就会发出衰退警报。系好安全带。”

9月份的就业人数数据也描绘出了一个更为暗淡的图景,引发了对劳工部明天的工资报告可能会引发新警告的担忧。与此同时,上个月公司的招聘速度降至了自2021年1月以来的最低水平。

如果新的衰退正在酝酿中,那么它不太可能在第三季度开始。由于政府初步的第三季度GDP报告预计将于10月26日发布,最新的第三季度中值现预测显示产出将大幅增长3.1%,远高于第二季度的2.1%。

然而,与一个月前或一个多月前相比,当时国债收益率较低且相对稳定时,对2024年第四季度和2024年初的前景有所恶化,即使只是轻微的恶化。例如,就在9月15日,高盛全球银行与市场联席主管Ashok Varadhan还建议:“令人难以置信的是,我会将美国经济形势描述为非常有韧性。”

但国债收益率最近的上升对经济构成了新的阻力。决定这是否是推动经济陷入NBER定义的衰退的催化剂仍然有争议,但这显然是一个不利因素。

另一个用于评估衰退风险的动态是所谓的美国经济韧性的最新高峰。在8月30日,当韧性论点几乎取得共识时,Capital Spectator通过观察最近宏观动量的快速上升已经显示出达到顶峰的迹象。这一观察是通过每周发布的《美国商业周期风险报告》中的一对商业周期指数的广泛数据审查得出的。

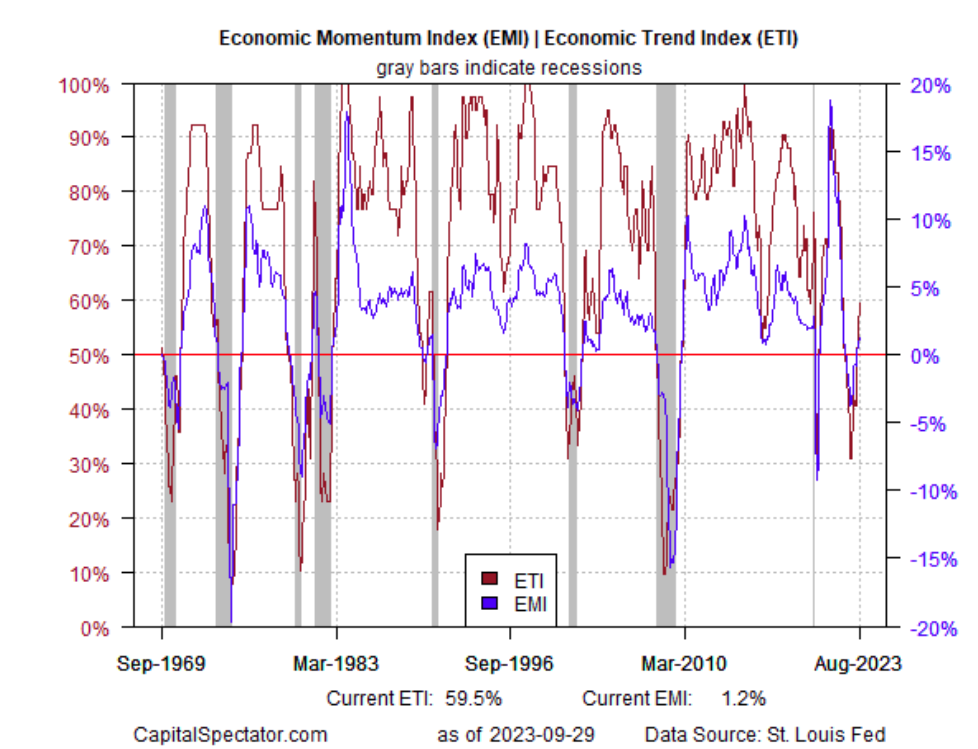

目前还不清楚这一高峰是衰退的前奏还是经济活动减缓或稳定的预兆。高峰论点是基于未来一个月或一个月左右的经济数据预测的近期估计得出的。为了更好地理解,以下是根据截至8月份的数据可用情况编制的经济趋势指数和经济动能指数的情况:

(图片来源:investing)

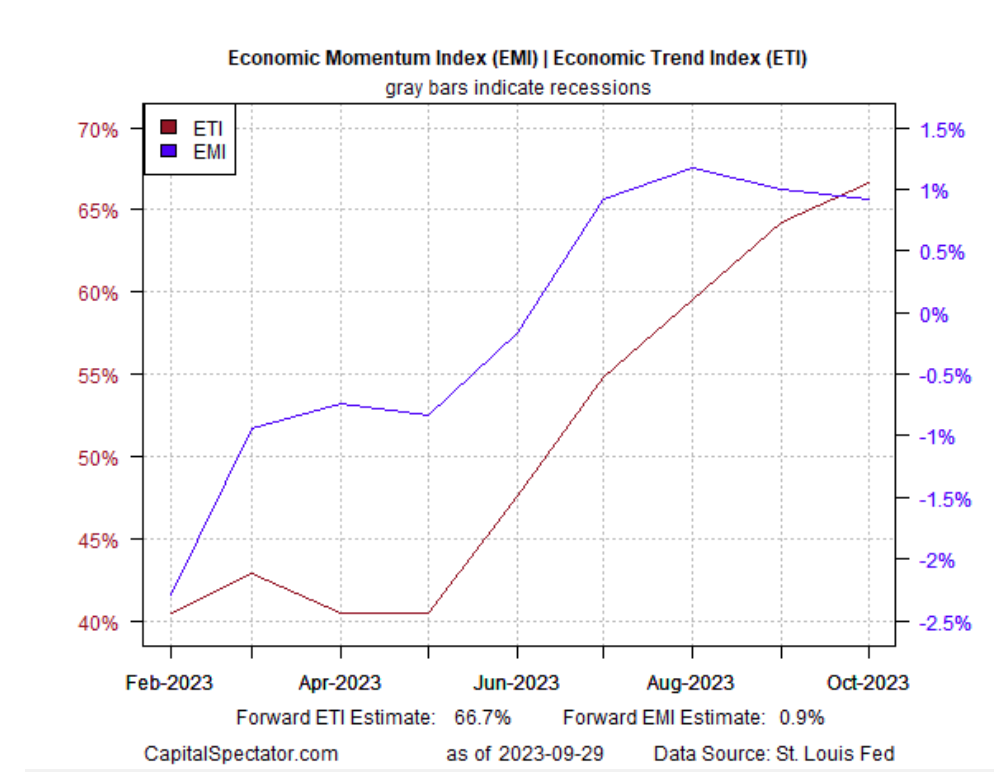

现在使用计量经济学预测工具来预测这些指数在10月份的走势,显示经济动能指数(EMI)正在达到顶峰,而经济趋势指数(ETI)仍在小幅上升。请注意,两者都有望保持在标志着衰退开始的相应临界点以上:ETI为50%,EMI为0%。

(图片来源:investing)

底线:衰退风险可能再次上升。这可能会是另一个错误的信号,就像一年前宏观动能正在恶化,但随后在2022年底或2023年初出现了令人惊讶的反弹一样。

这一次会有所不同吗?没有人知道,尽管未来几周的新数据点对于决定接下来会发生什么至关重要。与此同时,未来仍然不确定,只留下了一种相对可靠的宏观工具:通过广泛的指标监测衰退风险,以及通过一到两个月的前瞻/预测来了解经济状况。

考虑到这一点,11月份的ETI和EMI预估将对重新评估硬着陆风险的几率非常有价值。