FX168财经报社(香港)讯 被视为“美联储喉舌”、有“新美联储通讯社”之称的《华尔街日报》记者Nick Timiraos在周日(9月10日)发表题为《美联储官员的利率立场正在发生重要转变》的文章。文章指出,美联储对于加息的立场正在发生“重要转变”,可能会在9月份暂停加息,然后再仔细考虑是否需要更多加息。

(截图来源:《华尔街日报》)

Timiraos的文章受到市场人士的高度关注。安联首席经济顾问埃尔·埃利安(Mohamed El-Erian)周日在X平台发布推文称:“Nick Timiraos的这篇文章将在市场上引起广泛关注。这是一篇重要的文章。”

(截图来源:X平台)

情况正在发生转变

Timiraos在这篇文章中指出,过去一年多来,美联储的政策制定者一致认为,他们宁愿加息过多,也不愿加息过少——这表明他们认为持续高通胀的威胁有多严重。

但Timiraos指出,这种情况正在改变。尽管一些官员目前仍然倾向于过度加息,理由是他们可以稍后再降息。但现在,其他官员认为风险已更加平衡。他们担心加息会导致不必要的经济衰退,或者引发新一轮的金融动荡。

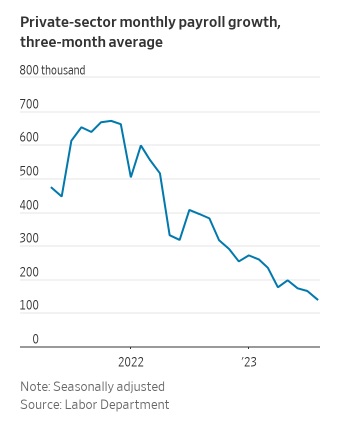

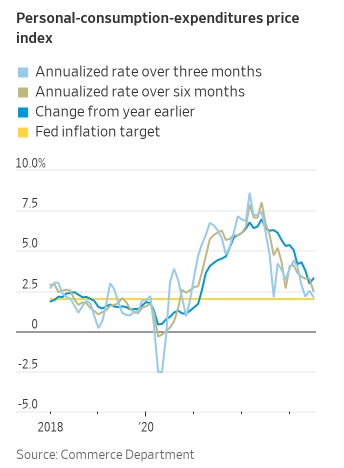

Timiraos指出,近来美国数据显示通胀放缓,劳动力市场过热程度降低,这些推动美联储向更加平衡的利率倾向的转变。此外,过去一年半以来实施的异常快速的加息行动,预计将在未来数月继续抑制需求。

(截图来源:《华尔街日报》)

(截图来源:《华尔街日报》)

在过去的12次议息会议中,美联储官员有11次上调利率,最近一次发生在7月的议息会议上,将基准联邦基金利率上调至5.25%-5.5%,为22年来的最高水平。他们似乎普遍同意在9月19日至20日的会议上维持利率不变,让他们有更多时间来观察经济对加息的反应。

目前最大的争论

Timiraos称,目前更大的争论是,什么会促使美联储官员在11月或12月再次加息。6月份,大多数美联储官员预测年内利率需要再提高25个基点。

Timiraos指出,将于9月会议结束时公布的最新点阵图预测可能会显示,进一步加息仍在考虑之中,但最终是否会加息仍是一个悬而未决的问题。

在过去的一年里,美联储官员们一直将经济放缓的证据作为暂停加息的理由。然而,随着通胀降温,官员们的责任已转向提供经济加速的证据,以证明加息是合理的。

这一点从美联储主席鲍威尔(Jerome Powell)最近对经济活动强于预期将减缓近期通胀进展的风险的描述中可以明显看出。上个月,在描述美联储是否会再次收紧货币政策时,两次使用了“可能”(could)一词,而不是更有力的“将会”(would)。

鲍威尔在怀俄明州的杰克逊霍尔(Jackson Hole)表示,经济增长走强的证据“可能危及进一步的进展,可能需要进一步收紧货币政策”。

美联储两大阵营

在这篇文章中,Timiraos还谈及美联储官员内部当前存在的立场分歧。

Timiraos写道,美联储官员的一个阵营仍然担心通货膨胀,并希望通过今年秋天再次加息来应对通货膨胀。这些政策制定者担心,一旦结束紧缩政策,就会在未来几个月发现力度还不够。如果金融市场被引导相信通胀和利率已经趋于平稳,结果却发现事实恰恰相反,那么这种情况可能尤其具有破坏性。

克利夫兰联储主席梅斯特(Loretta Mester)上个月接受采访时表示,过度紧缩是一种风险,但“我们一直低估了通胀” ,“允许通胀持续更长时间确实会给经济带来成本。”她表示,如果事实证明这样的增长带来的负面影响比预期更大,那么明年“我会更愿意更快地(下调)利率”。

美联储理事沃勒(Christopher Waller)上周表示:“如果我们确实认为需要加息,我认为再次加息并不一定会让经济陷入衰退。”达拉斯联储主席洛根(Lorie Logan)表示,跳过9月份加息“并不意味着停止加息”。

美联储另一个阵营则更支持暂停加息。他们希望将焦点从利率必须提高多少,转移到利率能在当前水平维持多久。虽然美国经济在第二季国内生产总值(GDP)年化季率强劲增长2.1%,本季度增速可能超过3%,但这些官员对这种增长能否持续持怀疑态度,特别是考虑到中国和欧洲经济增长放缓,以及过去加息的滞后影响。

波士顿联储主席柯林斯(Susan Collins)上周在一次演讲中表示:“现在必须权衡通胀长期保持较高水平的风险,与过度限制性的货币政策立场将导致经济放缓幅度超过恢复物价稳定所需的风险。我们政策周期的这个阶段需要耐心。”

自美联储7月份议息会议以来,10年期美国国债收益率已从3.9%攀升至4.25%左右,推高了包括抵押贷款利率在内的一系列借贷成本。抵押贷款利率最近触及22年高点。这实际上起到了美联储加息的部分作用。

这些官员还担心,如果再一次加息被证明是不必要的,那么逆转加息将会比他们更鹰派的同事们想象的更加混乱和昂贵。

8月份,亚特兰大联储主席拉博斯蒂克(Raphael Bostic)表示,他宁愿明年将利率维持在当前水平。他表示: “如果我们保持适当的谨慎,我们就有机会将就业方面的损害降到最低。这并不是说不会造成损害。”

剔除最不稳定价格变化的潜在通胀指标显示,今年夏季通胀持续下降。纽约联储的通胀指标从2022年6月5.5%的高点降至7月的2.8%以下。其他数据显示,价格上升的频率和幅度也有所回落。

政策“微调阶段”

Timiraos认为,美联储已经来到一个政策“微调阶段”。可以肯定的是,加息一次与不加息之间的差别可能并不大。

Timiraos援引前美联储高级经济学家、现任花旗集团(Citigroup)首席经济学家的Nathan Sheets的话称:“一个是对的,另一个明显是错的吗?我很怀疑,现在剩下的就是微调了。”

美联储以外的其他经济学家表示,支出和增长数据可能会在经济放缓之前夸大经济的强劲程度。

PGIM Fixed Income首席全球经济学家Daleep Singh表示:“政策事故总是这样发生的:一味着重于滞后的经济数据。目前大多数前瞻性指标都表明,尽管限制性政策可能仍是适当的,但高实际利率带来的限制程度可能很快就会超出美国经济的承受能力。”