未来一周“重头戏”!日本央行2023年最后一次会议,美国核心PCE和英国CPI也即将“来袭”

2023/12/16 05:01来源:FX168

FX168财经报社(北美)讯 继本周央行做出一系列决定之后,日本央行将在周二会议发布货币政策的最终决定。

日本央行政策制定者是否会暗示结束负利率?

在上次会议上,政策制定者决定允许10年期日本国债收益率升至1%以上。然而,他们只是将其从严格的上限重新定义为参考界限,这意味着如果认为有必要,他们可以再次干预债券市场。事实上,这就是他们在做出决定后第二天所做的事情。

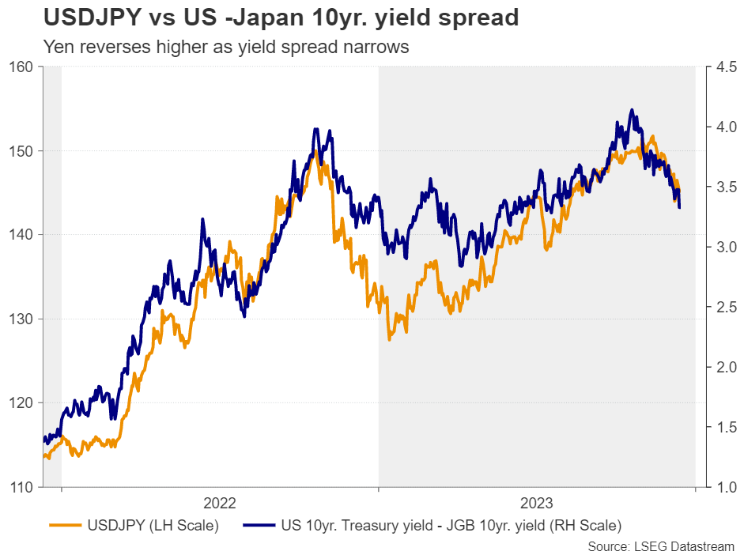

这让原本期待更多的投资者感到失望,日元在接下来的几天里暴跌,美元/日元在11月13日几乎触及2022年10月高点151.94。行长上田植男谈到了一旦结束负利率政策,他们在利率目标方面可能有的选择。

然而,就在接下来的几天里,两份报道传出,称他的言论无意暗示潜在的退出时间,而且央行认为等待更多信息的成本并不是很高。考虑到这一点,并考虑到日本央行对工资增长的重视,政策制定者可能不会选择在这次会议上立即做出转变,或许会等到四月份春季工资谈判之后。

这并不意味着会议将完全不被注意到。是的,日本GDP数据显示第三季度经济收缩幅度超出预期,但全国CPI显示10月份通胀继续加速,这增加了企业和工会就明年另一轮大幅加薪达成一致的可能性。因此,即使有最轻微的迹象表明利率可能在4月份退出负值区域,也可能会为日元的引擎增添更多动力,特别是在市场相信美联储明年将降息约150个基点的情况下。

美联储采取鸽派立场后,美元交易者将目光锁定核心PCE指数

谈到美联储,周三它如预期一样维持利率不变,但下调了点阵图,表明2024年末利率将达到4.6%,而不是9月份预测的5.1%。鲍威尔在决定公布后的新闻发布会上显得鸽派,称加息“不再是基本情况”。这一结果推低了美国国债收益率和美元走低,同时受到股票和黄金交易员的欢呼。

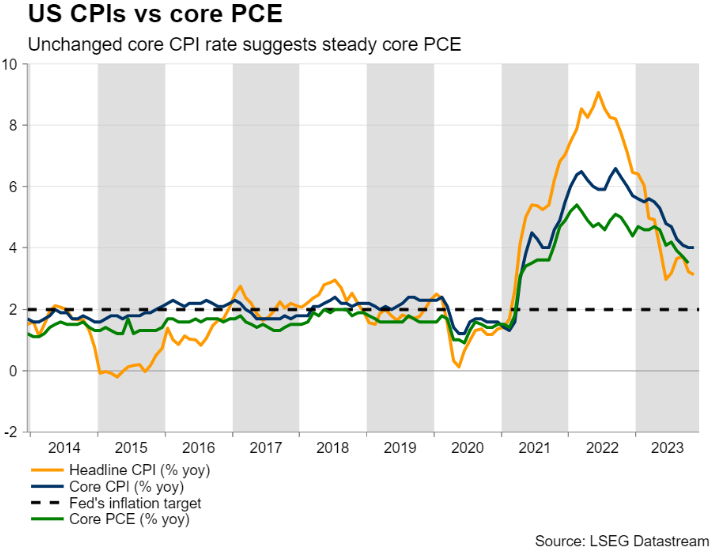

下周美国议程上的亮点可能是11月核心PCE指数,这是美联储最喜欢的通胀指标,该指数将于周五与当月个人收入和支出数据一起公布。周二,本月核心 CPI 同比保持在4.0%不变,这表明核心 PCE 价格指数可能也稳定在 3.5%。这不太可能动摇人们对美联储未来行动方针的预期,但如果失败可能会鼓励投资者继续抛售美元并购买股票。另一方面,意外的上行可能会引发相反的走势,但走势温和,因为市场参与者似乎愿意对验证其观点的数据和头条新闻做出更多反应。

英国通胀会改变英国央行的想法吗?

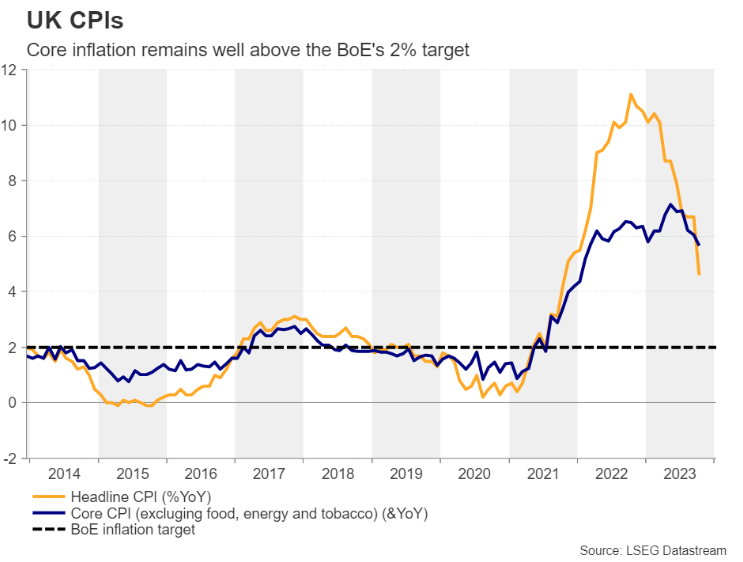

对于英镑交易者来说,在英国央行立场强硬之后,他们的注意力现在将转向将于周三公布的英国11月通胀数据。尽管放缓,英国通胀仍远高于其他主要经济体,核心利率仅从10月份的6.1%降至5.7%。

英国央行三名成员投票支持加息,其中大多数人表示,现在断定服务业通胀和薪资增长正稳步下行还为时过早,一些人的通胀率进一步但仍然温和下降。潜在的价格压力可能不会成为英国央行政策制定者改变主意的理由,并且不太可能严重损害英镑。

尽管如此,根据英国隔夜指数互换,市场仍然认为没有必要进一步加息,并且到明年 12 月可能需要降息约 115 个基点。也许他们更担心第三季度陷入停滞的英国经济表现,而不是通胀的粘性。因此,如果即将公布的增长相关数据继续表明经济受到严重创伤,英镑的上涨可能会在不久的将来的某个时候耗尽动力,因为投资者坚持认为最终可能需要降息。在这方面,英国11月零售销售数据定于周五公布。

加拿大通胀和澳洲联储会议纪要也即将公布

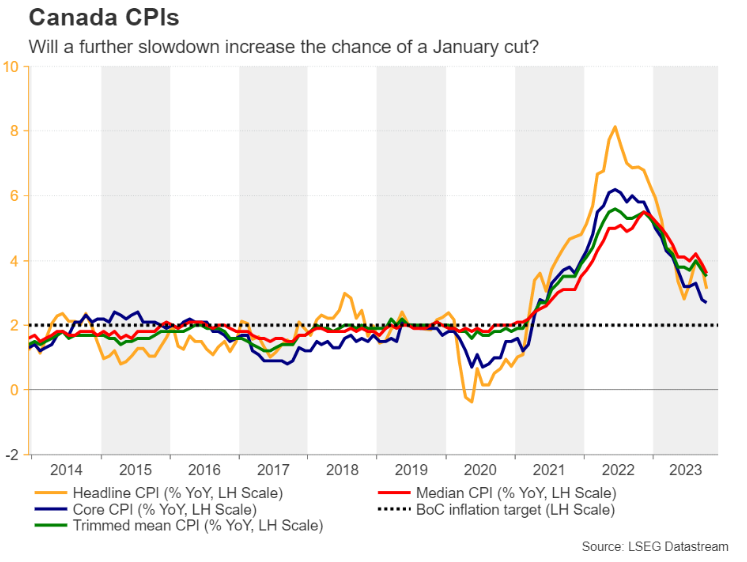

加拿大11月份通胀数据也将于周二公布。在最近一次会议上,加拿大央行将关键隔夜利率维持在5%不变,并为进一步紧缩政策敞开大门,称尽管承认物价压力有所缓解和经济放缓,但仍对高通胀感到担忧。

然而,投资者并不相信另一次加息可能即将到来。他们实际上预计1月份降息25个基点的可能性约为27%。 10月份,总体通胀率放缓至仅略高于央行 1-3% 的通胀控制目标范围,而备受关注的调整平均利率则从3.7%下滑至3.5%。因此,经济进一步放缓可能会导致一月份降息的可能性更高,从而给加元带来压力。

同日早些时候,在日本央行做出决定前几个小时,澳大利亚央行发布了12月政策会议纪要,政策制定者维持基准利率不变,但软化了紧缩倾向,称是否需要进一步紧缩将取决于取决于数据和不断变化的风险评估。由于市场认为澳洲联储二月份再次加息25个基点的可能性很小,投资者可能会仔细阅读会议纪要,看看官员们最后一次按下加息按钮的意愿如何。