FX168财经报社(北美)讯 就在两个半月前,大多数美联储官员还认为 9 月 17 日至 18 日的会议上不会降息。

上个月底,当美联储主席杰罗姆·鲍威尔表示是时候开始降低借贷成本时,他的几乎所有同事也都这么认为。

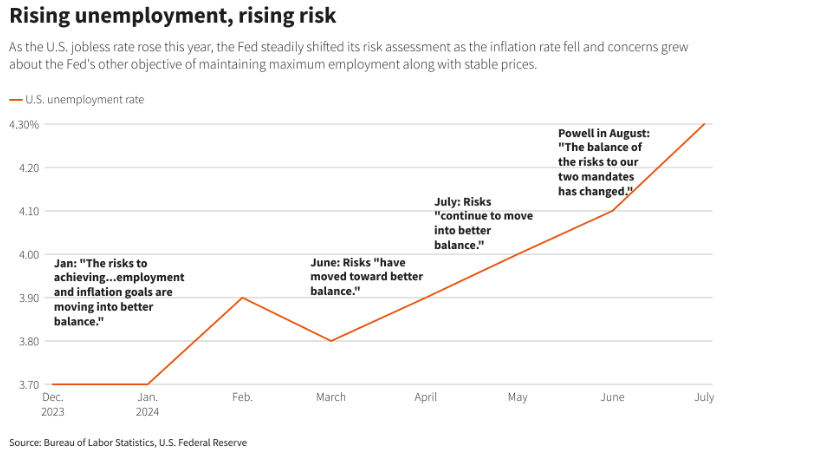

很大程度上,这是因为大量数据都朝着一个方向发展。这促使美联储决策者重新评估前景面临的风险,包括他们的主要担忧是否应该是持续的通胀、劳动力市场疲软、企业或家庭财务状况恶化、潜在的政策失误,还是这些因素的某种组合。

(图源:路透社)

麻省理工学院斯隆管理学院经济学教授、前英格兰银行政策制定委员会成员克里斯汀·福布斯 (Kristin Forbes) 表示:“并不是某件事导致所有人都采取行动。而是不同的人关注不同的数据、不同的指标、不同的风险,然后他们最终都走向同一个地方。”

上个月,鲍威尔在怀俄明州杰克逊霍尔举行的堪萨斯城联储年度经济研讨会间隙表示,美国降息的时机已经到来,“一个好的美联储主席可以把人们团结起来,实现他们想要的结果,但通常会利用不同的动机来让不同的人达成目标。”

(图源:路透社)

至少有几位美联储政策制定者似乎仍处于犹豫状态,他们对放松政策的支持取决于通胀放缓或劳动力市场疲软的进一步迹象。

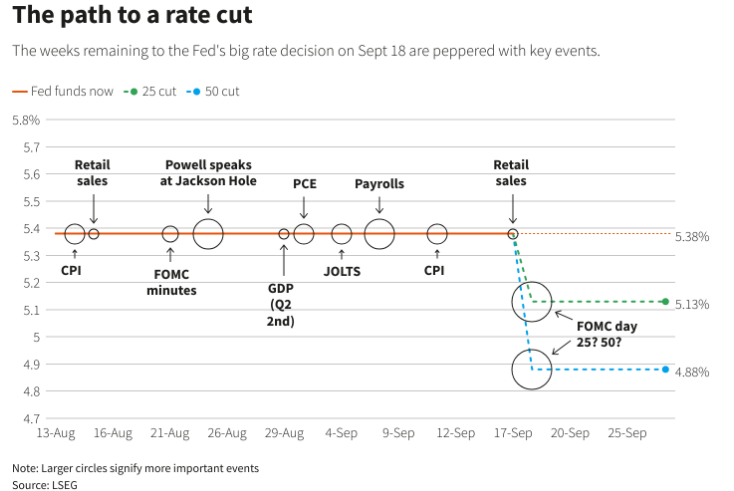

但对于绝大多数美联储决策者来说,在艰难应对通胀后,本月首次降息几乎是板上钉钉的事。未来信息以及他们对已见数据的看法将决定他们希望在两周后的会议上采取多大的降息幅度:典型的降息幅度为四分之一个百分点,还是加息幅度为半个百分点。

美联储政策制定者并没有展开“任务完成”的横幅来庆祝战胜两年前40年来的最高通胀率。

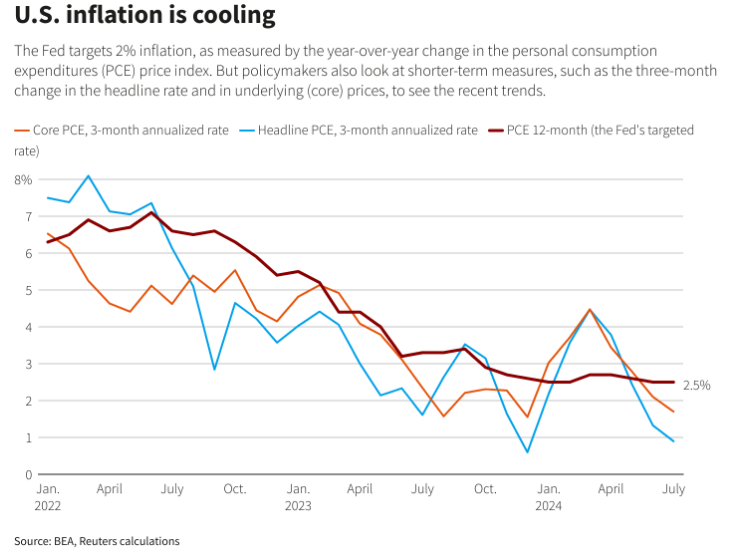

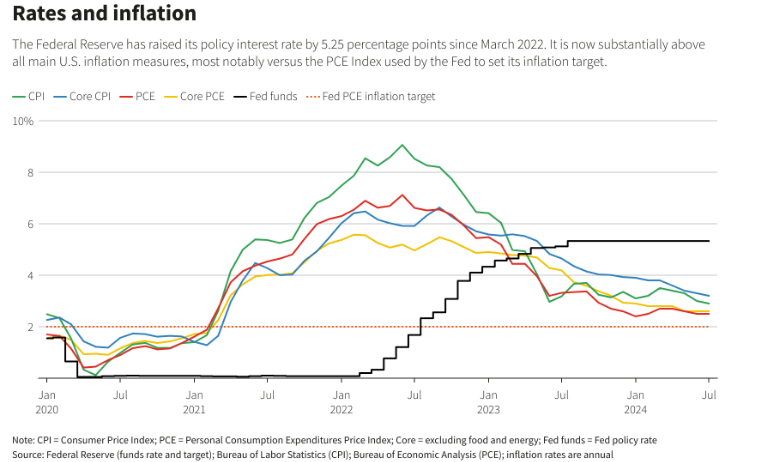

但他们确实认为,价格压力在 2024 年初开始上升后,目前正在降温,过去三个月环比通胀率放缓至低于美联储 2% 目标的年率。

(图源:路透社)

波士顿联储主席苏珊·柯林斯上个月在杰克逊霍尔对路透社表示:“我更加确信趋势就在那里。”

与此同时,柯林斯认为劳动力市场仍然健康,她不断听到新英格兰各地民众对通货膨胀的影响。她说,这些因素的结合意味着“逐步、有条不紊地”降息是合理的。

她的观点是,越来越相信通胀正在下降,同时对就业增长放缓没有多少担忧。其他同事也持同样的看法,包括费城联储主席帕特里克·哈克。哈克上个月接受彭博电台采访时表示,他希望以“有条不紊”的步伐降息,并将“从 25 个基点开始”。

劳动力市场的临界点

旧金山联储主席玛丽·戴利是一位受过培训的劳工经济学家,她同样对价格压力的下降感到欣慰,但似乎只看到就业方面存在下行风险。

上周,戴利表示,她尚未发现劳动力市场出现任何恶化。不过,就在一个月前,她曾警告称,“极其重要的是”不要让劳动力市场陷入低迷,并表示如果这种情况开始发生,就有必要采取更积极的行动。

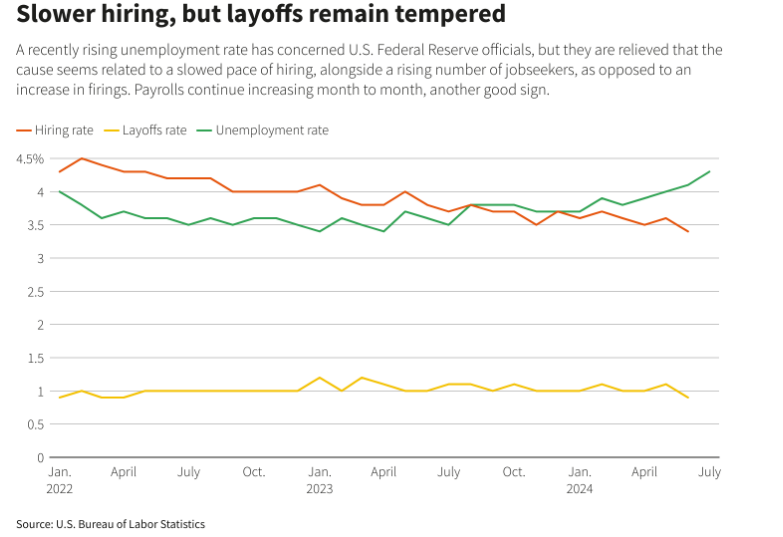

戴利密切关注的一项数据显示,迄今为止劳动力市场的降温是由招聘放缓而不是裁员增加造成的。

(图源:路透社)

里士满联储主席托马斯·巴金称之为“低雇用、低解雇模式”。

他上个月在彭博播客中表示:“这看起来不像是会持续下去的事情,所以它要么向左转,要么向右转。”

美联储理事、劳工经济学家阿德里安娜·库格勒在杰克逊霍尔会议上表示,临界点可能已经到来,每个求职者所能获得的职位空缺数量下降到一定水平,超过这个水平,失业率(目前为 4.3%)可能会大幅上升。

(图源:路透社)

美联储理事克里斯托弗·沃勒也密切关注这一点。自 7 月底央行会议召开以来,沃勒一直没有公开谈论货币政策,但他计划在周五美国劳工部公布 8 月份就业报告后发表最新讲话。

不同的声音

亚特兰大联储主席拉斐尔博斯蒂克数月来一直表示,他认为央行今年只需降息一次,而且要等到第四季度。

和他的许多同事一样,他看到通胀下降的速度比预期的要快。8 月底,博斯蒂克告诉雅虎财经,他现在希望比之前预测的更早降息,以防止就业市场受到“过度损害”。他改变主意的另一个原因是商界领袖告诉他的事情。

博斯蒂克说:“我选区的一些人告诉我,我们应该在 7 月份采取行动……但到了 1 月份,却没人这么说。”

尽管在美联储上次会议之前,呼吁纾困的联系人并不是绝大多数,但博斯蒂克表示,他计划继续与联系人讨论经济前景的实际表现,而不仅仅是政府数据。

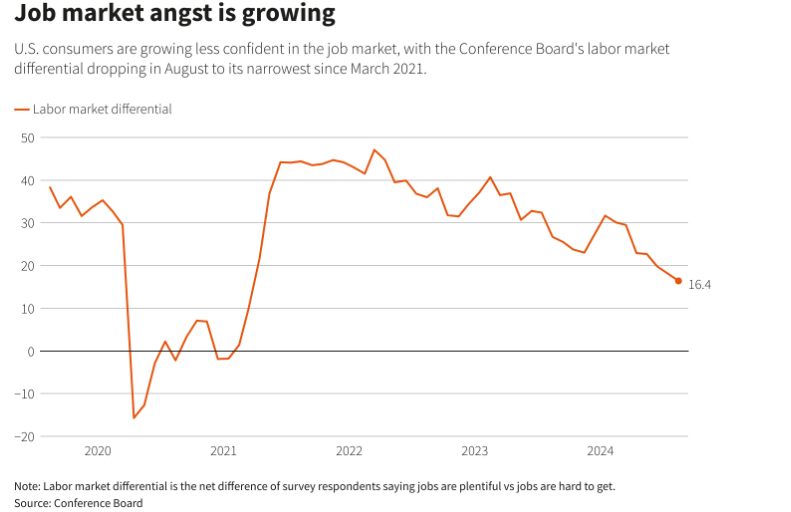

最新的消费者信心调查显示,就业信心出现恶化,而历史上失业率的上升往往伴随着就业信心的下降。

(图源:路透社)

芝加哥联储主席奥斯坦·古尔斯比 (Austan Goolsbee) 提出了另一个降息的理由:即使美联储将政策利率维持在 5.25%-5.50% 的区间内,美联储的目标同比通胀指标也已从去年同期的 3.3% 下降至7 月份的 2.5%。

(图源:路透社)

利率差距不断扩大意味着借贷成本在实际意义上稳步上升——如果经济过热,这是一种适当的挤压,但如果经济不是过热,则是一种过度的扼杀,古尔斯比认为。如果如他在 8 月底所说的那样,就业市场“几乎从所有指标来看”都在降温,情况可能就更是如此了。