FX168财经报社(香港)讯 上周美国非农就业报告意外疲软,8月新增就业岗位为七个月来最低,这促使分析师加大了对美联储未来几个月不会缩减刺激计划的押注。

8月报告远未为启动缩减进程扫清道路,反而令美联储仍面临这样的风险,即可能要在劳动力市场全面复苏的新承诺,和保持通胀可控的传统承诺这两个对立的选项之间作出艰难的选择。

全球最大的资产管理公司贝莱德最新撰文指出,预计美联储将在11月宣布缩减。

贝莱德称,美联储(Fed)已将启动缩减资产购买的条件定为在通胀和就业目标方面取得“实质性进一步进展”。美联储主席杰罗姆·鲍威尔(Jerome Powell)承认,通胀已经满足了这一条件,最后的障碍是就业。

贝莱德认为,上周五公布的8月份就业数据显示,就业人数增加了23.5万。虽然远低于预期,但季节性因素可能发挥作用,并有可能向上修正。

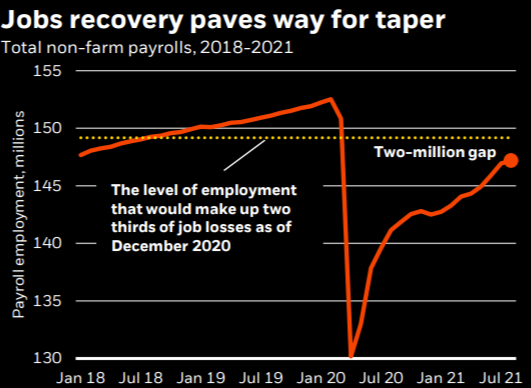

该资管公司指出,无论如何,这一增长是朝着弥补2020年12月失业损失的三分之二迈出的一步——一些联邦公开市场委员会(FOMC)参与者表示,这一水平可能足以代表就业方面进一步取得实质性进展。

“9月和10月的强劲数据可能会让美联储在11月宣布缩减购债规模——在我们看来,考虑到下个月失业救济追加款项将结束,这并非不可能,”贝莱德说。

至于加息,贝莱德指出,“美联储强调,缩减购债并不是政策利率上升的直接信号,我们仍预计政策利率在2023年之前不会上升。”

巴克莱分析师Jonathan Millar说:“8月就业增长急剧减速,少有迹象显示劳动力供应加快,这使美联储陷入两难境地,因为它要平衡需求急剧放缓的风险与供应紧张和通货膨胀的风险。我们仍然预计美联储将在9月发出缩减信号,但现在预计将在12月而不是11月开始。QE可能将在2022年中期结束。”

兴业研究最新观点预计,美联储或在11月正式宣布、12月实施缩减购债。在此之前,美元指数或将面临回落压力。

花旗银行的策略师预计,随着美联储将缩减刺激计划推迟至11月,美元将在未来几个月内走弱,但对冲基金已悄悄增加了看涨押注。