FX168财经报社(北美)讯 周三(1月26日),美联储将利率维持在接近于零的水平,但在物价快速上涨的情况下,重申了退出大流行时期宽松货币政策的承诺。

制定政策的联邦公开市场委员会(FOMC)在最新声明中表示:“由于通胀率远高于2%,且劳动力市场强劲,委员会预计,提高联邦基金利率的目标区间很快就会成为适当之举。”

在2022年的首次政策制定会议上,美联储重申,尽管出现了新的Omicron变种,但美国经济活动继续增强。

但自去年以来的物价飙升给联邦公开市场委员会带来了压力,该委员会的政策制定者开始转变观点,认为需要提高利率来防止通胀失控。

随后,美联储主席鲍威尔在利率决议后的发布会上亲口承认,美联储打算在3月会议上提高利率。

同时他还指出,“在不威胁劳动力市场的情况下,提高利率的空间很大,不排除在每次联邦公开市场委员会会议上都加息。”

鲍威尔表示,美国经济已经显示出强劲的增长和韧性。虽然奥密克戎毒株肯定会有所影响,但他预计感染病例将迅速下降。“如果这波疫情很快过去,经济影响也应该很快消散。 ”

鲍威尔指出,劳动力市场取得了显著进展,并且这种改善是普遍的。劳动参与率略有上升,但仍然低迷。“ 工资正在以多年来最快的速度增长,我们正在关注工资增长会影响到物价的风险。 ”

鲍威尔强调,“通货膨胀仍然远远高于我们的目标,长期经济扩张需要价格稳定。 ”他指出,美联储准备好为实现目标做出适当的回应,而联邦基金利率是我们的主要政策手段。

除了加息,美联储也已经把“缩减资产负债表”放在备用工具箱。鲍威尔称,缩表将在加息之后开始。 不过,他透露,央行内部还没有就缩减资产负债表的时机和速度做出决定。

以下为鲍威尔1月新闻发布会的要点总结:

1、利率政策:不排除FOMC每次会议都加息的可能性,尚未决定加息的(整体)幅度。

2、资产负债表:需要大规模地缩表,将在加息至少一次之后开会讨论缩表事宜、将至少讨论一次,希望缩表是一个有序的、可预见的过程。

3、通胀:那些推高通胀的因素与新冠肺炎疫情有关。我认为通胀风险仍然偏上行。

4、就业市场:劳动力市场非常强劲,一直在大范围地改善。

5、供应紊乱问题:鲍威半导体问题将持续至超过2023年。我可不会说“供应链问题将在2022年年底之前得到化解”,希望到下半年看到问题解决的进展。

6、金融稳定性:我们可以避免金融系统崩溃。

7、联储官员伦理问题:我对前美联储官员卡普兰股票交易一事并不知情。

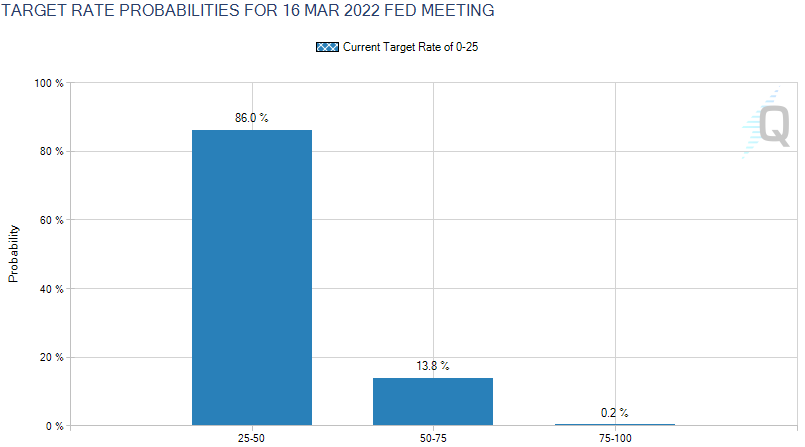

FOMC声明公布后,加息概率较声明前有所提升。据CME“美联储观察”:美联储3月份加息25个基点的概率为86.0%,加息50个基点的概率为13.8%。

(图源:CME Group)

美联储会议声明发布之后,多家机构就美联储决议以及鲍威尔的讲话发表了评论:

美联储观察家:鲍威尔在发布会上的表述听起来对未来充满热情,不过措辞的技术方面的偏向鹰派。鲍威尔说认为资产负债表不能替代利率,意味着转向量化紧缩(QT)不会向2017年那样替代季度加息。

路透社即时市场评论:美联储暗示可能在3月加息,并重申在当月结束购债,然后开始大幅缩减资产(负债表),这些联合措施将完成“从定义了大流行时代的宽松货币政策转向更紧迫地对抗通胀的转变”。

凯投宏观高级美国经济学家Michael Pearce:美联储在声明中提到“很快”将“适合”加息,清晰地表明3月加息即将到来。美联储计划在开始加息后缩表,表明有关缩表的声明也可能在3月份会议上作出,比之前的预期稍微强硬些。

美国Ameriprise Financial Services首席经济学家Russell Price:美联储的声明还有很多需要回答的内容,尤其是在削减资产负债表方面,没有提供更多细节。美联储就加息前景提供了一些明确性,但并非市场所需要的所有的“明确性”。缩表仍存在一些不确定性,市场很期待能得到更多的明确信息。

Monex USA资深外汇交易员Juan Perez:美联储这一决定听起来他们并不相信加息时间一定在3月份,因为他们为考虑政策利率保留按需调整的空间。在开始加息前保持资产负债表规模不变,意味着他们确实还没有完全取消所有宽松措施。我们认为这有可能发生,对美元而言短期内不是好信号。

嘉信金融研究中心首席固收策略师Kathy Jones:美联储打算长期内主要只有美债的说法让人印象深刻,这反映了部分美联储成员的一些不安,即美联储的这些量化紧缩项目与其传统立场相去甚远。

Guggenheim Partners全球首席投资官Scott Minerd:尽管美联储想要变得非常激进,但他们试图不惊吓到市场,这是一份非常巧妙的声明。市场担忧得到缓和,因为美联储明确表示不会在加息之前开始缩表。

道富环球市场北美宏观主管Lee Ferridge:市场走在了美联储的前头,美联储在声明中温和地反驳了3月份加息50个基点的可能性。预测缩表可能发生在6月。

Allspring Global Investments高级投资策略师Jacobsen:如果美联储认为当前的通胀是供需失衡引起的,那么就难以确定美联储对其如何帮助解决这个问题的想法。美联储只是在争取时间,等待供应链慢慢恢复。届时通胀将逐步走低,而美联储可以笑纳这份“功劳”。

彭博资讯分析师Ira Jersey:认为美联储将在3月加息,并在5月宣布缩表而不加息,这与Business Insider在决议之前的想法一致。

彭博资讯分析师Carl Riccadonna:根据美联储委员的判断,虽然与上一个量化紧缩周期相比,缩表可能在加息后来的更早,但他们希望联邦基金利率成为校准货币政策工具的主要手段。美联储希望缩表是“可衡量和可预测的。”

SLC Management高级董事总经理Peter Cramer:美联储是一艘移动非常缓慢的船,其货币政策设计滞后了9-18个月。将看到美联储更加谨慎的加息步伐。我认为鲍威尔并不担心通胀失控,他承认的是对于通胀的“暂时”定性是错误的,仅仅是持续时间上的错误,而非对通胀性质的认知错误。

富国银行经济学家Jay Bryson:美联储为即将到来的货币政策制定新的指引,暗示了委员会不会轻率地收缩其资产负债表,但它正越来越近。预计FOMC将在9月的政策会议上宣布,将在第四季度开始缩表,在随后的几个月里,削减资产负债表的规模将加速。

Spartan资本证券首席市场经济学家Peter Cardillo:鲍威尔在新闻发布会问答环节制造了一些不确定性,我认为这是市场做出反应的原因。鲍威尔说通胀可能恶化,供应瓶颈可能更糟糕,这番表述应该是试图让市场为情况恶化做好准备,并试图平衡一些恐慌因素。但这番表述正在营造一种不确定的氛围,这对市场是不利的。

【广告】微信扫码,领体验账户赢真金白银!

手机用户请截屏保存二维码,用微信扫一扫调取图片识别。