“金色相对论”第十八期诚邀百余位嘉宾聚焦“STO来袭将如何影响市场?”嘉宾们就当前全球投资环境、STO与IPO及ICO的区别、STO对市场的影响、各国对STO监管态度、传统资产Token化趋势等问题,一一展开精彩讨论。

本期主要嘉宾:

李刚强,Sharex创始人,Y Community Token Fund合伙人

刘思宇,Top Fund区块链基金创始人

高建武,GVC引力资本创始人&CEO

Michael Yuan,CyberMiles基金会联合创始人&首席科学家

初壮,北京信睿宝金融信息服务公司总经理

阮宇博,八维资本创始人

陈钰璋,高链资本创始合伙人

(排名不分先后)

要点提示:

l 当前,全球投资主逻辑已转向追求资产流动性的时期,是捕获优质低价资产的好时机,也是STO的好机会。

l STO的核⼼为符合SEC监管要求,包含合格投资人,反贪污、反洗钱等用途的投资⼈尽职调查,信息披露,投资人锁定期限。

l 相比IPO与ICO,STO有望降低监管风险,降低资产的流通成本,获得潜在的流动性溢价。

l 币圈或可能高估STO的价值和意义,其具体形态模式仍需不断进化。

l 监管会滞后,不能用现有的监管去剪裁创新,特别是趋势性的创新。

金色财经:目前各国对证券型Token的监管态度如何?STO在美国的合规性如何?

Top Fund区块链基金创始人 刘思宇:

如果STO仅仅是将传统证券进行代币化的情况下,从现行法律和监管的角度,进行STO几乎没有优势。STO不是允许发行人绕过现有证券法的灵丹妙药。然而,这并不意味着监管环境永远不会改变。就像Uber和Airbnb等颠覆性商业模式和信息技术迫使立法者提出新法律一样,因此,STO相比于ICO在投资者保护和财务信息透明度方面更具有优势。监管政策可能会发生改变,那么届时STO可能会激增。目前来看,STO绕不开证券法。

Sharex创始人,Y Community Token Fund合伙人 李刚强:

如果STO是大势所趋,那么现行证券法也应该发生改变。当然这是十分艰难的,没有一个国家放宽有关发行证券类通证的证券法。从实践来说,美国可能算是走在前面。

CyberMiles基金会联合创始人&首席科学家 Michael Yuan:

各国对证券型Token都是欢迎的,因为是在现有法律框架之内做事,也包括美国。基本世界上每个比较成熟的金融市场,都有法律明确定义哪些是证券,以及什么样的证券在什么时间可以卖给哪些人。STO 已经表明自己买的是证券,就会去遵循这样的法律。STO与传统证券的唯一不同之处,就是传统证券是所有权的凭证,而STO发行的是可编程的智能证券。STO在美国的合法性是已经得到证明的,比如说CyberMiles投资的OFN,就是美国第一个合法合规的STO交易所。现在已经上线,正在合规地运营。

GVC引力资本创始人&CEO 高建武:

我们已经看到STO的发展取得了显着进展,但要扩大STO的范围和能力还有很多工作要做。第一批专门研究STO的交易所刚刚开始上线。Polymath和Harbour等公司正忙于为标记化资产和ST制定标准。在大多数国家地区,现行法律仅允许经过认证的投资者购买证券代币。然而,到目前为止,很少有机制确保这种交易只能在经过验证的认可机构或机构投资者的钱包中进行。还有一个问题是验证适当的监护权。

高链资本创始合伙人 陈钰璋:

小国会放开STO的监管,大国不会。STO给一些小国一个不错的窗口,不过问题是他们得有流量。没有流量的合法合规没啥用。

Top Fund区块链基金创始人 刘思宇:

美国证券交易委员会主席Jay Clayton也曾说过,发行证券必须遵守证券法律制度,无论证券发行方式如何变化。截至目前,也没有一个国家放宽有关发行证券类代币的证券法。按照穿透式监管,只要是证券发行,就要遵守证券法。资产通证及后续STO的核心是符合SEC的监管要求。这个核心概念之前说过了,就是:1)合格投资 ;2)反贪污、反洗钱等用途的投资尽职调查(KYC及AML);3)信息披露 ;4)投资锁定期限。对应这些监管要求的,是D、S、A+几个主要融资法规。D是主要的私募融资法规;S是监管美国企业面向境外投资人的法规,通过这两个融资不需要和SEC注册;A+相当于一个小型IPO,需要2年审计后财务信息及20-30万USD整体上市成本。一般STO会有D+S、国内+国外两个部分。

八维资本创始人 阮宇博:

各国的监管态度差异化,这个也将是未来STO全球化进程必须要解决的问题。一个更加兼容、更加标准化的体系才能加快STO的发展进程。 但是现在没有国家在放宽相关的政策,各国的法律也不同。

Sharex创始人,Y Community Token Fund合伙人 李刚强:

2018年6月,美国证监会接受了交易所Blockchain.io依据Regulation D向递交关于豁免注册的Form D;据称该交易所还得到了法国金融审慎监管局(Autorité de contrôle prudentiel et de résolution)注册。2017年11月,MAS发布数字通证发行指引(a Guide to Digital Token Offerings),明确数字通证属于资本市场产品,除非符合豁免条件,其中构成证券型产品的,受证券法规监管。MAS规定任何连续12个月期限,非公开募集总金额不得超过500万新币,且不得超过50个自然人,需向机构投资者进行募集。今年七月中时,马尔他证券交易所宣布与 OKEx 合作,推出新的机构级证券型代币交易平台,希望能成为一个具有资产安全专业知识和 CDD 的交易所。

北京信睿宝金融信息服务公司总经理 初壮:

美国的问题不在证券而在美元,问题的关键是资产取得共识的架构。传统的证券是由中介机构背书的。STO必需建立资产共识,而不仅仅是记账共识。反过来,什么样的资产能够取得共识,才能建立STO模式的融资。

区块链的本质是,不需要任何中介去记账或证明。每个参与者都可以进行核对验证其真实性。这是区块链革命的出发点,也是终极目标。目前仅仅是证明了记账共识是可行的。下一步的问题是如何建立资产共识。

STO是方向性的,因为数字货币区块链不能总是在空气上创造价值。

八维资本创始人 阮宇博:

在美国的话,主要是Reg(A+), Reg (D), Reg (S), Reg (cf)。

高链资本创始合伙人 陈钰璋:

在美国,要问的问题是:为啥用Token?电子积分代表股权蛮好的。从创业角度看,peter thiel也老生常谈的说了:新事物想要取代旧事物,必须要好10倍。只是好1倍是没戏的。我们需要知道Token为什么好10倍?

传统的证券是四大会计师事务所背书财务的。因为Enron scandal,背书的安达信倒闭了。中介机构背书非常重要。code is law说的是上了链的数据大家动不了;上链前的数据呢?必须有人背书。

GVC引力资本创始人&CEO 高建武:

新加坡根据“证券及期货法”“SFA”,发行人可免除根据下列豁免发出招股章程的要求:1. 小型非公开募集,在任何连续12个月期间从此类非公开筹集的总金额不超过500万新币或MAS可能规定的其他金额; 2. 在任何连续12个月期间内,不得超过50个自然人; 3. 向机构投资者进行非公开募集; 4. 向特定投资者进行非公开募集,包括合格投资者。其实STO在美国得到较好的实施,但在其他国家,仍然可能会被认为是不合法,因为每个国家对加密货币证券化的定义和合规规定都不同。

就像当年的互联网一样,全球化的脚步是不可逆的,也不可能有国界之分。也许STO不是最终的解决方法,但一定是目前为止具有创新性的解决方案之一。

北京信睿宝金融信息服务公司总经理 初壮:

关于监管与合规,我的意见是,监管总是滞后的。不能用现有的监管去剪裁创新,特别是趋势性的创新,可能需要一代人去实现。

CyberMiles基金会联合创始人&首席科学家 Michael Yuan:

Howie test 是判断是否是证券。ST 的定义就是 Howie test 认为是证券。

金色财经:未来STO要想获得更大应用,还存在哪些难点?

高链资本创始合伙人 陈钰璋:

最大的难点是找到S级别的好公司,做成功案例。当年纳斯达克要是没有微软,估计也没戏。我们国内的独角兽聊了一圈,都去IPO了。

我觉得新加坡政府如果能够把GIC和temasek的流动性注入到STO里,在新加坡成立STO交易所,会改变历史。

如果区块链是创新,我们就要用创业的思维去理解它、改善它。我看待STO的最核心问题是:如何与纳斯达克、红杉、软银这些交易所和巨额基金争夺真正的好项目?这是一个先有鸡还是先有蛋的问题:需要有足够的流动性,才能够吸引真正的好项目。但是谁来提供从零到一的流动性呢?我能看到的是超级财团,例如软银、黑石、GIC这些基金联合小国家的政府立法,成立国际上第一个不缺钱的稳定STO体系,吸引到最优质的顶级企业入驻,打造成功案例,然后把其他B轮、C轮的S级别企业吸引过去,才能建立良性循环。

美国有现成的sto机制可以照办,但照搬成功的可能性有多大就不得而知了。

Sharex创始人,Y Community Token Fund合伙人 李刚强:

政策层面的支持,目前来看还有很多挑战。政策支持了,难点在于优质的资产。

不能让STO像ICO一样,又称为割韭菜的工具,这样就又被玩坏了。要为STO建立一整套的监管体系,比如信息披露机制、防止老鼠仓、操纵股价,虚假信息等。这些监管体系和惩罚机制不形成,又会出现ICO的大量乱象。

CyberMiles基金会联合创始人&首席科学家 Michael Yuan:

STO的问题还是需要有高质量的资产(但是不一定是股权公司)被证券化代币,如果高质量资产都去了股市IPO,只有低质量的资产去STO,那STO必然也发展不起来。监管不是难点,已经跑通了,剩下的问题是商业问题。

八维资本创始人 阮宇博: 八维资本创始人 阮宇博:

暂时传统机构不太认可,监管机构也很难变革。

GVC引力资本创始人&CEO 高建武:

从美国注册的公司角度来看,STO是一个合法合规的ICO。通过STO对现有资产进行Token化是一个全新的领域。一些传统资产,包括股权、基金、黄金、房地产所有权、版权都适合做STO,STO项目和ICO项目最大的区别在于监管,在注册发行和投资人资质方面都有要求。

Top Fund区块链基金创始人 刘思宇:

STO在美国从2017 底就开始流行,主要架构是基于RegD法则发起私募,因为RegD普遍要求锁12个,所以二级市场交易量很小。目前能够实行通证化大资产类型也很单一,主要是新型VC基金及地产项目, 而且大部分证券通证的权益是和资产升值绑定的。在权益方面,资产通证目前大多只授予拥有者分红及资产相关权益, 没有投票等管理权益。

北京信睿宝金融信息服务公司总经理 初壮:

从监管创新上看,美国最有可能找到突破。

金色财经:未来传统资产的Token化会发展成新趋势吗?

CyberMiles基金会联合创始人&首席科学家 Michael Yuan:

我们的世界观是未来的一切皆可编程。可编程这一点在传统金融领域,远远落后互联网渗透率比较高的其他领域,我们认为STO将证券变得可编程是未来的一个发展趋势。 比如,房子不再是一纸房产证,可以按照不同时间不同地点动态地切割成许多不同类型的资产。

Top Fund区块链基金创始人 刘思宇:

我们的世界充满各种资产,比如股权、房地产所有权、房地产投资基金、石油、美术作品、音乐版权等等,其中很多资产难以实现转移或颗粒化细分。因此买卖双方交易在很多时候是通过合同协议或者权证的方式来进行,但是纸质和复杂的法律协议比较繁琐,难以转移和追踪。所以其中一种解决方案,就是将资产Token化切换到数字资产的系统里,在合规的前提下进行世界范围的交易流通。最早资产一定是实物,比如土地、房屋等等;以后为了便于交换,财产形式是货币;近百十年,无形资产(比如著作权、股权、理财产品、债权)在我们财富中的比例越来越多,数据资产的提法也越来越多。但如果更多的资产可以Token化,全球化将会重新定义,因此,传统资产Token化将可能是一个新的世界趋势。

GVC引力资本创始人&CEO 高建武:

仅仅通过Token生成来表示传统资产所有权,并不会影响流动性本身。如果Token交易稀少,它仍然相对缺乏流动性。流动性的改善来自市场深度的增加,意味着更多的参与者和更多的交易。Token化改善流动性的原因是因为它可以深化市场。由于Token具有高度可分割性和全球性,因此市场参与者的潜在数量远远高于我们今天在非流动资产市场中看到的数量。

如果传统资产Token化发生在现有的加密协议(例如ERC20 token)之上,这将影响底层区块链网络的价值。此外,传统的资产Token化使得协议Token能够在两个方向上被用作支付方法。例如,可能用ETH或BTC支付股息/租赁付款/息票付款。这将推动对协议token的需求并影响估值。最后,传统资产Token中需要治理协议,从而产生新的平台。即使投资者不打算直接投资这一类资产,我们也应明智地关注这些进展。STO的现在和未来都很光明。如果进展如预期那样持续,我们肯定会看到更加健康的投资环境。STO加快了创新速度,使数字货币和数字所有权的革命更安全,更公平,更安全。

八维资本创始人 阮宇博: 八维资本创始人 阮宇博:

这个问题我们的回答是肯定的,会。在哈特和奈格的《Assembly》有提到不同于工业化大生产时代资本对劳动过程本身的严密操控,今日的资本往往在价值由“诸众”通过协作生产出来之后,再通过金融工具来获取这种价值。新自由主义的政经体系中,资本所借助的最主要的价值攫取手段是金融工具与金融衍生品。互联网技术引致了协作形态和社会关系上的变化,这些变化是“区块链”和“数字资产”或其他新事物诞生的土壤。为新事物冠名,与旧事物类比,套用某种框架,厘清描述概念,这些都是工具和过程(means),而不是目的和结果(ends)。Security Token无非是一种新事物的载体和指称,与其纠结概念和边界,不如关注趋势和核心。具体是指:

* Immaterial labor & Biopolitical labor(非物质劳动和生命政治劳动)劳动生产出“符号、图像、信息、知识”等非物质性产品,而且还创造社会关系。

* Means of production-knowledge and algorism(生产资料-知识和算法)主要依靠的生产资料不再是有形的,如大工厂的机器,而更多是无形资料,比如“知识或算法”。

* Sharing Economy(共享经济)价值创造基于“信息交流、社会关系和协作”。在高度协作的劳动过程中生成劳动者的社会关系与情感联结。

* Finance captures social value(金融捕捉社会价值)。

高链资本创始合伙人 陈钰璋:

传统资产最终都会证券化,不过核心痛点不在于tokenization,而是在于线下部分的确权、评估。更多依赖于人工智能、传感器网络、ubiquitous computing等基础设施的完善。例如,一个房产的价值甲乙,不是简单的变成token就ok了。房地产交易的痛点在于线下信息不对称,买家需要大量时间评估非标准化的、不透明的资产。token能够加快交易速度,但不能解决核心的资产评估问题。

STO有价值,对于传统IPO有一定的效率提高,但是没有到10倍,所以必须靠超级巨头硬推才有可能实现,无法靠市场经济自己实现。

高链资本创始合伙人 陈钰璋:

此外,没有伟大的企业,只有时代的企业。这几年基本没有新的颠覆性平台型技术面市,所以资本市场、经济都不会太好。如果2年后新的mega trend横空降世,那么会带动一大批新的巨头崛起,那个时候也许STO就能够成为新经济的代表了。那么问题来了:新的mega trend是啥呢?

八维资本创始人 阮宇博: 八维资本创始人 阮宇博:

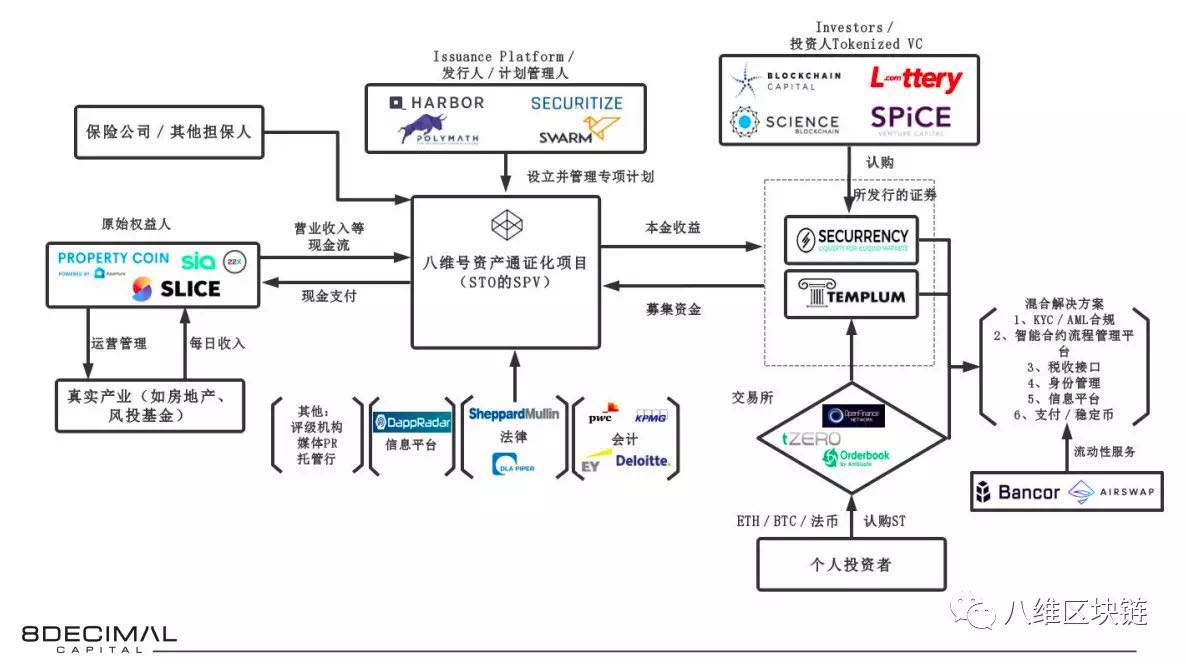

其实在美国我们能够看到一个属于STO的生态已经逐渐形成。我们也根据现有的一些公司制作了一个生态landscape, 大家可以参考一下。

金色财经:STO是基于底层资产的未来收益来发行,那么未来收益如何给到Token持有人?这些资产收益可能都是法币,如何将法币收益给到Token持有者?这中间又如何确保资产持有者遵守承诺和规则?

CyberMiles基金会联合创始人&首席科学家 Michael Yuan:

将法币收益给到Token持有者并不难,只要有稳定币就可以。 而在收益分配中的透明性与公平性是STO最主要的特点之一,因为这是通过智能合约由机器智能保证。审计也有可能是去中心化的,由超级节点背书。不过,这个是未来了。

我认为有。应为它把人去掉了。Use the dry code to solve the web problem。

人是万恶之本。

Sharex创始人,Y Community Token Fund合伙人 李刚强:

这中间的审计过程和传统的审计可能就是一样了?比如说我今年盈利1000万,需要会计师来审计,审计之后我再讲这1000万买成稳定币,再给大家分红?

GVC引力资本创始人&CEO 高建武: GVC引力资本创始人&CEO 高建武:

首先底层资产Token、证券化。STO把底层资产证券token化之后,它就是一个类金融产品了,那么带来的是增值或贬值的属性。所以本身也包含了收益风险在内。因此这中间也可能弱化了法币的流通必要性。 这中间确保资产持有者的承诺,应该是由第三方机构来监督的。

高链资本创始合伙人 陈钰璋:

资产估值最终还是要看discounted cash flow,因此没有办法规避法币收入兑换的问题。如果我们往后退一步,看看智能合约的本质,也许问题反而简单了。什么是智能合约?就是写在区块链上的不可篡改的微信小程序。过去小程序的input output 算法都是黑箱子,现在都透明不能变了。仅此而已。这个对于现有金融市场真的有那么大的冲击和改变么?我那个时候问bank of america的同学:你们真的知道这个cdo square里面有什么吗?她说我们的资深分析师说he knows nothing。智能合约就是个小程序,别赋予它太多它不能承受的线下部分。

《区块链轻松上手》作者 赵锴:

区块链不可能解决所有的问题,智能合约无法知晓卖猪的是否塞了钱,但反过来看,如果我们把猪肉相关的照片和检测数据上传网上,随机抽取10个专家,8个都说没有问题的话,那么它大概率也会是没有问题的。

高链资本创始合伙人 陈钰璋:

理论可行,成本会高。

《区块链轻松上手》作者 赵锴:

是的,就看是否有价值这样去做。

来源:金色财经