东吴证券:给予华阳集团买入评级

2024/04/02 07:39来源:第三方供稿

东吴证券股份有限公司黄细里近期对华阳集团进行研究并发布了研究报告《2023年报点评:新产品新客户双轮驱动,业绩符合预期》,本报告对华阳集团给出买入评级,当前股价为28.14元。

华阳集团(002906) 投资要点 公司公告:公司发布2023年年报,全年业绩符合我们预期。2023年实现营业收入71亿,同比 27%,归母净利润4.65亿,同比 22%;2023年四季度实现营业收入23.4亿,同环比 44%/ 21%,归母净利润1.67亿,同环比 48%/ 45%。 电子/压铸业务稳健增长,客户结构显著优化。汽车电子2023年实现营业收入48.26亿元,较上年同期增长28.85%,精密压铸实现营业收入16.60亿元,同期增长25.42%。公司在深化现有客户的合作关系上拓展新客户群,汽车电子方面,一方面突破大众SCANIA、一汽丰田、上汽大众、玛莎拉蒂等海外客户,另一方面在原有自主客户基础上拓展理想、极氪、赛力斯、埃安、蔚来、比亚迪等新能源客户,下游新能源渗透率提升的背景下公司收入有望继续保持稳定增长。 电子/压铸业务毛利率齐升,电子业务盈利兑现略超预期。受益于规模效应释放2023年毛利率为22.4%,同比 0.26pct,其中汽车电子/压铸业务毛利率22.1%/26.1%,同比 0.77pct/ 0.16pct。电子业务利润中枢上移,汽车电子业务销售量增长30.44%主要系新产品放量及结构优化所致,华阳多媒体全年收入实现13.8亿元(同比 47%),净利率5%(同比 0.1pct)。压铸业务盈利能力稳定,客户持续拓展,持续获得采埃孚、博世、博格华纳、大陆、法雷奥等重要客户的定点项目,华阳精机收入16.7亿元(同比 25%),净利率13%(同比-0.3pct)。 无惧减值影响,费用端管控良好整体盈利中枢稳定。2023年资产减值损失/信用减值损失分别为-0.42/-0.71亿元,合计比2022年绝对值上多0.48亿元,主要是报告期内存货减值计提和收入提升导致的信用减值提升所致。2023全年期间费用率14.7%,同比-0.5pct。分项目看,主要是销售费用、管理费用管控有效,销售费用率和管理费用率分别为-0.23pct、-0.57pct,同时研发端投入不减,2023年研发费用率为8.5%,同比 0.1pct。2023年归母净利率为6.5%,同比-0.24pct,整体盈利中枢维持稳定。 盈利预测与投资评级:由于公司电子业务处于加速放量周期,同时考虑到下游汽车行业竞争趋于激烈,价格压力有向供应链传导的趋势,我们上调公司2024-2025年营收预测为90.3/112.3亿元(原为86.1/105.4亿元),预计2026年营收为132.8亿元,同比分别 27%/ 24%/ 18%;下调2024年归母净利润预测为6.5亿元(原为6.8亿元),基本维持2025年归母净利润预测为8.9亿元,预计2026年归母净利润为11.2亿元,同比分别 40%/ 37%/ 25%,对应PE分别为23/16/13倍,维持“买入”评级。 风险提示:海外市场拓展不及预期;下游乘用车需求复苏低于预期,乘用车价格战超过预期。

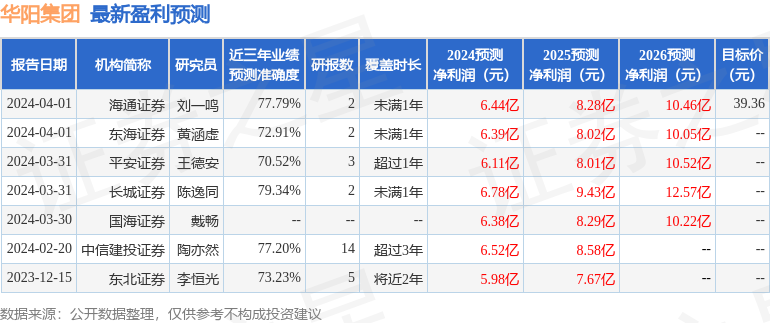

证券之星数据中心根据近三年发布的研报数据计算,长城证券陈逸同研究员团队对该股研究较为深入,近三年预测准确度均值为79.34%,其预测2024年度归属净利润为盈利6.78亿,根据现价换算的预测PE为21.81。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级7家,增持评级3家;过去90天内机构目标均价为41.41。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。