A股重磅,史上最严、最全面的减持新规发布,花式减持通道被封堵。

1

重磅减持新规发布!

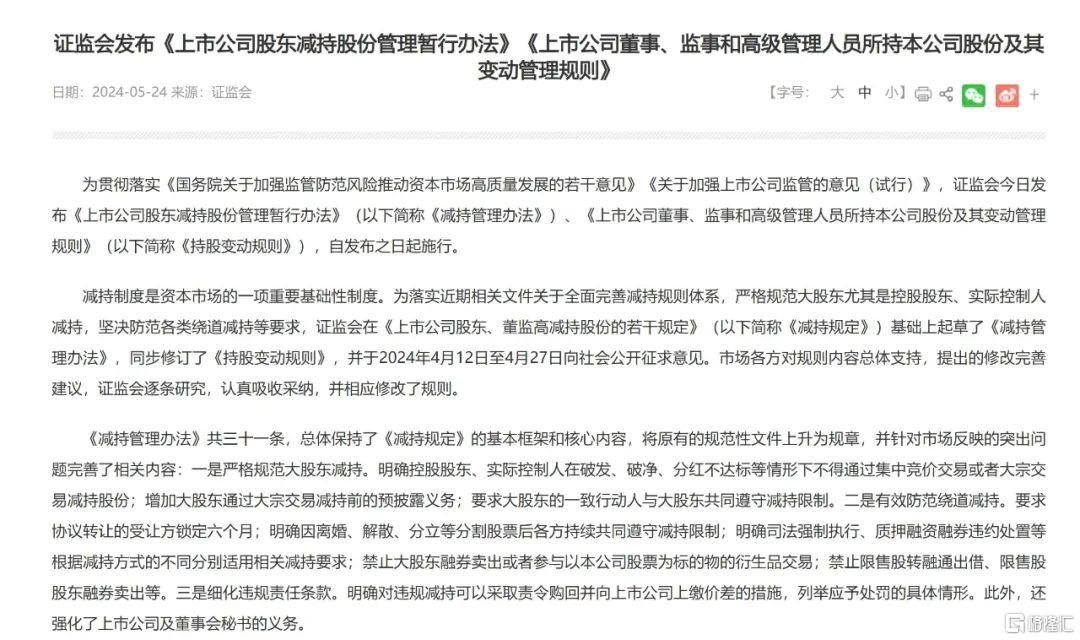

5月24日证监会正式发布《上市公司股东减持股份管理暂行办法》及相关配套规则,进一步规范股份减持行为。

明确规定控股股东、实际控制人的减持与上市公司市场表现和分红情况挂钩;对技术性离婚减持、转融通出借、融券减持等各类“花式”减持,全面予以规制,严厉打击违规减持行为。

此次公布的《减持管理办法》共三十一条,有三大特点:

1.进一步严格规范大股东减持。明确控股股东、实际控制人在破发、破净、分红不达标等情形下不得通过集中竞价交易或者大宗交易减持股份;增加大股东通过大宗交易减持前的预披露义务;要求大股东的一致行动人与大股东共同遵守减持限制。

2.加强防范绕道减持。尤其是明确因离婚、解散、分立等分割股票后各方持续共同遵守减持限制;禁止大股东融券卖出或者参与以本公司股票为标的物的衍生品交易;禁止限售股转融通出借、限售股股东融券卖出等。

3.明确违规责任。对违规减持可以采取责令购回并向上市公司上缴价差的措施。

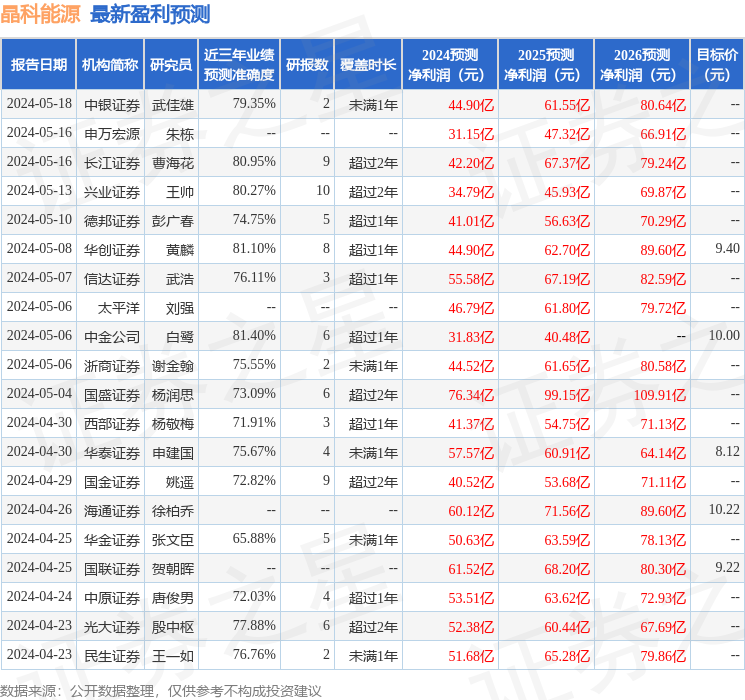

Wind数据显示,今年以来共有556家上市公司重要股东发生了减持,合计净减持31.84亿股,减持参考市值为409.53亿元。

纵观近5年减持情况,前4年上市公司每年减持规模都超过3000亿元。好迹象是每年减持规模在递减,今年前5个月减持规模降至400亿元附近。

2

外资对A股持乐观态度

MSCI中国指数ETF从1月底低位以来一度上涨近30%,中国市场二季度以来相较于全球主要市场表现较好。

近日,多家外资机构对A股持乐观态度。

在5月24日举行的高盛中国股票市场分析及未来展望媒体交流会上,高盛中国股票策略师刘劲津针对当前A股几个热门议题发表看法,主要有三个要点:

1.当前海外投资者对中国宏观经济的看法不再像年初时那样悲观。

从宏观经济角度来看,尤其是第一季度GDP数据公布后,外资对今年中国宏观经济的预期发生了显著变化。年初市场普遍预期今年GDP增长为4.5%,但目前这一预期已上调至4.9%。

根据市场数据估计“国家队”在A股的买入总量,约为2000多亿人民币,这些资金主要通过ETF进入市场,相当于政府为市场提供了一个底部支持。

如果“国九条”中的政策目标得以实现,对于A股估值将有约20%的提升空间。

这纯粹基于估值的变化,没有考虑房地产和其他政策对经济的拉动。在最乐观的情况下,如果A股的分红率和回购等指标达到欧美领先市场水平,A股估值可能有40%左右的重估空间。

2.全球公募基金对中国股票配置是过去10年来的低点。

年初时,投资者的风险偏好和情绪非常低迷,这也是市场反弹30%的重要原因之一。在1月底于香港举办的年度宏观大会上,邀请了2000多名全球客户讨论宏观话题,大会的问卷调查反映出当时市场对中国股票的投资意愿和情绪都非常低迷。

具体来看投资者对中国股票的配置情况,数据显示,全球公募基金对中国股票配置的仓位仅为5.2%,是过去10年来的最低点。对冲基金中的中国股票仓位最近有所上升,但仍仅为7.5%左右。这显示出尽管流动性有所提升,但全球基金对中国股票的绝对持仓仍处于历史低位。

即使在反弹后,中国股票的估值相对于全球其他市场仍具有较大的吸引力。因此,最近也有部分资金从美国、日本和印度回流到中国市场,显示出中国市场的估值依然非常有吸引力。

3.高盛:沪深300目标从3900点上调至4100点

回顾历史走势可知,在过去20多年里,在市场反弹20%之后,仍有60%的可能性会继续上涨。历史经验表明,牛市的推动力通常从估值修复转向盈利增长,因此未来的盈利增长将是市场额外回报的重要驱动力。

针对MSCI中国指数,高盛将目标点位从60上调至70点,高盛将沪深300指数的12个月目标从3900点上调至4100点,这意味着相较于当前点位还有11-12%的回报空间,依然对A股持乐观态度。

此外,中国资产分红仍有很大的提升空间。目前A股和港股的分红率约为30%,远低于全球平均水平或新兴市场平均水平。如果分红率从30%提高到40-50%,整体回报或将显著提升。

摩根大通首席亚洲及中国股票策略师刘鸣镝近日表示,今年2月以来,监管部门的一系列新举措,稳定了国内外投资者信心,包括监管层为杠杆资金释压,国务院发布第三个“国九条”,提出严把发行上市准入关、加大退市力度、强化现金分红监管等内容,这些都刺激着A股市场的上行。

Wind数据显示,2024年以来北向资金已累计净流入886.84亿元,大幅超过2023年全年的北向资金437.04亿元的净流入。

具体来看,年初至今北向资金净买入宁德时代、贵州茅台超百亿;净买入超50亿的股票包括招商银行、五粮液和中国平安;净买入兴业银行、江苏银行、北方华创、交通银行和长江电力超33亿。

3

全球交易员密切关注!美股迎改革

下周二美股结算迎巨变,在这划时代的结算机制变革到来前,不少华尔街机构有点心神不宁。

5月28日起,美股交易结算将由T 2缩短至T 1。也就是一天内完成“美元——股票兑换结算”,原先是两天(T 2)。

目前美股是T 0交易,但结算周期则是T 2。简单说就是,当天买股票,当天就能卖,但卖出后的钱要两天后才能到手。

据传美股之所以转为T 1结算,起因是2021年“散户大战华尔街”事件之后,监管机构为了降低风险而决定推出的。

当时散户大举交易游戏驿站等廉价股及其期权,因T 2结算机制,交易平台不得不在两天内为这些交易提供抵押品保证金,随着交易量和波动性的上升,一些交易平台开始限制购买这些股票。

这一举措引起散户的强烈反对和谴责,从而促使监管机构开始推行“T 1”结算制度。

在今年3月,美国证券交易委员会(SEC)宣布:自2024年5月28日起,美股的交易标准结算周期将从T 2缩短至T 1,即“投资者当天卖出的股票,在交易后一个工作日就能收到结算的现金”。

对散户来说,T 1结算制度可以促使投资者及时了解持仓和资金情况,并能将卖出股票的资金迅速回笼使用,提高交易速度和资金利用效率。

不过,T 1结算机制的转变也可能会带来一些操作风险,全球交易员正密切关注。

由于国外投资者在购买美国证券时,通常需要购买美元以提供资金,结算周期的缩短可能会增加外汇市场的交易量,从而对外汇市场产生显著影响。

据彭博社报道,美国股票交易结算时间减半将使美国股市与每天交易额7.5万亿美元的全球货币交易市场脱节,而全球货币交易市场通常需要两天才能完成。

管理28.5万亿欧元公司的欧洲基金和资产管理协会EFAMA则发出警告:美国结算周期的加快可能会使多达700亿美元的每日外汇交易面临风险,欧洲投资者几乎没有时间在当天开始新的外汇交易,这是个“系统性风险”。

有外汇市场交易员也担心这一机制改革可能对全球汇市产生冲击,尤其是亚洲时段黎明通常较为清淡的时刻。由于向大型外汇结算平台持续联系结算系统(CLS)提交交易的截止时间并未改变,仍然是欧洲中部时间午夜(北京时间早上6点),汇市交易的结算风险也可能上升。

此外,为了应对高速结算,国际市场需要大量美元,如果不这样做,可能会导致某些购买完全失败。

研究公司Coalition Greenwich在4月和5月进行的调查中,仅有9%的卖方公司表示,他们预计T 1结算转换将顺利进行,38%的卖方公司警告称,买方经理没有做好准备,28%的公司认为交易平台尚未完全准备就绪,近20%的公司预计会出现大量或严重问题,造成巨大混乱。

值得注意的是,后面在美股T 1结算生效仅三天后,MSCI全球范围各大股票指数的季度调整也将正式生效,今年影响范围最大的交易日之一可能会给尚在适应新机制的市场带来挑战。