链上衍生品浪潮来临 解读变革新势力SOFA.org

文/第三方供稿2024-06-07 16:48:35来源:第三方供稿

对于一名刚进入加密行业的新人而言,DeFi 是其无法绕开的赛道。然而,随着行业的不断发展,DeFi 的机制越来越复杂。不仅仅是新人,甚至不少 DeFi Degen 也需要不少时间才能理清其运转机制。

如果说之前的 DeFi 生态是儿童入门级的乐高,那么现在的 DeFi 生态就是由数千块积木组成的科技组乐高。如何对 DeFi 进行革新,降低准入门槛或已迫在眉睫。

近期,由多个 DeFi 协议、知名投资机构、中间件、公链等创建了去中心化的非营利组织「SOFA.org」,致力于推广最高的 DeFi 标准、支持高质量的项目并推动主流金融采用区块链技术。其创始成员包括顶级上市公司加密投资银行 Galaxy Asia Trading Ltd.、OKX Wallet、Coincall、HashKey Capital、SignalPlus、Chainlink 等。

DeFi 届 Android「SOFA.org」

清算是 DeFi 衍生品交易中最为重要的环节之一,确保系统的稳定性和参与者的利益。而当下 DeFi 衍生品的种类繁多且结构复杂,涉及多个资产和复杂的交易逻辑。

在去中心化环境中,清算需要依靠智能合约和去中心化协议来实现自动化和信任最小化。并且这一环节是实时进行的,以确保所有参与者的资金安全和交易的完整性。

SOFA.org 的短期目标是建立一套完整的清结算生态,解决复杂衍生品上链的问题。

换言之,SOFA.org 短期目标是成为 DeFi 届的 Android。不同的 DeFi 协议就像是众多手机厂商一样,可以基于 SOFA.org 清算不同的金融衍生品。底层的衍生品头寸就像是手机 App,可以安装于不同手机厂商的手机上。

这意味着,加入 SOFA.org 的协议将实现底层互操作性,协议间可以互相清算对方的衍生品头寸,从而衍生出更多复杂的链上产品。

聚合 DeFi 优点的结构化产品协议 SOFA Protocols

在完成基础框架的搭建后,SOFA.org 将推出结构性产品 SOFA Protocols。SOFA Protocols 是聚合了多种 DeFi 产品功能的混合衍生品协议,首发以太坊和 Arbitrum,后续将支持 Linea,X Layer 等更多 EVM 兼容链 。

当用户使用 SOFA Protocols dApp 时,机构做市商将结构化产品的可执行价格持续传输至 dApp。用户可以在这些报价中选择并执行某个特定的结构化产品,随后,资金发送并锁定在产品的 DeFi 金库中。同时,做市商的最大风险敞口也会被发送并锁定在金库中。需要注意的是,如果交易双方未能在此阶段提供所需的资产,交易将不会执行。

一旦双方资产锁定成功,系统会为用户和做市商铸造相应的头寸代币。

有意思的是,这些头寸代币在底层设计上采用 ERC-1155 标准,这是一种可用于多种代币管理的合约标准接口。ERC-1155 代币具有与 ERC-20 和 ERC-721 代币相同的功能,甚至可以同时使用这两者的功能。这意味着 SOFA Protocols ERC-1155 代币在推出之初便包含如头寸、期权到期日、行权价等详细信息,具备强拓展性和兼容性。

产品到期或用户想要取出资金,相关的收益将被释放并可在金库中由用户和做市商领取。

众所周知,加密资产的价格走势不外乎上涨、下跌或是横盘震荡。SOFA Protocols 将行情的走势视为结构形态,并划分为 Bull Trend、Bear Trend、Rangebound。基于这些结构形态,SOFA Protocols 将推出针对不同的风险偏好和投资策略推出两种产品「Earn」和「Surge」。

Earn 旨在优先保护资本并实现稳定回报。其机制是将初始投资质押到成熟的收益协议中,如 Compound 或 AAVE,以获得基础利息。这一步骤将经过严格审查,选择什么协议将由治理代币持有人投票决定。如果市场条件符合预设标准,还可以提供额外利润。Earn 模式的风险水平较低,优点在于初始投资的安全性、稳定可靠的回报以及在本金没有风险的情况下获取额外利润的潜力。然而,与高风险产品相比,其潜在回报较低,并且在市场高度波动的情况下,利润有限。

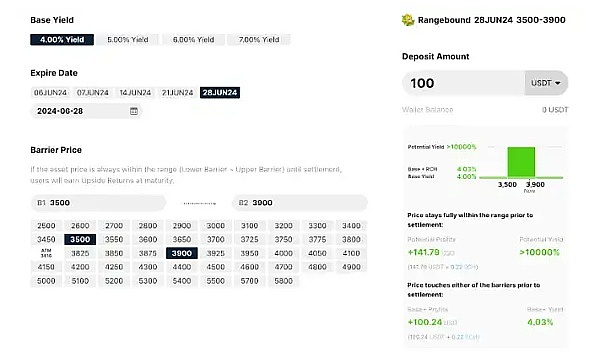

例如,用户在 Earn 中选择年化 4% 收益的 Rangebound 结构产品用于投资,并认为在 6 月 28 日前,ETH 价格将在 3500-3900 美元之间震荡。那么到期时,若 ETH 价格处于 3500-3900 美元之间,用户将获得超额回报。如果 ETH 价格超过 3900 美元或低于 3500 美元,也将获得 4% 的年化收益率。

Surge 产品则是在高风险下最大化潜在回报。其机制是预测加密资产特定时间的价格范围,如果标的价格在预测范围内,将获得高额回报。如果预测错误,将损失投入资金。

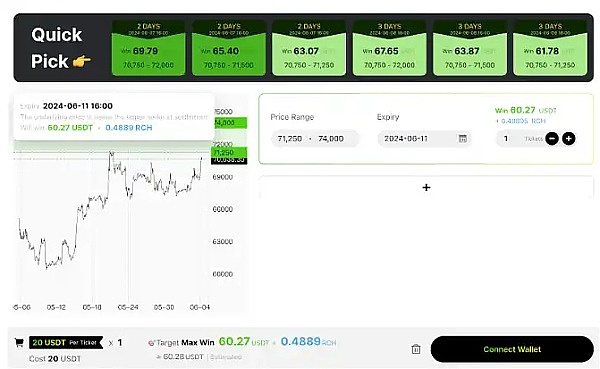

如用户预测 6 月 11 日比特币价格可能位于 71250-74000 美元区间并投入 20 美元,潜在回报将达到 60.28 美元。当然,最大损失为 20 美元。

事实上,经验丰富的 DeFi Degen 可以看出,SOFA Protocols 的产品像是聚合了大量不同 DeFi 协议的产物。其创新之处在于整合了大量协议的优点,为新入场以及不愿意深入研究 DeFi 的用户提供了更直观的 UI 界面和更易上手的交互产品。旨在提升用户体验,还为市场提供了丰富的金融工具,促进了 DeFi 生态的进一步发展。

飞轮效应?Curve War 再现

在经济模型方面,SOFA.org 采用了大多数 GameFi 项目使用的双代币模型,但其设计中融入了独特的博弈机制。SOFA.org 的双代币系统包括实用代币 RCH 和治理代币 SOFA。

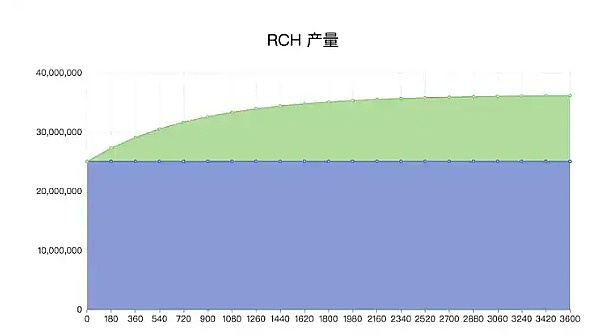

RCH 代币的总供应量为 3700 万枚。在正式上线之前,总供应量的 67.6%,即 2500 万枚 RCH 代币将与至少 700 枚 ETH(约 270 万美元)一起放入 Uniswap 流动性池,以建立初始价格和流动性。对应的 Uniswap LP 代币将被销毁,意味着这一部分流动性将被永久锁定在 Uniswap 中。

剩余的 32.3% 的 RCH 代币将按照固定时间表逐步解锁。上线后,RCH 每天将解锁 12500 枚,并且每 180 天减少 20%,直到所有代币分发完毕。这种分配方式确保了代币的逐步释放,避免市场过度波动。

项目初期,RCH 的每日产出量仅占流通量的 0.05%,对市场几乎没有冲击。同时,SOFA.org 生态系统内的所有收入都将用于在 Uniswap 上购买并销毁 RCH,以进一步提高其稀缺性和价值。

治理代币 SOFA 预计将在项目上线 6 个月后推出。SOFA 代币的核心功能是赋予持有者投票权,使其能够直接参与生态系统的决策。作为去中心化、非盈利、开源的技术组织,SOFA.org 的所有决策都将通过 SOFA 代币持有者投票决定。

早期创始成员和开发者、生态系统顾问、活跃的社区成员、早期 RCH AMM 流动性贡献者,以及支持 SOFA 协议头寸代币的 CeFi 和 DeFi 协议,都有机会获得 SOFA 代币。

SOFA 代币的经济价值直接与其治理功能挂钩。持有者可以投票决定新金融产品的引入、RCH 在已引入产品之间的分配比例以及生态系统内协议之间的分配比例。此外,新的抵押品和合作伙伴的加入也需要 SOFA 持有者投票通过。

随着 SOFA.org 的受欢迎程度增加,RCH 与 SOFA 之间将形成一种正向的飞轮效应,引爆市场。SOFA.org 的使用量增加,手续费将全部用于购买和销毁 RCH。然而 RCH 每日产量固定,这将进一步提高 RCH 的稀缺性和市场价值。

RCH 价格上涨后,一部分用户会加大对 SOFA.org 生态项目的使用量以获取更多的 RCH,而另一部分用户则会买入 SOFA 代币以影响 RCH 的分配。可能还会有 SOFA.org 生态项目贿赂 SOFA 持有者,以获取更高的 RCH 分配比例,从而提高项目的使用度。

仿佛又是一场新的 Curve War。

来源:金色财经