半导体产业链持续拉升,芯片股全线爆发,科创50涨2.43%,科创100涨2.84%。

近期,“科特估”概念成为投资者热议的话题。有市场机构表示,目前以硬科技、国产替代为核心的科技正处于类似中特估2023年年初的时点,硬核科技股有望迎来一波估值重塑,即“科特估”。“科特估”聚焦新质生产力转型升级,包括了优势制造、中国自造和先进智造。

方正证券研报指出,长期看,对于科技股的行情具备充足信心,核心原因在于:无论是“中特估”还是“科特估”都是资本市场服务于实体经济使命的一部分。安全资产“涨价重估”(中特估)是基础,提供了解决土地财政转型的“燃眉之急”的新增资金。但长期看,“科特估”是最终目标,实现民族复兴的根本仍在于发展新质生产力,实现要素生产率的再次腾飞。

从ETF看,今日科创100ETF、科创50ETF领涨宽基ETF。6月11日,银华基金科创100ETF、华夏基金科创100ETF华夏涨超3%;博时基金科创100指数ETF、易方达基金科创100ETF易方达、国泰基金科创板100ETF、华泰柏瑞基金科创100ETF指数、南方基金科创100ETF南方、鹏华基金科创50增强ETF、国联安基金科创50ETF基金、易方达基金科创板50ETF、工银瑞信基金科创ETF、华夏基金科创50ETF、华安基金科创50ETF指数基金、华泰柏瑞基金科创板ETF、南方基金科创50增强策略ETF、南方基金科创50ETF南方、广发基金科创50ETF龙头涨超2%。

从资金流向看,截至6月7日,6月以来,超1亿资金分别流入华夏基金科创50ETF、易方达基金科创板50ETF和博时基金科创100指数ETF。

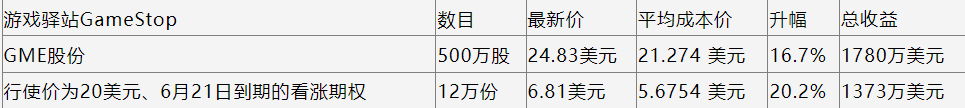

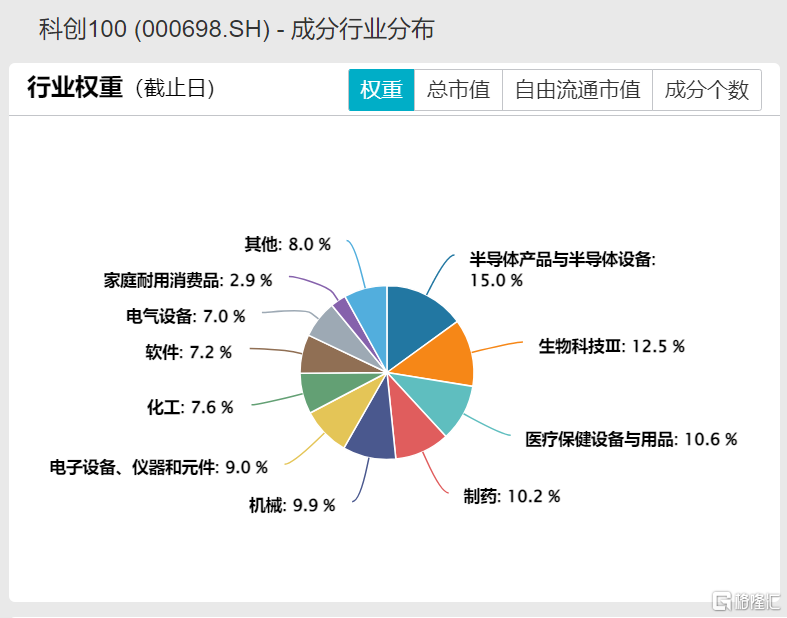

科创50、科创100各自在上海证券交易所科创板中选取50只、100只股票构建组合,他们所选择的股票不重复。

科创50成份股主要选取科创板市值大、流动性好的50只证券。科创100是先剔除掉科创50的成份股和过去一年日均总市值排名科创板前40名的证券,在此基础上挑选出市值较大且流动性较好的100只证券。

两条指数共同构成了科创板的规模指数系列,反映了科创板市场上不同市值规模上市公司的表现。

科创50指数成份股在市值分布上偏向于大盘风格,科创100指数成份股在市值分布上偏向于中小盘风格。

从行业分布来看,科创板企业主要来自新一代信息技术、高端装备、生物医药、节能环保、新材料、新能源等六大战略性新兴产业领域,与A股其他板块形成错位互补。

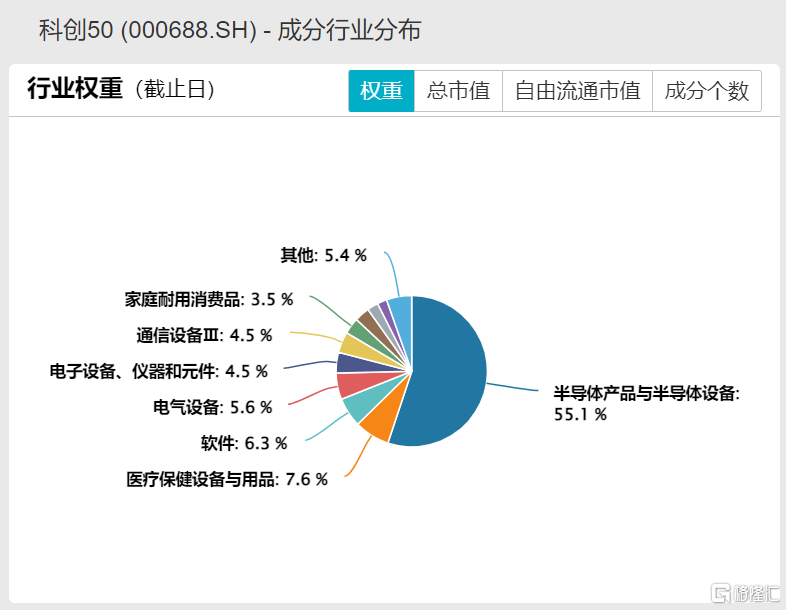

科创50和科创100指数成分股也主要分布于这些新兴产业。科创100指数行业分布相较科创50更为均衡,前三大权重行业分别为半导体、生物制品和医疗。

科创50的行业集中度较高,半导体行业权重,其次是医疗和软件。

从科创板基本面看,科创板公司2023年全年合计实现营业收入13977.8亿元,同比增长4.7%,其中,超6成公司实现营业收入正增长,47家公司营业收入增幅超过50%;全年实现净利润759.6亿元。

以2019年为基数,科创板公司近4年营业收入和净利润的复合增长率分别达到23.3%和24.4%。

2024年第一季度,科创板公司经营业绩平稳开局。除中芯国际、华虹公司、百济神州、诺诚健华4家多地上市红筹企业外,567家科创板公司合计实现营业收入2,775.5亿元,同比增长3.6%;合计实现净利润172.1亿元,与上年同期持平。

从研发投入看,2023年科创板公司研发投入金额合计达到1,561.2亿元,同比增长14.3%;2024年第一季度科创板公司合计研发投入322.7亿元,同比增长18.2%。

据上交所4月30日披露的数据显示,2023年以来,科创100指数、科创ESG指数等指数陆续发布,目前科创板指数数量已达到15条,境内外产品规模近1600亿元。其中,科创50ETF产品规模近1300亿元;科创100ETF产品规模近190亿元,较发行规模增长42.3%。

广发策略首席分析师刘晨明科创50相对沪深300的PB(LF)已接近指数成立以来均值-2倍标准差极值位置,估值性价比显著,逻辑基于:

1.过去3年,中国资产的ROE出现了连续下行,相应地,以沪深300为代表的核心公司,也经历了连续3年的估值下杀。但是,今年以来,决定中国总需求的关键变量中:出口、中央支出先后出现明显改善,地产的托底政策也表达了决策层的态度。于是,投资人对中国资产ROE可能逐步企稳的预期开始积累,对应龙头公司的估值修复可能是今年的主旋律。

2.在5月底至今科创50指数反弹后,我们观察各大宽基指数自24年2月低点后的估值扩张幅度,发现在各大宽基指数中,科创50仍是估值分位数修复幅度最小的指数,这与其自24年2月以来涨幅较小相符,与之对应的是,今年大盘蓝筹股/红利指数估值修复程度较好,中证100、中证红利、沪深300均较24年低点估值分位数修复5%以上,成长风格指数估值修复程度居后。

3.自2022年起,成长/科创企业相对价值风格企业估值同步美联储紧缩进入了下行周期,截止24年6月,科创50相对沪深300的PB(LF)已接近指数成立以来均值-2倍标准差极值位置,估值性价比显著。