华源证券股份有限公司田源,田庆争,项祈瑞近期对紫金矿业进行研究并发布了研究报告《铜金板块持续扩张,布局锂钼打造第二增长极》,本报告对紫金矿业给出买入评级,当前股价为17.37元。

紫金矿业(601899) 进击中的巨人:铜金板块持续扩张,战略布局锂钼。截至2023年底,公司保有探明和控制及推断的资源量:铜7,456万吨、金2,998吨、锌(铅)1,068万吨、银14,739吨,锂资源量(当量碳酸锂)1,347万吨。 铜板块:主力矿山产能持续释放,储备项目持续推进。2023年铜产量101万吨,同增15%。主力矿山产能持续释放,其中:刚果(金)卡莫阿-卡库拉项目三期选厂已投产,达产后产能提升至60万吨以上。24年计划产铜44-49万吨,同增11.7%-24.4%。Timok 博尔铜矿:Timok下部矿带采用自然崩落法大规模开发已完成预可研设计,正加快证照办理;博尔铜JM矿填充法变更为崩落法采矿加快推进。至2025年,塞尔维亚两大铜矿将全面完成改扩建工程,届时铜矿产能有望达到30万吨/年。巨龙铜矿:2024年2月启动二期建设,预计2025年底建成,达产后矿产铜产量将从15.4万吨提高至30-35万吨,后续将规划实施三期工程,成为全球采选规模最大的单体铜矿山。储备项目持续推进,其中:蒙古哈马戈泰铜金矿:项目计划采用常规露天加地下开采和浮选工艺生产铜金精矿,项目净现值(NPV)为6.3亿美元,投资回报率(IRR)为20%,投资回收期4年。西藏朱诺铜矿:朱诺铜矿拥有资源量约铜294万吨,项目设计采选规模2400万吨/年,采用露天开采,服务年限20年(不含基建期2年),达产后年平均产铜9.9万吨。随着主力矿山产能持续释放,以及储备项目的持续推进,公司铜产量有望在2025年超过公司预期的122万吨产量目标。 金银板块:4大矿山投复产,持续提升公司产量。2023年矿产金产量67.73吨,同增20.17%。公司未来黄金产量增长将主要来自四大矿山投复产。苏里南罗斯贝尔金矿:技改规划建设规模为10Mt/a,建成达产后将形成10吨/年均产金能力,2024年计划产金7.9吨。海域金矿:为中国最大单体金矿,预计在2025年投产后形成15-20吨/年矿产金产量,克金采选成本仅为79.3元/克。萨瓦亚尔顿金矿:露天采矿预计2024年建成投产,达产后年均产金约3.3吨;公司预计地下采矿2031年建成投产,达产后年均产金约2.4吨。波格拉金矿:复产、达产后,矿山预计平均年产黄金21吨;归属公司权益的年黄金产量约5吨。随着四大矿山的陆续投复产,公司25年产量或将达到85吨。 战略布局锂钼板块,打造第二增长极。锂板块:公司通过“两湖一矿”优质锂资源,资源量超1000万吨,2023年碳酸锂产量2903吨,规划在2025年实现碳酸锂产量12-15万吨。钼板块:达产后年产钼2.72万吨,年均利润10亿元。锂钼项目有望成为公司第二增长极。 盈利预测与估值:公司铜金产量持续增长,锂钼项目打造第二增长极,叠加铜金价格景气,公司业绩有望持续高增长。预计公司2024-2026年归母净利润分别为287、339和403亿元,对应PE分别为16X、13X和11X。我们选取A股铜金相关公司作为可比公司,根据Wind一致预期,可比公司2024-2026年平均PE分别为19X、16X和14X。公司业绩确定性较高且持续性较强,首次覆盖,给予“买入”评级。 风险提示:需求波动风险;项目建设不及预期风险;铜金价格下跌风险,海外项目所在国政治波动的风险。

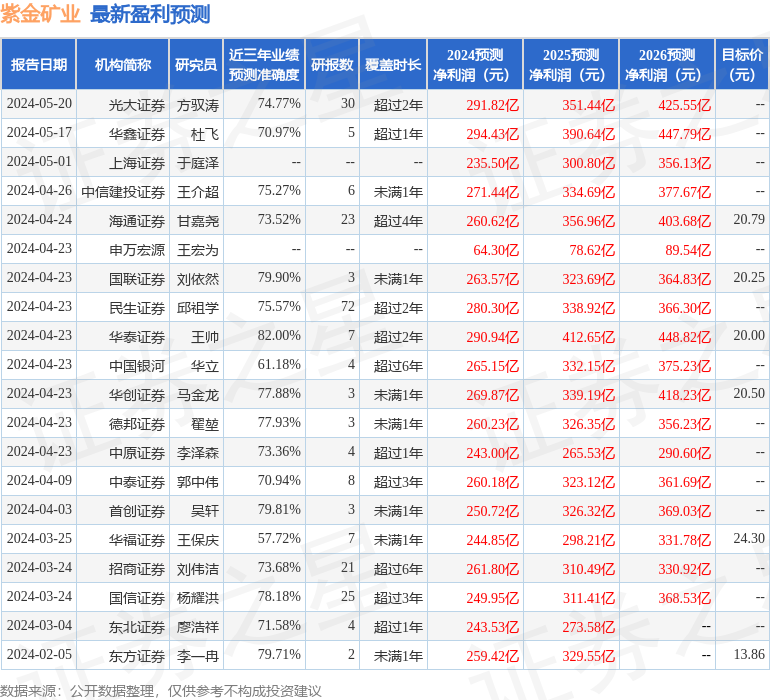

证券之星数据中心根据近三年发布的研报数据计算,华泰证券王帅研究员团队对该股研究较为深入,近三年预测准确度均值高达82%,其预测2024年度归属净利润为盈利290.94亿,根据现价换算的预测PE为15.24。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级16家,增持评级4家;过去90天内机构目标均价为20.83。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。