华福证券:给予芯源微买入评级

2024/06/23 13:55来源:第三方供稿

华福证券有限责任公司陈海进,徐巡近期对芯源微进行研究并发布了研究报告《涂胶显影龙头,积极布局清洗和先进封装设备》,本报告对芯源微给出买入评级,当前股价为103.93元。

芯源微(688037) 投资要点: 公司概况:国内稀缺涂胶显影设备供应商,业绩持续稳健增长 公司成立于2002年,经过20余年的技术发展,公司在巩固传统优势领域的基础上不断丰富产品布局,目前已形成了前道涂胶显影设备、前道清洗设备、后道先进封装设备、化合物等小尺寸设备四大业务板块。2023年公司业绩继续保持稳健增长,营业收入达17.17亿元,yoy 23.98%,归母净利润达2.5亿元,yoy 24.98%,费用端研发投入持续加码,研发费用率为11.52%。同时公司订单充足,23年在手订单约22亿元(含税)。 行业格局:半导体设备行业景气度有望回升,国产化替代扬帆起航 全球半导体设备规模随5G、AI等新兴技术的崛起不断扩大,2023年受下游芯片周期疲软和终端库存过高的影响市场规模有所下降,预计2024年需求回暖。中国市场晶圆产能不断提升,2026年有望占据榜首带动半导体长期需求,同时本土企业通过多年来研发积累,去胶、清洗、CMP等设备逐步突破海外垄断,赋能国产化进程。 公司产品:本土涂胶显影设备龙头,产品线持续丰富 前道涂胶显影业务方面,公司作为目前国内唯一可以提供量产型前道涂胶显影机的厂商,已完成前道晶圆加工环节28nm及以上工艺节点的全覆盖,并可持续向更高工艺等级迭代;前道清洗业务方面,公司“物理 化学”清洗双覆盖,2024年3月公司发布前道单片式化学清洗机新品KSCM300/200,进一步完善产品线;后道先进封装领域,公司深耕该领域多年,公司提前布局自主研发的全自动临时键合及解键合机,并都进入客户验证阶段;化合物等小尺寸设备领域公司进一步拓宽业务,切入划片领域,与24年3月发布全自动SiC划裂片一体机KS-S200-2H1L。 盈利预测与投资建议 我们预计公司将在24-26年实现营业收入22.9/30.3/39.2亿元,对应当前PS估值6/5/4倍,实现归母净利润3.0/4.7/6.3亿元,对应当前PE估值48/31/23倍。我们认为公司作为先进封装涂胶显影设备领域国产化龙头,在当前行业beta持续演绎的阶段有望充分受益,另外,化学清洗机、临时键合、解键合设备等业务有望贡献未来增长点,故可享受一定估值溢价。首次覆盖,给予“买入”评级。 风险提示 下游客户扩产不及预期或产能过剩的风险,研发投入可能大幅增长的风险,供应商供货不稳定风险,产品商业化推广不及预期的风险,市场竞争加剧的风险。

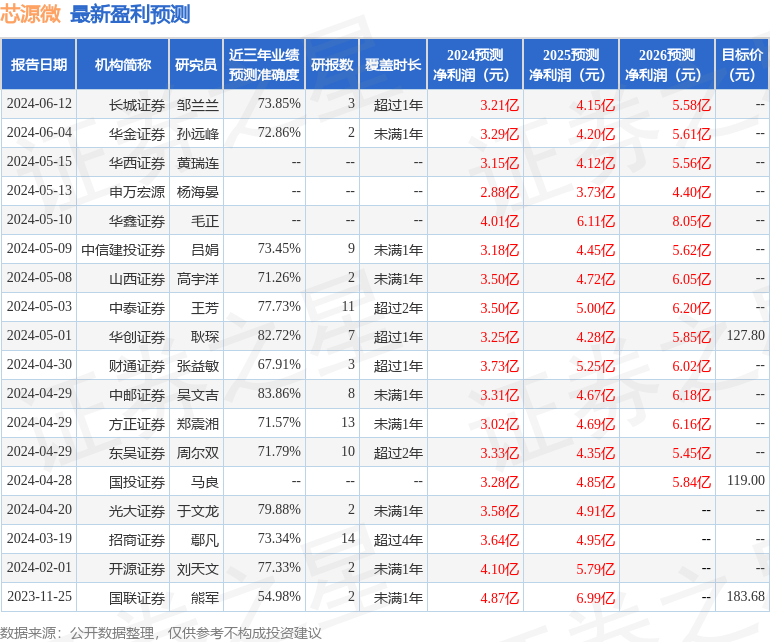

证券之星数据中心根据近三年发布的研报数据计算,中邮证券吴文吉研究员团队对该股研究较为深入,近三年预测准确度均值高达83.86%,其预测2024年度归属净利润为盈利3.31亿,根据现价换算的预测PE为43.3。

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级12家,增持评级5家;过去90天内机构目标均价为123.49。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。