2021年2月18日之前,茅指数曾创造过非常辉煌的回报率,15年整体上涨超30倍。此后却陷入漫漫熊市,高点回撤将近50%。

具体到细分领域的茅,惨烈程度令人咋舌。其中,中国中免下跌83%,市值蒸发逾6500亿元。金龙鱼下跌80%,市值蒸发逾6300亿元。海天味业下跌70%,市值蒸发近5000亿元。

过去很多年,各行各业的茅均是内外资、散户追捧的对象。如今三年过去了,跌幅足够深,但依旧无人问津,一大批茅依旧续创股价新低。

01

在A股市场,消费、医疗曾经是出现过超级大牛股最多的两个领域。

在医疗行业,恒瑞医药、长春高新、智飞生物、通策医疗、爱尔眼科等为代表的龙头,创造过极其惊人的回报。

如今,中证医疗指数较2021年高点回撤近70%,打破了无数抄底人的幻想。为什么过去公认可以穿越周期的赛道,如今却被持续抛售?在我看来,主要有两个大逻辑。

第一,集采与医疗反腐政策面打破了医药高增长的基础。2023年,两批80种药品国家集采,平均降价57%。其中,开展人工晶体和运动医学类耗材集采,平均降价70%。开展口腔种植医疗服务收费和耗材价格专项治理,单颗种植牙整体费用从平均1.5万元降至6000至7000元左右。

截止2023年底,每个省份的国家和省级集采药品数累计达到450种,化学药、中成药、生物药均有所覆盖。最近5年,九批国家集采累计节约药品、耗材费用超4000亿元。在集采之前,这4000亿是众多医药企业的营收与利润。

2024年,集采“提速扩面”继续推进。5月20日,国家医保局发布的《关于加强区域协同 做好2024年医药集中采购提质扩面的通知》,到2024年底,实现国家和省级集采药品数累计达到500个以上。

此外,医疗腐败整治持续推进。2023年7月,十部门部署开展为期1年的全国医药领域腐败问题的集中整治工作。

据中新健康不完全统计,截至6月18日,今年至少已有超150名医药卫生系统“关键少数”被查,范围涵盖地方卫健、医保、药监领域“一把手”以及医院、药企、高校管理层。伴随着医疗反腐的持续介入,自然会打掉一部分虚高的医疗需求。

第二,医疗政策持续推进,反映在企业上,即基本面发生了明显恶化现象。

比如牙科茅通策医疗,2022-2023年,正畸、儿科等主营业务持续萎靡,归母净利润连续2年下滑,分别为-21.99%、-8.72%。此前被寄予厚望的全国化扩张逻辑也已经被证伪。2023年,省外口腔医疗收入2.6亿元,占比9.3%,与2018年的8.4%几乎没有什么进展。

业绩恶化原因,一方面源于种植牙集采尤其是服务费用受限,对公司利润产生较大影响;另一方面,公司直言:几乎所有消费领域出现了“拼多多”效应。口腔种植市场的拼多多模式,长远来看,其影响要超过集采政策。

再比如智飞生物、沃森生物、万泰生物。其中,万泰生物2023年利润暴跌74%,今年一季度继续暴跌90%。其余两家也出现了业绩的滑铁卢,股价均暴跌逾80%。

究其原因,疫苗市场格局已经发生恶化,因集采叠加价格战愈演愈烈。短短四年时间,万泰生物二价苗价格从上市之初的329元/支将至百元以内,跌幅高达74%。

除刚需医疗需求外,有消费属性的医美产品也因为宏观等多种因素出现了一定的消费降级情形。爱美客、华熙生物、贝泰妮等龙头股价亦是跌跌不休。

总而言之,医药是茅赛道跌幅最深的大赛道之一。想回到过去牛股遍地的盛景,已经不太现实了。虽然当前估值已经创下多年新低,但由于不少医药茅基本面尚未触底,股价可能会在中期之内继续探底之路。

当然,500家左右的医药医疗赛道中,自然还存在一些投资机会。一方面,主要系困境反转的公司,比如东阿阿胶在行业狂泻之际,今年悄悄创下历史新高。

另一方面,医药还存在细分增量需求的领域,比如减肥药。诺泰生物业绩表现亮眼,今年一季度营收同比大增71%,归母净利润同比大增242%。股价也因基本面的表现而持续大涨。

02

同医疗一样,消费亦是A股牛股出没的超级赛道。这从内外资主力机构也能看出端倪来。其中,北向资金持有食品饮料共计2196亿元,占持仓总市值的10.5%,与电力设备几乎持平,位居所有重仓板块前两名。

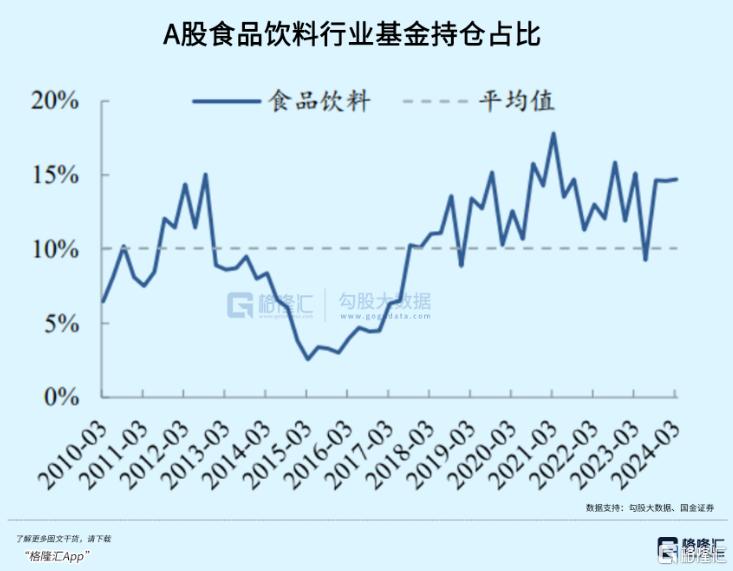

再看公募基金,今年一季度食品饮料整体仓位提升至14.7%,环比上升0.1%,高于历史均值的10.1%。超配比例为6.48%,高于历史均值的4.4%。持仓市值超3000亿元,环比上个季度增加2.3%。

从以上维度看,虽然食品饮料在过去3年多回调足够深,市场主力机构并没有出现像医药一样出现恐慌性抛售。究其原因,食品饮料最底层的驱动增长逻辑并没有发生根本性动摇,并且其商业模式是A股31个一级行业中最稳的。

不过,食品饮料中一些细分领域,其增长逻辑已经发生了明显深刻变化。

比如榨菜。涪陵榨菜在2020年之前几乎每年提价一次,业绩增长也主要源于提价驱动。但之后,提价开始影响销量,业绩也明显放缓,乃至频现负增长,股价与估值持续下探。

再看酱油。过去很多年,海天味业业绩驱动来源于“量价齐升”。但2022年开始,利润频现负增长,2023年更是出现酱油销量与售价均下跌的糟糕情形。再看卤制品,绝味食品业绩拐点发生在2020年,营收、利润、毛利率、净利率等核心经营指标持续恶化,消费不振,吨价下移。

从以上细分领域看,过去的消费升级变成了现在的消费降级。这亦是通策医疗口中所言的几乎所有消费领域都出现了“拼多多”效应。

必须消费品的消费降级,逐步衍生至中高端的非必须消费领域。这里,我们看一组数据:

英国奢侈品集团Burberry2024财年第四季度中国内地市场的销售额大跌19%,且预计2025财年上半年收入下跌25%。意大利老牌奢侈品集团Tod's2024年第一季度大中华区销售额大跌24%至6730万欧元。Gucci 2024年第一季度亚太区的主品牌在最新财季销售同比下滑达28%。

再看看国内具备奢侈品消费属性的飞天茅台酒,批价也都撑不住了,一路往下掉。

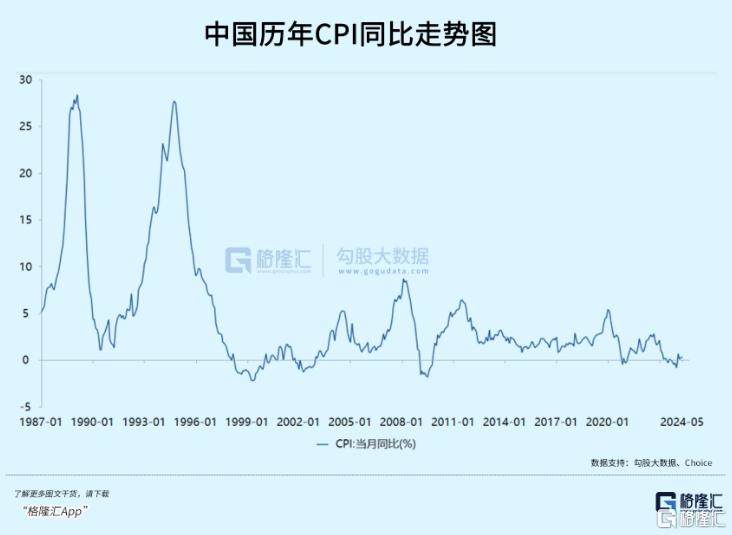

在宏观经济下移以及消费降级大背景下,食品饮料增长逻辑确有一些不利变化,估值水平给到一个相对偏低水平似乎也合情合理。不过,值得注意的是,从长期看,消费降级应该是阶段性现象,消费品价格体系最终还是会回到正常通胀水平(2%)上来。

现在,宏观受“疫情伤疤效应”以及房地产市场的持续下滑影响,通胀水平持续偏低。拉长时间看,复苏上移至2%是较为确定的事件。以史为鉴,CPI在1998年4月至2000年4月、2001年11月至2002年12月、2009年2月至2009年10月等期间均持续滑入负值,但最终伴随着周期回升回到了正常水平。

因此,食品饮料的降级现象并不是永久的。但市场似乎并不这样认为,呈现极为悲观的状态。在我看来,这跟2021年2月时的极度乐观是一个超级镜面。

从短期维度看,包括白酒在内的主流消费赛道,想要估值回升难度比较大,因为没有核心驱动力,包括基本面以及资金面。目前想要在消费赛道寻求一些机会,聚焦点仍需顺势而为,比如契合消费降级或国产替代的消费品公司。

东鹏饮料算是一个典型例子,主打产品卖的很便宜,源源不断替代外资品牌红牛的市场份额,业绩持续逆势高速增长,股价也因此逆势大涨。

再一个,珀莱雅作为A股化妆品龙头老大,现价较今年2月初反弹了37%。再看业绩表现非常亮眼——2022-2023年以及2024Q1,归母净利润同比增速均超过40%。

究其原因,珀莱雅产品结构往中高端去迁移,国产替代了一部分外资品牌高端市场份额。这其实亦是一种消费降级的表达。过去,外资大牌美妆品牌溢价太高,而如今珀莱雅产品对于上述外资品牌消费者而言,显然更具“性价比”。

03

过去的茅与现在的茅不一样了,投资万万不可刻舟求剑。尤其是一些细分赛道茅的增长逻辑已经发生了天翻地覆的变化。

在我看来,医药行业的增长逻辑发生了根本性动摇,遍地牛股的时代已经成为过去时。消费行业也发生了一些深刻变化,但没有伤到根基,未来一些龙头应该还能继续创历史新高。

总而言之,各行各业的茅齐齐暴涨的超级时代已经落幕,未来走向分化有其必然性,亦是合理的。像2020—2021年2月那种资金疯狂抱团推升估值泡沫的盛宴恐怕真的很难重演了。

一个旧时代的谢幕,也会迎来一个新时代的重生。