威瑞森的低增长不应该让收益投资者担心

文/第三方供稿2024-06-24 19:32:12来源:第三方供稿

威瑞森已经度过了最困难的时候。虽然业务增长较慢,但是有外国分析师认为,凭借其超高的股息,收益投资者不应该为此担心。

作者:JR Research

3月份以来,威瑞森的表现一直低于标普500指数。然而,越来越明显的是,买家一直热衷于捍卫威瑞森的40美元区间。尽管如此,威瑞森在后付费电话用户中的损失可能会抑制更大幅度的估值重估。威瑞森4月底发布的第一季度财报凸显了这些挑战,因为威瑞森报告称“本季度净亏损68,000个后付费电话连接”。不过,这比华尔街的预期要好。尽管如此,T- mobile和美国电话电报公司的崛起表明,威瑞森必须应对消费者市场的严峻挑战。此外,威瑞森业务收入的持续下降可能会加剧其消费者业务的障碍,降低威瑞森的中期增长前景。

融合和GenAI机会

尽管威瑞森在消费者业务方面面临挑战,但威瑞森在后付费消费者领域的ARPU增长了4.4%。此外,该公司还在制定“融合”战略,整合威瑞森在固定无线接入(FWA)和光纤领域的领导地位。威瑞森的管理层对提升融合机会的巨大潜力充满信心。威瑞森强调,只有“大约15%的威瑞森客户是融合的。”考虑到威瑞森网络基础设施的规模,威瑞森可以提供有吸引力的套餐,以提高威瑞森对客户的价值主张。

威瑞森也期待来自边缘GenAI的收入增长机会。GenAI预计将从基于云计算扩展到边缘人工智能推断,威瑞森预计将成为主要受益者。威瑞森相信,其庞大的基础设施投资将在移动边缘计算领域获得回报。威瑞森认为,降低延迟的动力有望推动新的增长动力,使威瑞森受益。虽然这些发展被评估为刚刚起步,但它们可能为威瑞森投资者提供急需的估值提升。

调整增长后不具备吸引力

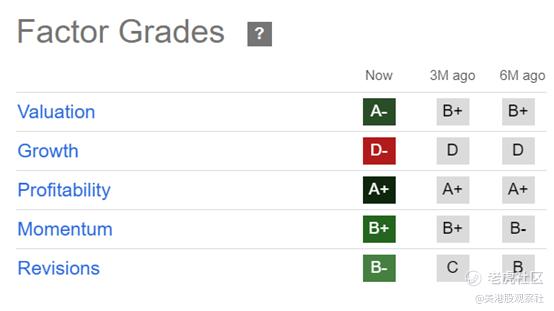

威瑞森的远期经调整后的市盈率为8.8倍,远低于12.5倍的行业中值。然而,主要竞争对手T-Mobile 在6月份飙升至新高,突显出评估威瑞森经增长调整后估值的重要性。威瑞森不温不火的“D”级增长评级似乎远不如T-Mobile的“A ”级增长评级有吸引力。

威瑞森的远期调整PEG比率为6.37,T-Mobile的远期调整PEG比率为0.75,这表明,在调整增长后,T-Mobile的前景更具吸引力。T-Mobile最近收购了美国移动电话公司,预计也将扩大其在农村地区的增长机会,加强其与威瑞森的竞争优势。

尽管存在这些挑战,但威瑞森具有吸引力的远期股息收益率为6.6%,应该会吸引收益投资者。由于美联储的利率预计将达到峰值,它应该会吸引那些希望将资金重新配置到基本面强劲的公司的收益投资者。威瑞森的“A ”盈利评级突显了其商业模式的稳健,有助于保持股息支付的透明度。虽然成长型投资者可能更喜欢T-Mobile极具吸引力的PEG比率,但收益型投资者仍有望支持威瑞森的估值。

价格行为显示弹性

威瑞森的价格走势显示了40美元以上的买入支撑的弹性。

自2024年初以来,威瑞森一直在该水平上方盘整,尽管在43美元下方观察到抛售阻力。看涨的投资者可能已经评估了这两个水平之间的一个相当紧密的盘整区域。在威瑞森从2023年10月的低点大幅重新评级后,休整一下不应该令人意外。

此外,威瑞森的“B ”动量等级支持了买盘情绪保持强劲的看法。

总结

威瑞森为收益投资者提供了一个有吸引力的赌注,因为美联储可能在2024年底前降低利率。威瑞森拥有强大的商业模式,支撑着其资本配置策略的稳健。在一个高度监管的环境中,威瑞森还受益于现有地位和庞大的规模,这有助于减轻来自其无线业务新挑战者的重大竞争风险。

尽管如此,威瑞森在消费者业务上面对T-Mobile和AT&T的市场份额损失,必须解决这个问题,以提高投资者的信心。此外,华尔街的估计表明,威瑞森需要提供更强劲的表现,增长投资者才会考虑回归。

从风险/回报的角度来看,威瑞森的看涨论点仍然合理。最近的整合也具有建设性,因为2023年观察到的卖盘强度已经消散。

$威瑞森(VZ)$