相信奈飞的定价权

2024/06/25 19:59来源:第三方供稿

奈飞宣布将在2025年停止提供订阅者数量,这引发了投资者对订阅者增长开始放缓的担忧。但是,在数据开始恶化之前,有外国分析师认为奈飞依旧会受益于其强大的定价权。

作者:Bill Maurer

随着消费者放弃传统的有线电视套餐,流媒体服务变得非常受欢迎。无论是为了省钱,还是仅仅因为他们没有充分使用这项服务,奈飞通过其节目和电影目录提供了很好的价值,而且它正在进入体育直播。根据最新的消费数据,有线电视套餐的起价可以是40美元,而很容易超过每月100美元。

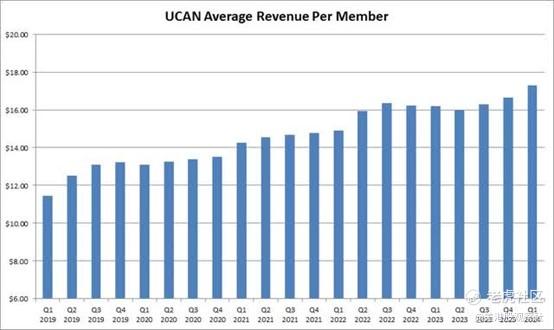

奈飞提供了多种套餐,但由于其在流媒体领域的领先地位,它可以随着时间的推移以不错的速度提高价格。如下图所示,在过去的四年中,美国/加拿大地区每个会员每月的平均收入增长了51%以上。这意味着奈飞公司在其关键区域的每名用户每年的收入基本上增加了8.6%。

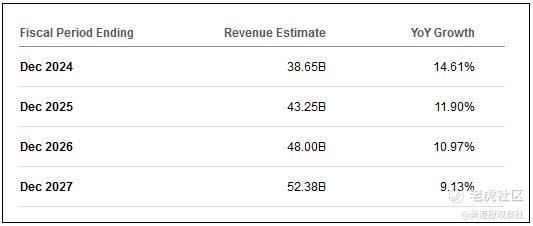

在接下来的几年里,我们将继续看到价格的逐步上涨。这种定价权,再加上全球奈飞用户的持续增长,是预计到2026年,该公司收入每年将以两位数百分比增长的关键原因。早在2019年,该公司的总收入首次突破200亿美元,但在不到三年的时间里,这一数字可能会超过500亿美元。下图显示了目前分析师对2027年的收入预测。

例如,在UCAN地区,如果上述模式继续下去,奈飞可能会在三年内将价格提高20%左右。按照这个速度,在这段时间内,它不需要太多的用户增长就能实现25%-30%的总收入增长。在美国国外市场,定价权可能没有那么强大,但随着奈飞继续打造其国际平台,并提供更多针对不同国家的内容,它有更多的机会实现订阅增长。

利润增长,产生强劲现金流

随着奈飞巩固了自己的地位,它不仅增加了收入基础。在这种规模下,该公司还能够享受规模经济,并不断寻求提高利润率。在2018年营业利润率勉强达到两位数的百分比之后,该公司今年的营业利润率目标是25%,未来还有进一步增长的空间。

早在2019年,奈飞的每股收益仅为4.13美元。今年,预计将超过全年每个季度的平均水平。预计未来两年每股收益增长将超过20%,到2027年每股收益可能超过30美元。部分改善可能来自回购。

奈飞今年第一季度的总负债为140亿美元,现金及现金等价物为70亿美元。该公司将继续以投资级信用评级为目标,预计今年将产生60亿美元的自由现金流。随着净利润的增长,这一数字在未来几年很容易增长到两位数,这将允许其进行更多的股票回购或收购,以进一步充实其内容组合。

估值仍然合理

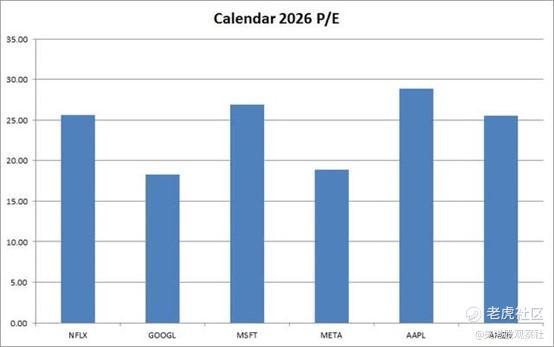

尽管奈飞的股价近年来一路飙升,但与其他一些大型科技公司相比,该公司的股价并没有那么贵。在下图中,你可以看到其他五家巨头——谷歌、微软、Meta、苹果和亚马逊——根据它们2026年的华尔街预估每股收益计算的市盈率。

奈飞预计在未来几年将有非常强劲的增长。就2026年而言,每股收益预计将增长约21%。这比上述五家公司的平均增长率高出不少,这五家公司2026年的增长率约为15%,如果把苹果排除在外,则约为19%。据分析师称,奈飞的短期盈利增长潜力也高于这些公司中的大多数。随着今年接近中期,奈飞今年预期收益的市盈率约为37.4倍。即使到2026年年中股价下降了5个百分点,而该公司当年的盈利为27美元(比华尔街目前的预期高出约1%),你的目标股价也会在每股875美元左右。

也许奈飞目前面临的最大风险是订阅者增长开始趋于平稳。投资者和分析师在第一季度报告时有点担忧,当时管理层宣布将在2025年停止提供订阅者数量。这引发了对订阅者增长开始放缓的担忧,这将使公司更依赖于提价来推动总收入增长。在短期内,第二季度通常是公司订阅者增长最弱的时期,第三季度的奥运会以及对今年总统选举的更多关注可能会稍微限制订阅者增长。

总结

除非竞争格局发生重大变化,或者奈飞的业绩开始减弱之前,不然奈飞依旧值得看好。鉴于未来几年更好的增长前景,与大型科技同行相比,估值是公平的。随着公司提高其净收入水平,现金流趋势应该会改善,这将导致更多的股票回购。如果有拆股的话,可能会将奈飞送到一个新的历史高点。

$奈飞(NFLX)$