全市场都在高度关注!

2024/06/27 14:15来源:第三方供稿

时常在想,观念转变的过程,需要多长时间?

曾经多少次把“百年未有之大变局”挂在嘴边,当房子不再是资产增值的最佳选择、个人住房贷款余额首现负增长、存款利率不断下调、茅台批价下滑,随之而来却是黄金飙涨、30年国债现“疯牛行情”、红利策略风靡A股三年…

看着各项资产价格的起与落,还是忍不住恍惚:原来新的时代新潮流正奔涌而来。

01

探索新分红模式的中证红利ETF

近日,A股又进入“五穷六绝”的难熬时间,市场在6000亿的极度缩量水平中挣扎,而红利板块依旧是资金的“避风港”。

不仅如此,中证红利ETF(515080)在6月26日再次公告年度第二次分红,妥妥的锦上添花,明日(6月28日)将进行权益登记(即当日收盘前持有份额可参与本次分红)。

中证红利ETF公告称,将于7月4日派息,每10份基金份额分红0.2元,总分红金额为7094.3万元。

这是中证红利ETF(515080)上市以来第9次分红。此次分红实施之后,中证红利ETF每十份基金份额累计分红金额达到2.85元。也就意味着,初始面值为每份1元的话,持有至今每份累计获得0.285元的现金收益。

值一提的是,中证红利ETF在过去每年保持分红2次,且分红时间均在半年末、年末。但今年年中,该ETF就已经分红两次,上一次分红是3月28日,首度实施季度分红,累计分红金额达1.16亿元。

今年3月中证红利ETF发布分红条款调整公告,进一步明确分红机制,增加“每季度可对基金相对标的指数的超额收益率进行评估”,一旦达到分红条件,基金管理人可进行相应收益分配。

这也意味着,中证红利ETF正在探索新分红新模式,未来季季分红或可期。

值得注意的是,中证红利ETF联接基金(A类:012643;C类:012644)也于今年开始分红,目前已实施两次,有望同步季度派息。

站在当下时点,再来看这个全市场瞩目,风靡了三年的红利策略赢在哪?

02

红利策略赢在哪?

要回答这个问题,我们需要先弄清楚一个问题,红利策略的收益来自于什么地方?

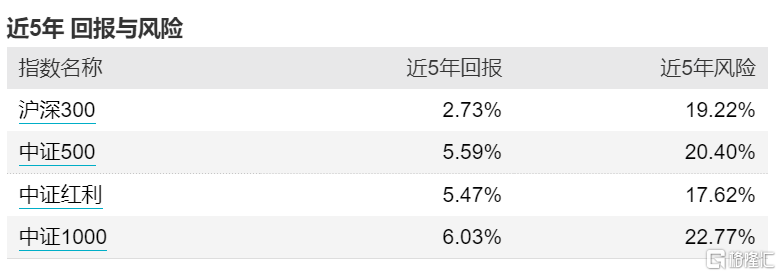

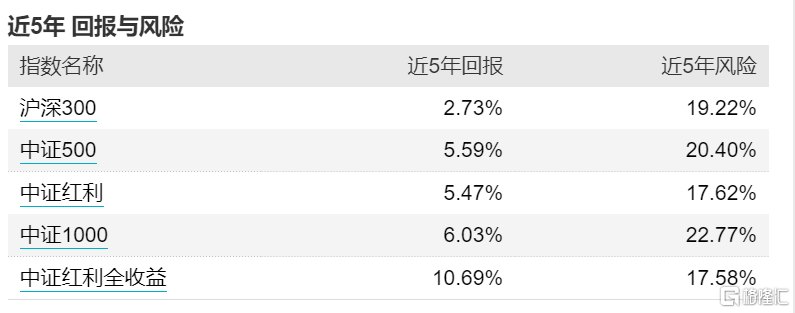

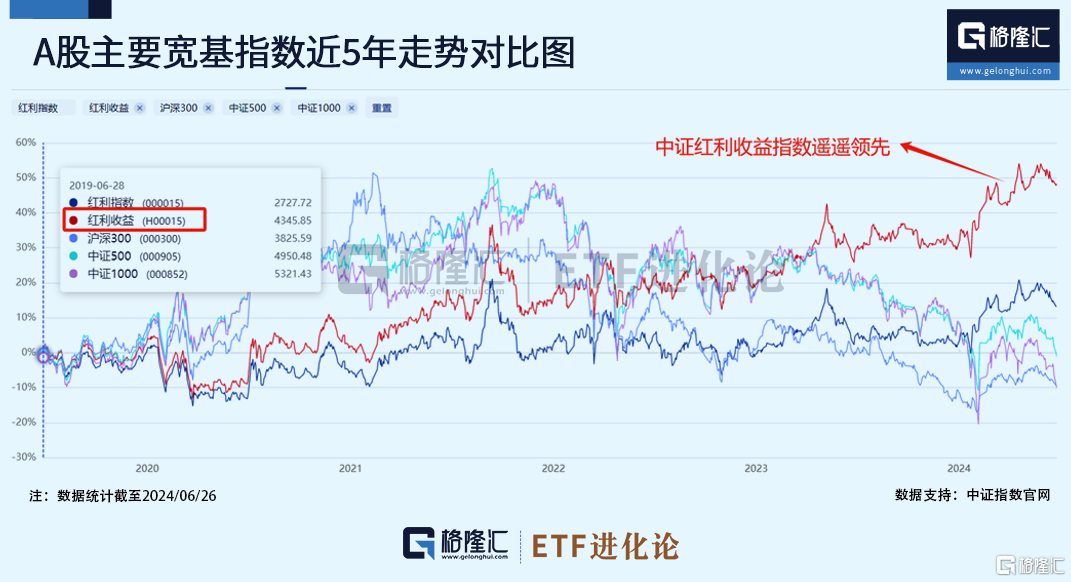

Wind统计数据显示,中证红利指数从2019年-2023年的5年年化回报居然还没有跑赢中证1000指数。

但中证红利全收益指数同期的回报为10.69%,远胜中证1000指数超5个百分点。

事实上,由于分红后除权除息特质会导致价格指数下跌,所以中证红利指数的涨跌幅并没有体现分红收益的影响。

但中证红利指数作为一个高股息指数,长年累月的分红影响不容小觑。为此,中证指数公司又额外编制了一个相应的“中证红利全收益指数”,即把分红全部加回到市值后的指数。

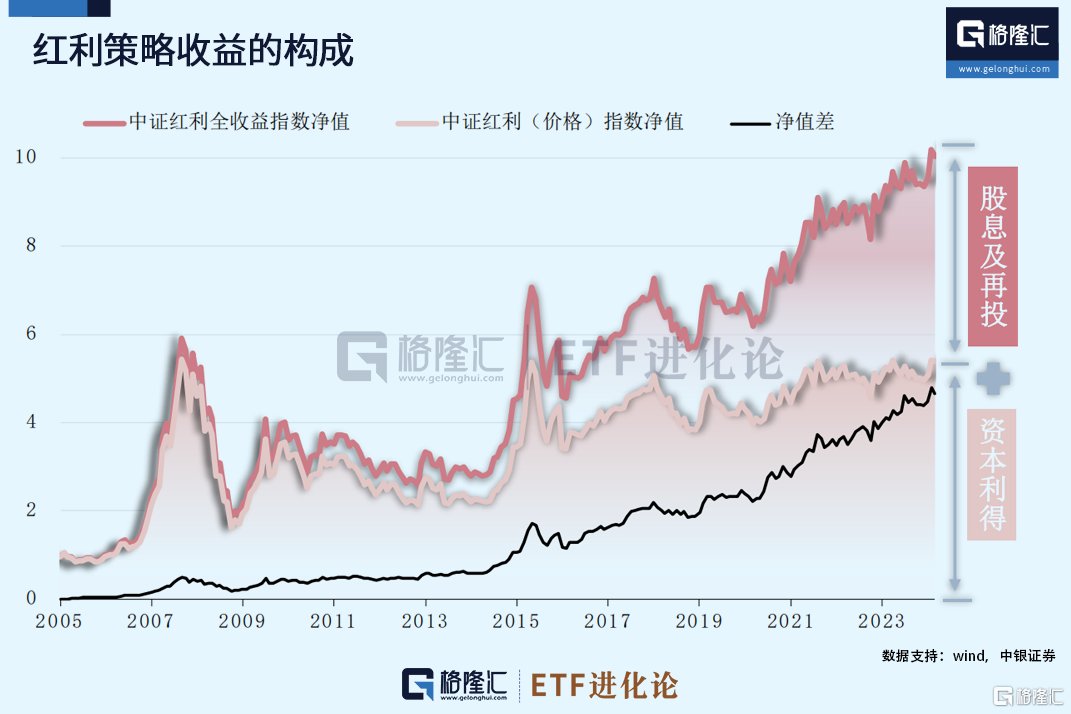

这意味着,中证红利指数作为一个高股息指数,除了拔估值带来的资本利得,还有分红对收益的贡献。

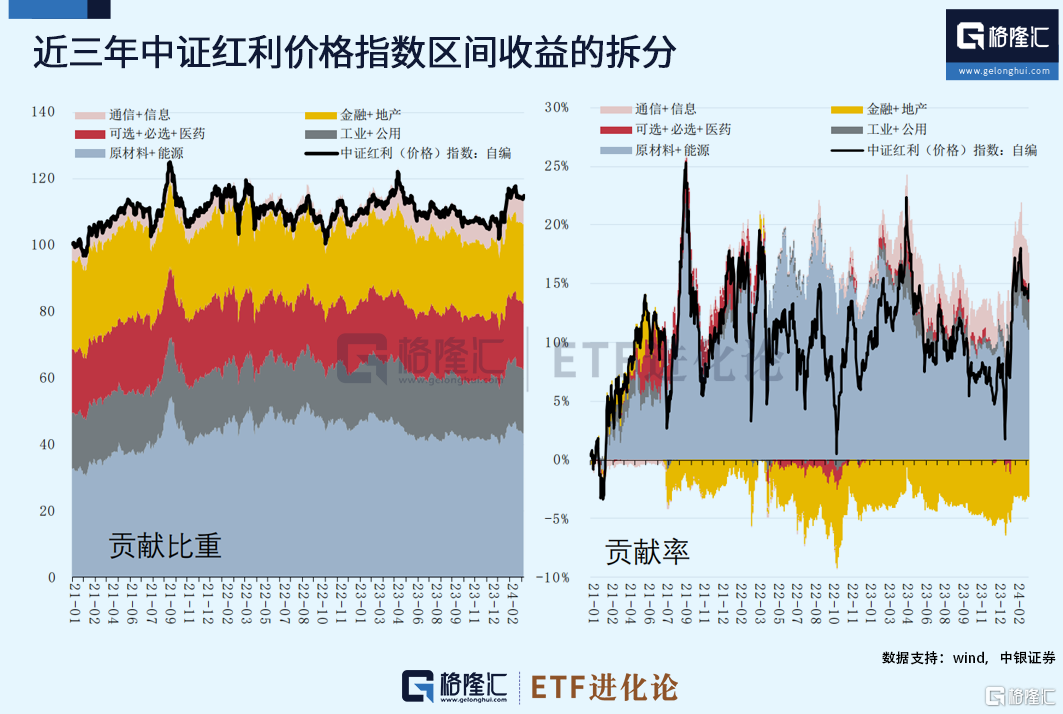

中银策略拆解中证红利指数的回报来源发现,股息及再投收益对该指数贡献显著,这部分收益构成了长周期全部回报的近半比例。

弄清楚红利策略的收益来源后,我们再来看当下市场对红利策略关注度最高的两个核心问题。

第一,红利股的业绩还会继续上涨吗?

根据研究机构对中证红利指数收益的拆解结果,能源和原材料两个行业的个股是收益贡献的主力军。

2024年一季报数据显示,上游资源品的销售利润率已然实现抬升。今年二季度,油价与金属价格抬升相对明显。

民生策略团队认为,2024年上游资源品中石油石化、工业金属、贵金属板块的业绩表现有望占优,而在中上游原材料板块中,化工链的涨价也是值得关注的重要线索。

第二,高分红还能继续吗?

近些年,国内分红新政频出,旨在规范A股市场分红行为,提高上市企业分红水平,尤其是“新国九条”特别强调要加强分红监管,对多年未分红或分红比例偏低的公司,限制大股东减持,并实施风险警示,同时推动一年多次分红、预分红以及春节前分红等措施。

一系列政策举措都是鼓励上市公司积极分红,回馈投资者。

随着上市公司分红意愿提升,A股分红大阵营不断扩容,市场或逐步迎来红利时代。

Wind数据显示,2015年以来A股上市公司分红规模不断提升,2022年分红总额达2.14万亿元,首次里程碑式的突破2万亿元,2023年度分红总额进一步上升至2.23万亿元。

截至6月14日,A股上市公司已有2033家上市公司实施年报派息,累计分红金额超6306亿元。

高盛指出,即便中国上市企业分红规模连年扩大,派息率在全球水平仍然比较低,中国企业去年的自由现金流创下了历史新高(2.6万亿人民币,不含金融企业)。

同时中国上市公司(除金融业外)的资产负债表上坐拥18万亿人民币现金,占市值的23%。

高盛认为,在政策不断鼓励高分红的大背景下,中国企业有充裕的资本派发股息,上市公司向股东返还现金的能力前景好。

从宏观视角来看,5月金融数据和经济数据公布后,长久期国债收益率进一步下行,显示“资产荒”的环境依旧没有改变。

在国内无风险利率的持续下行、下半年美联储降息预期持续的背景下,因为红利策略的“类债券”属性,在低利率的宏观预期作用下,使得资金对红利策略的需求增高。

目前中证红利ETF对应年化分红率4%左右,十年国债到期收益率目前是2.25%。

资金仍在持续涌入红利主题ETF,截至6月25日,红利主题ETF年内净流入规模达到157.44亿元。

红利策略之所以能大行其道三年,得益于上市公司盈利能力提高和分红提高的双击。

03

闪电劈下来的时候,你最好在场

现在的市场用风声鹤唳来形容不为过,资金慌不择路。

截至6月21日,年内实现正收益的主动权益基金比例仅剩三分之一,其中近三年实现业绩正收益的基金数量仅剩130余只。

尽管这些绩优基金不仅短期业绩良好,长期业绩也可圈可点,但当中仍有半数产品近一年遭投资者净赎回。

基金评价人士认为,当下基金持有人短期兑现心态普遍严重,对基金长期持有信心不足,即便基金净值实现小幅增长,也很难有耐心长期持有。

“闪电劈下来的时候,你最好在场。”这句被奉为经典的投资格言,在近期萎靡的行情中再次悄然被投资者热议。

这句投资格言出自美国投资人查尔斯·艾里斯1985年出版的《赢得输家的游戏》,大意是:当市场机会来临时,你必须在场,手握筹码。

漫长历史数据验证了一个道理,在大跌来临时,满仓是最悲惨的,但空仓也并非是最佳选择。反倒是持有部分筹码才是最合理的配置策略。因为只有这样,我们才能在反转来临时,第一时间紧跟趋势、把握机会。

这也是为何杠铃策略近些年能够蔚然成风,即同时投资于低风险和高风险资产,以期在市场波动中获得稳健的收益。

当前地缘冲突频发,逆全球化愈演愈烈,市场充满了不确定性,涨跌起伏,谁都无法预测大跌之后就马上迎来大涨,一个可行的策略是,将眼光放得长远,抓住最有确定性的筹码,坚定长期投资的信念。

当时代转向时,进攻中不忘稳健,才能做到不掉队。

风险提示:上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。基金有风险,投资须谨慎。