华金证券:给予韦尔股份买入评级

文/第三方供稿2024-07-08 07:21:53来源:第三方供稿

华金证券股份有限公司近期对韦尔股份进行研究并发布了研究报告《24Q2营收创历史新高,关注下半年旗舰新机发布》,本报告对韦尔股份给出买入评级,当前股价为97.68元。

韦尔股份(603501) 投资要点 2024年7月5日,公司发布2024年半年度业绩预告。 高端手机CIS导入&汽车ADAS渗透率提升,24Q2营收创历史新高 24H1市场需求持续复苏,下游客户需求有所增长,加之公司在高端智能手机市场的产品导入及汽车市场自动驾驶应用的持续渗透,公司营收显著增长。此外,公司积极推进产品结构优化及供应链结构优化,产品毛利率逐步恢复。 24H1公司预计实现营收119.04~121.84亿元,同比增长34.38%~37.54%;归母净利润13.08~14.08亿元,同比增长754.11%~819.42%;扣非归母净利润13.18~14.18亿元,同比扭亏为盈。 单季度看,24Q2公司预计实现营收62.60~65.40亿元,同比增长38.40%~44.59%,环比增长10.92%~15.88%,单季营收超过此前历史峰值21Q2的62.36亿元,创历史新高;归母净利润7.50~8.50亿元,同比扭亏为盈,环比增长34.46%~52.39%;扣非归母净利润7.52~8.52亿元,同比扭亏为盈,环比增长32.87%~50.53%。 旗舰新机发布推动50MP系列放量,CIS行业供需两端结构持续优化 公司CIS在低功耗宽动态降噪等指标上全球领先,持续高研发投入精进技术以提供超高质成像,高筑产品核心竞争力。在智能手机领域,公司已完成全系列机型后置主摄产品布局。公司布局了OV50A/D/E/H/K40共五款50MP手机CIS产品,其中OV50H/K40主打旗舰机主摄市场。我们认为,下半年为各大手机厂商发布旗舰机型的密集期,公司50MP系列芯片有望持续放量。在汽车领域,公司针对ADAS等高端应用推出了首款采用2.1μmTheiaCel?技术的CIS产品OX08D10,预计24H2投入量产。我们认为,随着单车CIS数量持续增长以及8M像素渗透率逐年提升,同时依托国产新能源汽车在全球市场的领先地位,公司汽车CIS业绩有望维持较高增速。 CIS行业经历过去一年多的低毛利降价去库,行业库存已基本回归常态。随着SK海力士等韩系厂商放弃部分CIS市场,供给侧格局将持续优化。需求侧,随着安防等传统市场回暖、消费电子市场重回上升通道、汽车市场智能化加速,CIS需求逐渐复苏,多数CIS产品价格开始底部回升。根据半导体前线6月23日消息,IC通路商尚立表示,CIS产品已出现缺货状况,急单数量或有提升,主要系下半年为消费电子传统旺季,厂商备货态度转趋乐观。 触控显示业务逐渐好转,模拟产品线日益丰富 公司在触控显示(TDDI)领域实现了产品全覆盖,同时布局车载TDDI产品。在OLED领域,公司与全中国领先的面板制造商密切合作,成功开发出适用于智能手机的OLEDDDIC;随着国内OLED产线逐渐投产,公司OLEDDDIC有望迎来更多导入机会。通过原TED产品在品牌客户持续量产和新产品导入,公司有望在客户笔电显示项目中获得更多量产机会。公司电源管理芯片产品组合已覆盖消费电子产品和物联网的多种应用,同时收购芯力特新增车用模拟IC产品线。随着模拟产品布局持续丰富,公司系统级解决方案日趋成熟,产品竞争力进一步提升。 投资建议:我们维持此前业绩预测。预计2024-2026年,公司营收分别为280.84/327.17/380.50亿元,增速分别为33.6%/16.5%/16.3%,归母净利润分别为33.08/45.19/58.50亿元,增速分别为495.4%/36.6%/29.5%;PE分别为35.9/26.3/20.3。公司CIS产品矩阵实现了中高端全系列覆盖,多种核心技术持续精进提供超高质成像,高筑产品核心竞争力。持续推荐,维持“买入-A”评级。 风险提示:下游终端市场需求不及预期风险,新技术、新工艺、新产品无法如期产业化风险,市场竞争加剧风险,系统性风险等。

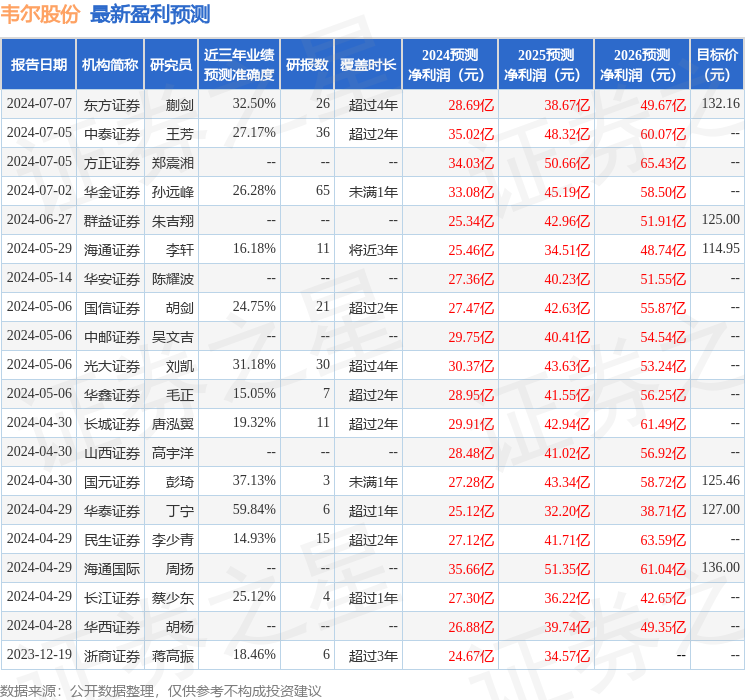

证券之星数据中心根据近三年发布的研报数据计算,华泰证券丁宁研究员团队对该股研究较为深入,近三年预测准确度均值为59.84%,其预测2024年度归属净利润为盈利25.12亿,根据现价换算的预测PE为47.19。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级17家,增持评级5家;过去90天内机构目标均价为127.82。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。