从交付激增到财务隐忧:理想汽车的多面镜像

2024/07/08 15:01来源:第三方供稿

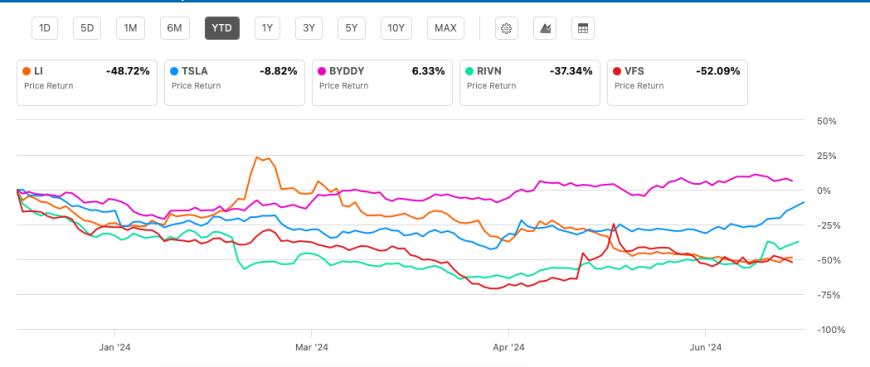

在电动汽车(EV)这片充满机遇与挑战的蓝海中,理想汽车(Li Auto)的航程显得格外引人注目。作为今年迄今表现最为疲软的大型电动汽车股之一,理想汽车股价的跌跌不休不仅映射出整个行业的波动,也折射出其自身面临的诸多挑战与不确定性。然而,随着6月份交付数据的强劲反弹,市场开始重新审视这家企业的未来前景,探讨其是否已触底反弹,或是仍处于风雨飘摇之中。

理想汽车的“冰火两重天”

2024年,对于理想汽车而言,是充满考验的一年。股价至今已下跌49%,远超电动汽车行业整体表现,成为市值最大的五大电动汽车股中跌幅最大的“难兄难弟”。这一惨淡表现背后,是多重因素交织的结果:行业竞争的加剧、消费者偏好的快速变化、以及全球经济不确定性对市场的整体影响。

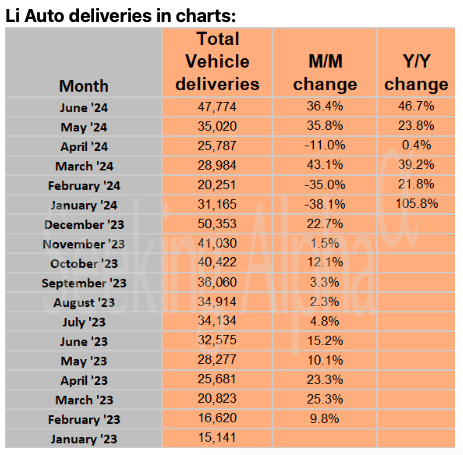

然而,正是在这样的逆境之中,理想汽车6月份的交付数据如同一束穿透阴霾的光芒,给投资者带来了一丝希望。当月交付量同比增长47%,不仅终结了此前的下滑趋势,更显示出公司强大的市场恢复能力。这一积极信号迅速反映在股价上,此前交易中理想汽车股价飙升约7%,市场似乎看到了转机。

积极面的多维度解析

中国电动汽车市场的持续增长:尽管宏观经济面临挑战,但中国电动汽车市场却展现出顽强的生命力。2023年电动汽车注册量同比增长35%,即便在当下,仍保持着19%的健康增长态势。这对于深耕中国市场的理想汽车而言,无疑是一大利好。不同于那些依赖全球市场的同行,理想汽车能够更加专注于本土市场,利用其对消费者需求的深刻理解,推出更符合市场需求的产品。

关税壁垒下的避风港:在全球贸易保护主义抬头的大背景下,美国和欧盟对中国进口电动汽车加征关税,对许多中国电动汽车制造商构成了重大挑战。然而,对于理想汽车而言,这一外部冲击似乎并未造成直接影响。公司目前的业务重心仍在中国市场,且近期还有向中东和北非市场扩张的计划,这些地区并未受到关税上调的影响。因此,理想汽车得以在同行中保持相对优势,为未来的发展奠定坚实基础。

交付数据的强劲反弹:6月份的交付数据无疑是理想汽车近期表现的最大亮点。公司不仅夺回了中国新兴新能源汽车品牌销量榜首的位置,本季度交付量更是达到108,581辆,同比增长25.5%。这一成绩不仅超出了市场预期,也显示出理想汽车在供应链管理、产品创新和市场营销等方面的综合实力。随着更多新车型的推出和产能的逐步释放,理想汽车的交付量有望进一步攀升。

金融放缓的阴影

然而,理想汽车的未来并非一片坦途。尽管交付数据喜人,但公司面临的财务压力依然不容忽视。电动汽车行业的激烈竞争迫使企业不断下调价格以吸引消费者,理想汽车也不例外。4月份的价格调整虽然短期内刺激了销量增长,但长期来看却对公司的盈利能力构成了严峻挑战。

营收增长的大幅放缓:与2023年的高速增长相比,理想汽车2024年第一季度的营收同比增速已大幅放缓至36.4%,远低于市场预期。更令人担忧的是,公司预计第二季度同比增长将进一步放缓至4.2%-9.4%。这一趋势表明,随着价格战的持续升级和市场需求的变化,理想汽车的营收增长动力正在逐渐减弱。

毛利率的下滑:受销售价格下降的影响,理想汽车的毛利率连续下滑。2024年第一季度毛利率为20.6%,虽然与去年同期基本持平,但已显著低于上一季度的23.5%。随着收入增长放缓和成本控制的压力增大,毛利率的进一步下滑似乎难以避免。这将直接影响公司的盈利能力和市场竞争力。

运营亏损的再现:在经历了一段时间的盈利后,理想汽车再次陷入运营亏损的困境。随着毛利润增长的放缓和固定成本的增加,公司的盈利能力受到严重挑战。如果无法有效控制成本并提高运营效率,理想汽车的亏损状况可能会持续恶化。

市场倍数的考量

从市场估值的角度来看,理想汽车的市盈率(TTM)为12.8倍,略低于非必需消费品板块的平均水平(17.35倍)。与主要竞争对手比亚迪相比(市盈率为20.5倍),理想汽车的估值看似具有一定的吸引力。然而,考虑到比亚迪在盈利能力、市场份额和品牌影响力等方面的优势地位以及理想汽车自身面临的诸多不确定性因素,这一估值优势并不足以成为买入理想汽车的充分理由。

结语与展望

综上所述,理想汽车当前正处于一个关键的十字路口。一方面,中国电动汽车市场的持续增长和关税壁垒下的避风港地位为其提供了宝贵的发展机遇;另一方面,营收增长的大幅放缓、毛利率的下滑以及运营亏损的再现则对其未来前景构成了严峻挑战。在当前大盘市盈率并不理想的情况下,投资者在决定是否买入理想汽车时需要谨慎权衡利弊得失。

而对于理想汽车而言,要想在激烈的市场竞争中脱颖而出并实现可持续发展,必须加快产品创新和技术升级的步伐、优化供应链管理以降低成本、加强市场营销以扩大品牌影响力并巩固市场地位。只有这样才能在电动汽车行业的浪潮中乘风破浪、勇往直前。至于未来一段时间内理想汽车的表现将如何演变?我们拭目以待。