非农助力9月降息,CPI指数、鲍威尔国会证词和Q2财报再闪耀?【美股周报】

文/第三方供稿2024-07-08 18:29:19来源:第三方供稿

美国六月非农就业报告呈现就业市场放缓迹象,近期通胀和劳动力市场「双降」强化美联储降息前景,标指纳指续创新高。本周,CPI指数报告和美联储鲍威尔国会山证词来袭,通胀前景还能如此乐观吗?高预期的Q2财报季会否出现黑天鹅?

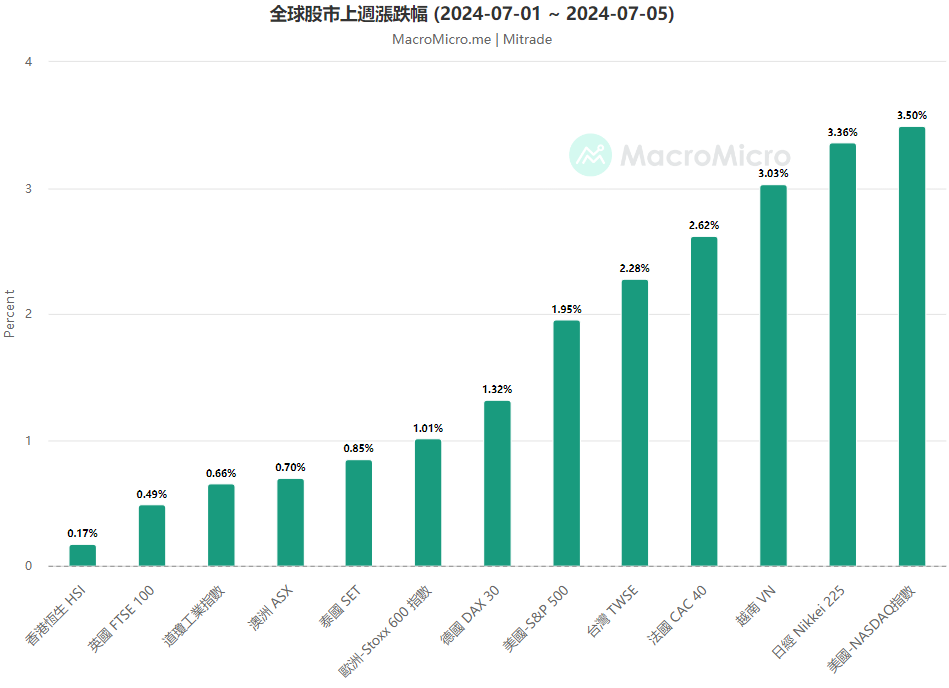

市场回顾港股上周连升四日,但周五恒指下滑超两百点,一周惊险收涨。有券商分析称,港股反弹至万八点受阻,因受政策预期变化部分Price in、美国大选交易提前或阶段性抑制港股偏好、增量资金入场热度回落等影响。

上周,在近期几份呈现放缓迹象的通胀报告后,美联储官员十分关注的美国就业市场也出现「裂缝」,市场对美联储今年晚些时候两次降息的预期升温。

最重磅的当属上周五公布的非农就业报告,尽管6月非农新增就业人数略超预期的19万,但已从前值27.2万(修正前)大幅回落至20.6万。另外,4月非农和5月非农数据也大幅下修了11.1万,过去五个月有四个月就业数据被下调。

同时,美国六月失业率升至4.1%,为2021年11月以来最高,也超过了美联储对今年失业率4%的预测。通胀方面,6月平均时薪月率从前值0.4%回落至0.3%,年率录得3.9%,为2021年以来首次跌破4%。

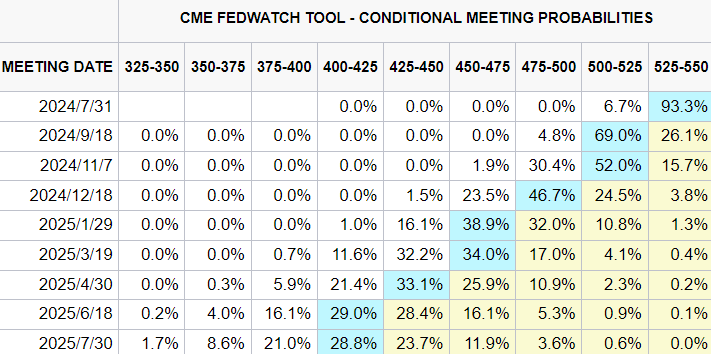

美国劳动力市场的降温为美联储今年至少一次降息提供更充分的依据。截至撰稿,投资人预计美联储今年将于9月和12月分别降息一码,押注9月首次降息的概率已达到近7成。

【CME利率期货市场揭示的目标利率及概率,来源:CME FedWatch Tool】

上周公布的「小非农」ADP就业数据和初请失业金数据同样显示就业放缓现状。美国6月ADP就业人数增长15万,低于预期且连续三个月下降,为四个月来最低。同日公布的初请失业金人数升至23.8万,为今年1月以来最高。

TradeStation的David Russell认为,「就业市场正在弯曲,但尚未崩溃,这增强了降息的争论。情况没有太热也没有太冷。金凤花姑娘来了,九月降息要开始了。」

摩根大通的Michael Feroli表示,非常紧张的劳动力市场的逐步放松符合美联储「完美的通胀紧缩故事」,并且应该让官员们有信心在下半年某个时候降息利率。

彭博社分析师评论称,「我们预计今年年底失业率将达到4.5%,如果7月或8月的就业报告的失业率达到4.2%,我们就能看到美联储在9月FOMC会议开始降息。 」

不过,也有分析师继续谨慎看待降息节点和劳动力放缓带来更负面的影响。

贝莱德投资组合经理Jeffrey Rosenberg表示,「能真正巩固9月首降的预测是另一轮数据,更重要的是下周和下个月将看到的通胀数据。当前有一些数据交叉信号使得事情变得棘手。 」

与劳动力放缓推动降息、并进一步的刺激股市的普遍前景不同,彭博分析师谨慎看到了就业降温带来美国经济急剧放缓的负面影响。

彭博Robert Burgess指出,过去两周里,ISM制造业和服务业指数令人失望,新屋销售和待售房屋销量超预期大幅下滑,事实上这种种数据已达到了2014年以来从未有过的失望程度。

Burgess提到,亚特兰大联储银行追踪的经济增长指标GDPNow指数已将至1.55%,为去年12月以来的最低读数,原低于5月的4%以上。

展望后市,多数分析师仍看好AI推动美股创新高,但不少分析师也表示担忧。 Ned Davis Research首席美国策略师Ed Clissold认为,「美联储依然是市场面临额度最大风险。」

Clissold称,「经济衰退风险较低,获利增长正在改善,经济数据显示美联储今年将降息,但考虑到今年上半年已经强劲上涨,如果出现负面意外,那么股市可能会出现更大的回档。」

多因素交错,分析师弃作标指目标预测美国科技股「越涨越惊」,市场对AI泡沫论的讨论也持续升温。当前影响美股后续走势的因素错综复杂,有人担忧高估值和经济放缓,有人将美国大选「川普交易」视为新的催化剂,也有人甚至因高集中度问题放弃对股指的目标预测。

Socorro Asset Management首席投资长Mark Freeman表示,「美联储仍然是主导因素,人们相信降息最终会发生。」

美国股市的走势仍然受到大量看多者的欢迎,其中一些人将川普的获胜前景视为催化剂,但这为选举带来一些不寻常的背景。彭博社数据显示,标普500指数本益比为26倍,目前的估值比至少可以追溯到1990年的任何选举日都要高。

有报道称,估值不是市场择时的唯一工具,但无论谁赢得11月大选,股市的高涨状态都可能成为降低股市表现预期的原因。

Richard Bernstein Advisors副首席投资长Dan Suzuki认为,「如今美国大型企业的估值过高,未来十年的表现可能会严重不佳,而且由于他们占据如此主导的份额,整个美国市场的回报将会相当有限。」

不过,四年前拜登获胜时,相对较高的本益比并未对后来股市造成太多的阻碍。反而,自2020年11月击败川普以来,标普500指数上涨了65%。

上周,Piper Sandler首席策略师Michael Kantrowitz宣布不再发布标普500指数年底目标价这一单一数字预测,认为鉴于该指数公司集中度(10只最大股票占据指数37%),以绝对值来预测美国股票基准的表现已经「徒劳无功」。

类似的,近期刚辞任Canaccord Genuity日常策略师职务的Tony Dwyer也放弃了对标指的预期,表示只有少数股票构成这样的目标时,不可能做出(合理的)预测。

本周财经前瞻:CPI、鲍威尔、财报在收到近两个月几份通胀和就业市场均放缓的报告后,市场希望看到更多的经济数据以巩固美联储年内降息的前景。本周数据方面,市场聚焦周四将公布的美国6月CPI报告,周五公布的PPI报告同样需要留意。

市场普遍预期,美国6月CPI指数年率将从3.3%放缓至3.1%的五个月新低,月率回升至0.1%;核心CPI年率预计为3.4%,月率为0.2%。

事件方面,美联储主席鲍威尔将于周二和周三前往国会山作半年度货币政策证词,市场希望从其言论中寻找对通胀、经济和降息等方面的看法。另外,本周美联储波斯提克、巴尔、鲍曼和穆萨莱姆等官员将发表讲话。

本周,美股第二季财报季将正式拉开帷幕,百事可乐、达美航空将于周四公布最新业绩,摩根大通和花旗将于周五盘前公布财报。

市场观点近期美国通胀持续放缓,劳动力市场也逐步降温,种种迹象都指向美联储今年晚些时候降息的可能。若美国6月CPI指数继续下行,这将进一步支撑美股走高。

随着美股Q2财报季的正式展开,业绩表现将成为本周及之后美股交易的「头号风险」。 「降息交易」已持续相当长的时间,上市公司的盈利表现,尤其是AI科技巨头的货币化能力接下来将考验当前高估值是否合理。

分析师对美国企业盈利表现持较高期待,预计标普指数公司Q2盈利年增近9%,投资人可能会以此为「盈利及格线」对上市公司挑刺。

正如富国银行全球市场策略师Sameer Samana所言,「没有人确切知道AI会发生什么事。最终的长期赢家也存在着同样的不确定性。」