这个方向,终于迎来转机

2024/07/09 15:39来源:第三方供稿

7月9日,A股终于迎来难得集体反弹,三大指数收涨超1%,全市总成交超7200亿元,共有57只个股涨停,均比上日显著回暖。

板块上,消费电子、通信设备、半导体等板块全天强势上涨,这其中,受近期苹果涨势共振的果链概念股表现尤为抢眼,今天有多只个股收获20CM涨停,Wind苹果概念指数今日大涨5.50%。

近日来,即使iPhone卖不动了的声音越发响亮,世界最大的消费科技巨头—苹果市值依然不断突破新高。

作为用户基础最庞大,对AI的使用有望渗透到各种场景的手机市场,将AI功能所需要的模型装进手机,呼唤新一轮由硬件创新驱动的手机更新周期。

AI是投资苹果的一项重要期权,如今更是背后一众果链企业重新崛起的希望。

2021年后,果链开始漫长的调整,巨大代工巨头市值距最高点大幅缩水,期间许多企业出现明显的利润下滑。

而现如今,随着一季度业绩修复与AI手机应用的不断催化,果链的估值预期也迅速调整。

如果AI手机真的开出大奖,果链企业能否再次进入到正向循环当中?

01

反弹从何而来?

果链与苹果的深度捆绑,曾经让立讯精密、歌尔股份、蓝思科技等成为产业链龙头,他们的营收中来自第一大客户的比例最多超过了七成。

2016年-2022年,立讯精密的营业收入由137.63亿元增长至2140.28亿元,增幅超过1500%,净利润由11.57亿元增长至91.63亿元,增幅达790%。

但在苹果屡创新高之时,其实过去三年他们的估值其实并未和苹果市值直接挂钩。

转折点是从2021年开始,消费需求在前一年大幅下滑的基础上呈现透支,直到去年消费电子行业需求下滑的趋势还未彻底扭转。

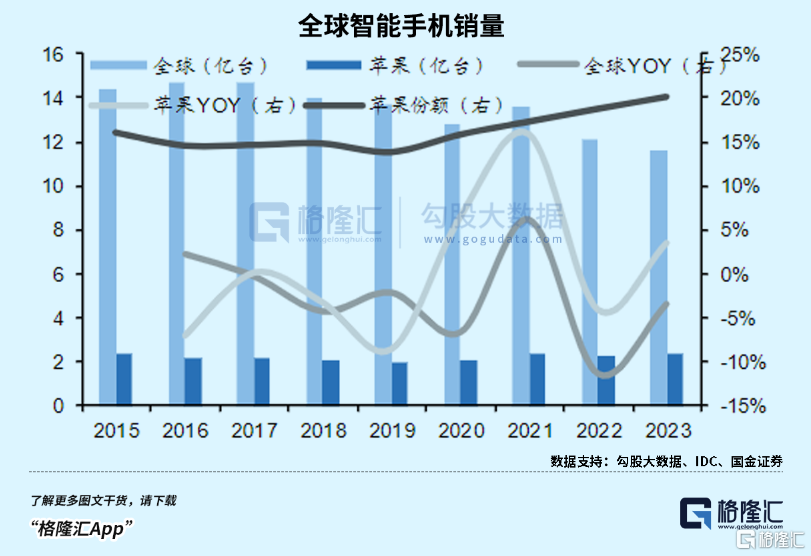

2023年全球智能手机出货量同比下降3.2%,降至11.7亿部,是十年来最低的全年出货量。与其他手机厂商相比,iPhone的销量份额虽然得到提升,但在竞争逐渐激烈的高端手机市场,iPhone去年在中国市场出现了罕见的发售即降价的现象。

令人担忧销量会不断下滑的迹象是不断延长的换机周期。

在此之前,全球智能手机的换机周期从一年半 (18个月) 变成了4年多(51个月)。也就是说,如果你在2019年买了一款iPhone 11的话,那就得等到去年才会考虑换新机,尽管智能手机已经升级了4代。

受行业影响,过去三年消费电子产业链企业的业绩和股价都遭遇重创,营收、利润双降,患有“果链依赖症”的企业更是哀鸿遍野,陷入亏损局面。

换机周期的提速需要更大的驱动力,在如今特别注重性价比的环境之下,需要更高性能才能适配的应用来打开硬件升级的天花板。折叠屏一度曾作为高端机的下一个主流方向,但是去年迄今,手机市场的主流玩家们纷纷将砝码押向一个新的概念。

这个概念就是,AI手机。这使得今年果链的复苏,有不少预期的成分在里面。

果链企业二季度的市值修复有两个重要的原因。

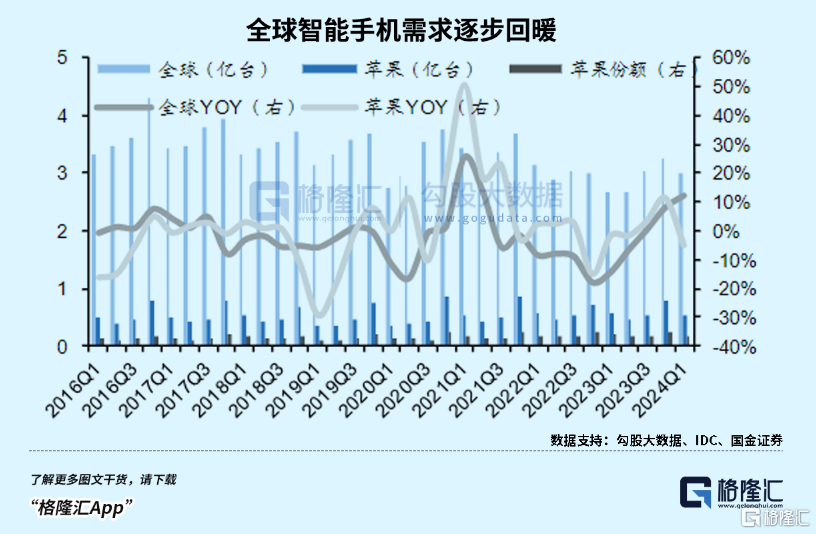

其一是Q1智能手机市场延续了去年下半年以来开始的增长,并且从供应链企业的业绩中得到印证。

IDC报告显示,2024年第一季度,全球智能手机出货量同比增长7.8%至2.89亿台,已连续第三个季度增长。

代工面积最大的立讯精密一季度归母净利润24.71亿元,同比增长22.45%,而且还预告了上半年利润增速,同样在20%-25%的区间范围里。

手机制造商蓝思科技,一季度实现营业收入154.98亿元,同比增长57.52%,创历年同期新高;归母净利润3.09亿元,同比增长379.02%。凭借业绩反弹高度,蓝思今年一直保持着上涨趋势。

其二,则是AI手机端的催化。

年初至今,继三星发布首款植入谷歌Gemini大模型的Galaxy S24后,早已按捺不住的苹果在6月10号召开的WWDC推出新版iOS 18,宣告Apple Intelligence的诞生。

苹果的鲇鱼效应自不用说,从切入生成式AI赛道,到为秋季即将推出的新版iPhone 16造势,AI毫无疑问将是最大的卖点,这不单单意味着换机周期有望再次加速,而且AI的使用也将惠及手机硬件价值量的提升,从而开启新一轮的创新内卷,具体的升级方向,《苹果AI落地,这个板块杀回来了!》已经讨论过。

经历一波不小的修复之后,三四季度再看果链企业,应该关注哪些?

02

关键节点

今年智能手机市场稳步复苏,但苹果落人一步,一季度竟然出现同比9.6%的下滑。随着换机周期的延长,此前整个年度销量预期将只有2.2亿部。

AI与手机厂商的高端化战略完美地契合,使用AI手机的门槛固然不低。苹果方面,目前只有搭载A17仿生芯片的iPhone 15 Pro系列,以及配备M1及以上芯片的iPad和Mac,才能完美运行“Apple Intelligence”。

所以说,要用只能换最新的,还得是顶配。

如果AI功能的导入成功将人们的消费注意力转向新机型的话,那么今年的销量预期很有可能要进行修正,而且未来2-3年的换机需求也将得到支撑。

推算一下,全球现有约14亿iPhone用户,但其中iPhone15 Pro及以上型号占比还不到10%,约为1.4亿部。如果三年后AI在存量用户里的渗透率提高到30%,那么未来三年内将有大概4亿部的换机需求,扣除掉约1亿部存量,也还有平均每年1亿部的换机缺口,所以需求空间相当的大。

明年iPhone的增量从哪里找?

苹果将推出iPhoneSE第四代,加上iPhone 17因为芯片、内存等大幅升级带来新增需求,一共有望带来2000-3000万的增量,乃至2.4-2.5亿部,增长幅度看起来也相当可观。

经过二季度的上涨之后,果链主要企业目前已经完成了低位修复,像立讯、鹏鼎、蓝思这类确定性较强的企业首先受到追捧。

而随着换机潮的迹象越加清晰,数量级的增长也已初步计入预期,这个时候一些业绩弹性更大的标的将脱颖而出。

虽然果链股价位置仍处于相对底部,但真正面临市场检验的时间,其实在9月苹果新品发布会之后。如果缺少可观的排产、出货量或业绩支撑的话,中间这段时间往往容易出现分歧。

其次,iPhone 16的销售情况是否能够超出市场预期,也是最容易出现分歧的地方。因为一旦四季度的销量超出市场预期,并可能导致对明年iPhone出货量的预估上调,对果链股价将是极大的支撑。

但担忧随之而来的零部件成本上升(如电池、散热等)可能导致整体售价提高,也会进而影响销量。

最后,当AI功能成为iPhone高端机的标配之后,下一代新机型零部件和价格的最终确认,供应商份额如何分配等问题,将在明年一季度逐步尘埃落定。

以上三个时点,构成了下半年预判果链投资机会的关键节点。

这两天苹果和果链共振的背后原因,便是iPhone 16系列的备货目标有所上调的消息传出,对产业链公司也就意味着订单的增加。

03

增长曲线不再单一

市场对“果链”的隐忧,除了iPhone日渐下滑的出货量,另一方面则与供应链的稳定性挂钩。

和苹果深度绑定诠释了硬币的两面,过去欧菲光被剔除果链、歌尔被砍单,让市场看到大客户依赖的风险。

从果链业绩中可以看出分化,立讯靠围绕苹果产业链的并购整合不断扩大业务线,牢牢占据“果链一哥”的位置,而22年被动降低依赖的歌尔发力VR领域,在元宇宙退潮后面临需求不振,导致业绩蒙尘。

虽然短时间内,苹果订单的多寡仍是影响供应商业绩的关键因素,但果链超高速发展的红利期已过,供应链风险越发得到企业关注,于是纷纷开始探索新的领域。

主营手机玻璃盖板的蓝思科技抓住了汽车电子玻璃市场的机遇,去年对苹果的销售占比从2022年的331.4亿下滑至315亿元,但新能源汽车及智能座舱类业务同比增长39.47%,占比上升至9.17%,毛利率(15.47%)也与手机业务接近(15.64%),贡献了新的增长。

总的而言,对于在果链中规模、利润分配更具优势的企业而言,换机潮一旦爆发,在预期推动和利润循环的正向循环之中,二十倍的估值可能远非上限。过去一年的AI浪潮里,英伟达、台积电、工业富联们都诠释了这一点。