降息对风险资产的影响一直是个争议话题,具体情况需具体分析。

本文将探讨自2000年以来美联储三次降息的案例,同时结尾还将附上自1984年以来美国进行的七次降息对股市的走势图。

(1)新世纪第一次降息:2001.1-2003.6,降息幅度为550BP

在2000年9月,标普500指数达到了1500点的高点,随后经历了一路下滑,直到2002年9月跌至800点左右,跌幅接近50%。

纳斯达克指数在2000年初和年末创下双顶,指数在4000-4500点间震荡,随后持续下跌,直到2002年10月触及850点的底部,跌幅接近80%。

道琼斯工业平均指数在2000年整年维持在10000点左右的高位震荡,降息开始后逐步下滑,直到2002年10月达到7700点左右的底部,跌幅约为30%。

需要注意的是,这三大指数在降息开始前均达到了牛市顶点,并在降息结束前(2003年6月)触及了底部,随后开始逐步修复上涨。

以下是标普500在当时的走势图,纳斯达克指数和道琼斯工业平均指数的走势图因篇幅限制未能展示。

(2)新世纪第二次降息:2007.9-2008.12,降息幅度为500BP

在2007年10月,三大美国股指达到了历史高点:

标普500指数达到了1550点的高点,随后经历了一路下滑,直到2009年3月触及了730点的底部,跌幅接近50%。

纳斯达克综合指数在2007年10月达到了2230点的高点,随后也持续下跌,直到2009年3月跌至1100点左右的底部,跌幅也接近50%。

道琼斯工业平均指数在2007年10月达到了14000点的高点,随后同样经历了一段持续下跌,直到2009年3月触及了7000点左右的底部,跌幅接近50%。

这显示出,这三大指数在整个降息周期期间都经历了显著的下跌。

(3)新世纪第三次降息:2019.8-2020.3,降息幅度为225BP

在疫情爆发后的2020年2月,美国股市开始下行,同时加密货币市场也经历了3月12日的重大震荡。然而,自此之后,市场迅速反弹,展现出强劲的复苏势头。

随着2021年的牛市大行情,大家对此应该非常熟悉,无需进一步介绍。

那么引出一个问题:降息究竟会不会带来暴跌?

个人认为根据具体情况进行分析是至关重要的。2001年至2003年和2007年至2008年的大幅下跌,很大程度上是由于美国经济衰退和金融危机所致。

从而导致整个宏观环境变得很差,美联储不得不降息来拯救市场,所以不能得出“降息→暴跌”的结论。

不妨展望历史更多的数据,以此来寻找答案。

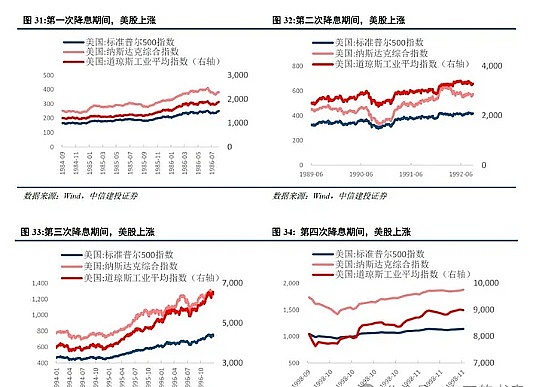

根据中信建投证券提供的数据图表,我们可以观察到美联储自1984年以来共进行了7次降息。在这7次降息中,大多数情况下,风险市场表现良好。

在1984年至1998年的降息周期中,美股和其他风险市场通常表现为上涨。然而,自2001年以来的3次降息周期中,风险市场的表现则有所不同:有两次表现较差,一次表现良好。

所以可以得出一个初步的结论:在美国降息周期中,风险资产在遭受突发危机影响(如2007-2008年和2019-2020年的事件)以及经济衰退时(如2001-2003年和2007-2008年)表现较差,而在其他时期的降息周期中,风险市场通常呈现上涨趋势。

因此,如果假设美国经济未出现严重的经济衰退,避免了2001年的科技互联网泡沫崩溃、2008年的金融危机以及2020年的疫情等突发因素,我们可能可以期待降息为风险市场带来更多的上涨动力。

然而,需要注意的是,以上观点基于历史数据和预测,而影响风险市场表现的因素是多方面的,不能简单地一概而论。

我个人依旧看牛市还在,让时间给出答案!

来源:金色财经