华安证券股份有限公司郑小霞,刘锦慧近期对瑞丰银行进行研究并发布了研究报告《营收利润双高增,风险抵补能力边际提升》,本报告对瑞丰银行给出买入评级,当前股价为4.93元。

瑞丰银行(601528) 主要观点: 营收利润均保持强劲,延续开门红高增态势 1H24瑞丰银行营收、归母净利润分别同比 14.9%、 15.48%,较1Q24分别-0.42、 0.79pct。2Q24单季营收、归母净利润分别为11.19、4.45亿元。单季营收较1Q24多增6400万元、较2Q23多增1.41亿元,比上期、比去年同期均强劲,延续开门红高增态势,预计信贷景气度边际提升、金融投资收益共同贡献营收韧性。1H24营业外净收入7500万元,其中7000万元在2Q24确认,我们预计主要由于瑞丰银行对苍南农商行的投资逐步到位,参考对永康农商行股权投资的会计方法折价购入股权,差额部分对营业外收入有所提振。单季净利润较1Q24多增4700万元、较2Q23多增6100万元,盈利能力边际提升,加权ROE水平较1Q24提升0.42pct至9.84%。 存贷款规模增速小幅放缓,预计主要由于结构调整因素 1H24瑞丰银行总资产、贷款、存款规模分别同比增长 10.79%、 8.93%、 11.52%,较1Q24增速小幅放缓(vs1Q24 13.76%、 12.47%、 12.34%),预计规模增速放缓对利息收入影响不大,主要由于存贷两端结构调整原因。资产端来看,一方面进入二季度中大型企业项目融资需求下降、小微企业融资需求逐渐回升,另一方面对低收益票据类资产进行压降带来资产端结构改善。负债端来看,4月以来禁止手工补息等整改政策带动一部分对公存款流向深耕本地的中小行,低成本负债增加对负债结构有所改善。 资产质量稳中向好,风险抵补能力边际提升 1H24瑞丰银行不良率0.97%,连续3个季度环比持平,资产质量稳中向好。拨备覆盖率323.79%,较1Q24提升18.95pcts,拨备覆盖率绝对值在可比同业中处于中等水平,但拨备边际提升幅度较大,且仍兼顾比较强劲的业绩增长。主要由于瑞丰银行深耕本地多年对纺织业、小微和零售客群的了解,以批发零售业为代表的“小而散”客群风险暴露和出清都快于同业,具体可参考我们在2024年6月12日发布的深度报告《瑞丰银行:浙江农信标杆行,内耕外拓高成长》,预计不良生成压力小于市场预期。 投资建议 瑞丰银行在绍兴柯桥区覆盖率最高,存贷款市占率常年领先,近三年异地经营成效显著,越城、义乌市占率稳步提升。中长期来看,经济结构转变下,城乡差距进一步缩小,县域金融增量市场广阔,瑞丰银行及浙江省行的先手布局优势、风险抵御能力、激励机制优势的形成并非一日之功,构筑较强的护城河。短期来看,受益于绍兴柯桥经济强劲增长,产业集聚效应加强,信贷景气度有望率先提升。瑞丰银行资产质量稳健、聚焦小微零售客群,宏观扰动带来的风险暴露有望率先出清。若信贷景气度超预期修复,则净息差也有望在年内出现明显改善。资本充足率处于上市银行第一梯队,通过入股浙江农信兄弟行进一步增厚利润、资本,进入内生增长周期。预测公司2024-2026年营业收入分别同比增长8.43%/8.23%/7.96%,归母净利润分别同比增长12.45%/10.44%/10.47%,我们根据可比估值法给予公司2024年PB合理估值为0.65倍,2024年7月17日收盘价对应估值为0.51倍,维持“买入”评级。 风险提示 利率风险:市场利率持续下行,优质资产竞争加剧,息差收窄。 市场风险:宏观、区域经济大幅下行造成资产质量恶化,不良大幅提高。 经营风险:经济增长不及预期,融资需求大幅下降拖累信贷增速。

证券之星数据中心根据近三年发布的研报数据计算,国信证券田维韦研究员团队对该股研究较为深入,近三年预测准确度均值高达86.11%,其预测2024年度归属净利润为盈利19.36亿,根据现价换算的预测PE为4.98。

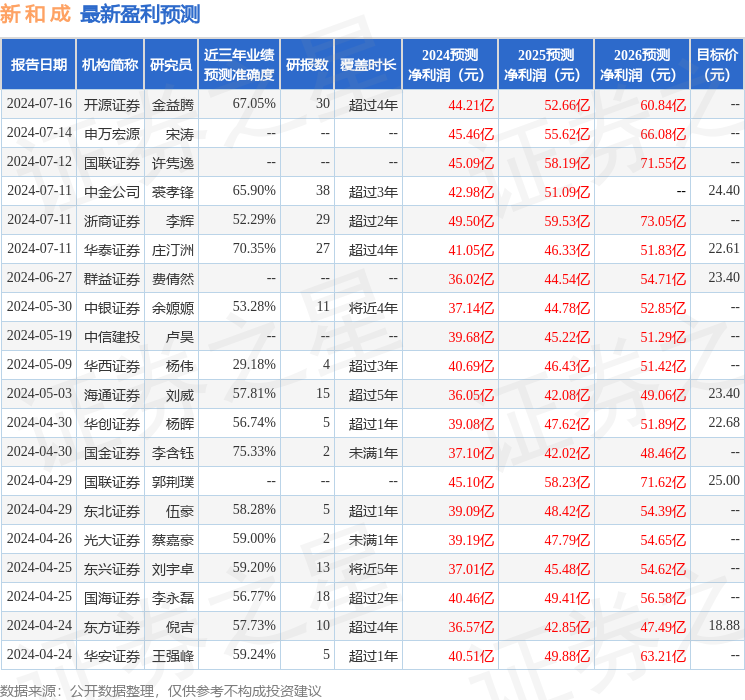

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级7家,增持评级3家;过去90天内机构目标均价为6.3。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。