国金证券股份有限公司樊志远,丁彦文近期对三环集团进行研究并发布了研究报告《业绩超预期,高容节奏加速有望涨价》,本报告对三环集团给出买入评级,当前股价为33.95元。

三环集团(300408) 业绩简评 7 月 18 日, 公司发布半年度业绩预告,预计 24H1 实现归母净利润 9.50-10.97 亿元,同比增长 30-50%;实现扣非净利润 8.54-9.68 亿元,同比增长 50-70%。 Q2,公司实现归母净利润 5.17-6.64 亿元,同比增长 26-62%,环比增长 19-53%;实现扣非归母净利润 4.76-5.90 亿元,同比增长 45-79%,环比增长 26-56%。业绩超预期, MLCC 高容加速发展发展。 Q2 单季度利润同、环比大幅增长,各个业务都在改善,消费电子、光通信等下游行业需求持续改善,同时,公司 MLCC 产品市场认可度不断提高,下游应用领域覆盖日益广泛,销售同比有较大幅度增长, MLCC 高容进展加速,产品占比提升。 经营分析 被动元件整体景气度稳中向好,后续可能出现涨价。 需求端目前家电、 AI 服务器比较旺盛,消费、安防、车规、工控需求比较稳定, Q2 国产厂商稼动率较高,产业链库存多季度保持健康水位,价格平稳。台系从 3 月开始月度营收同比增长持续至 6 月, 3-5月环比持续增长,受益于服务器、手机、 PC 复苏 Q2 拉货, 厂商预期后续 Q3 消电旺季,稼动率还会持续往上。国外有涨价预期,国内厂商随行就市,或有望出现结构性涨价。 积极布局高容量、小尺寸 MLCC,车规领域蓄势待发。 公司高容量和小尺寸 MLCC 研发进展显著,结合公司技术突破及客户开拓的进展,我们认为未来公司有望凭借产业链垂直一体化成本优势,深度受益下游应用拓展与 MLCC 元件本土产业进口替代机会。 建议关注后续扩产 价格的弹性,跟踪需求端回暖及持续性,看好公司未来高容国产替代空间以及 AI 端侧产品应用拓展。 盈利预测与估值 预计 2024~2026 年归母净利润为 22.08、 26.93、 31.72 亿元,同比 39.65%/ 21.99%/ 17.77%,公司现价对应 PE 估值为 27、 22、19 倍,维持买入评级。 风险提示 全球厂商大幅扩产引 MLCC 市场供大于需、下游市场需求释放不及预期、新产品放量不及预期、产品价格下跌风险等

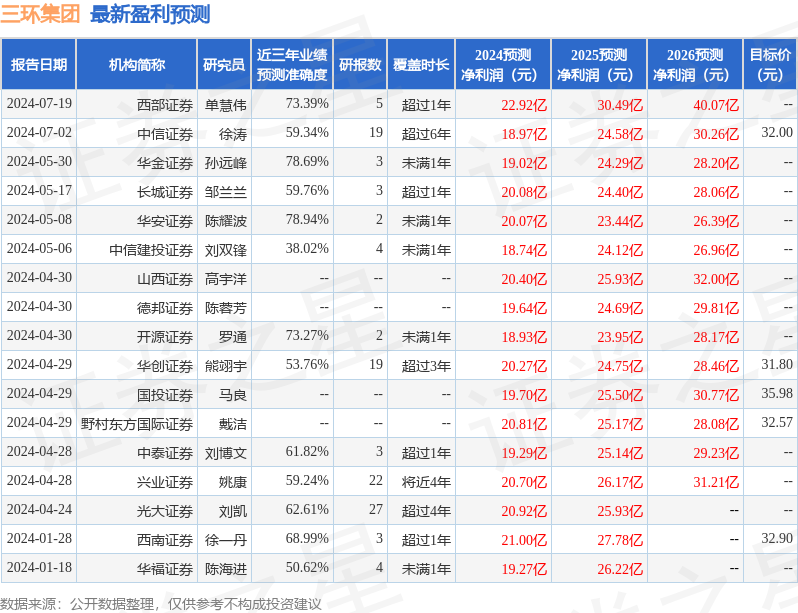

证券之星数据中心根据近三年发布的研报数据计算,华安证券陈耀波研究员团队对该股研究较为深入,近三年预测准确度均值为78.94%,其预测2024年度归属净利润为盈利20.07亿,根据现价换算的预测PE为32.33。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级15家,增持评级1家;过去90天内机构目标均价为34.22。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。