财报稳健!艾伯维未来可期

2024/07/29 19:36来源:第三方供稿

有外国分析师认为,艾伯维交付了一个稳健的二季度财报,所有业务线的收入都在增长,其主要的年轻明星产品展示了巨大的增长势头。这些都证明了艾伯维未来强有力的发展前景。

作者:Dair Sansyzbayev

艾伯维交付了一个稳健的二季度财报,所有业务线的收入都在增长,其主要的年轻明星产品展示了巨大的增长势头。收入增长伴随着运营杠杆的扩大,这对投资者来说是一个巨大的看涨信号,表明管理层有能力高效地推动增长。长期趋势也看起来有利,艾伯维在所有细分市场都有强有力的布局,这些市场有望实现稳健的长期增长率。

财务分析和第二季度财报

艾伯维于7月25日发布了最新的季度财报。第二季度营收强劲增长。另一方面,每股收益数据低于普遍预期。尽管如此,投资者还是乐观地看待了第二季度的财报,财报发布后的两天内,股价上涨了5%以上。乐观的原因可能是全年每股收益预期上调0.10美元,从10.61 - 10.81美元上调至10.71 - 10.91美元。

营收同比增长4.3%,营业利润率从34.4%增至35.1%。扩大经营杠杆是另一个积极的迹象,表明管理层有能力有效地推动收入增长。Humira的收入大幅下降并不令人意外,因为该产品因专利到期而失去了独家经营权。

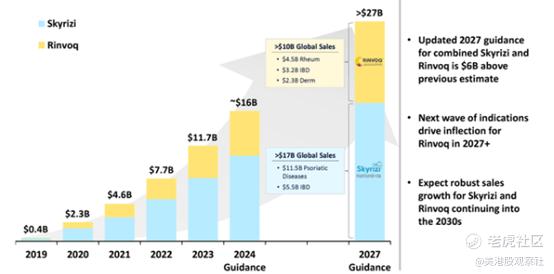

明星产品随着时间的推移失去独家地位在制药行业中并不罕见,制药公司的基本实力在很大程度上取决于持续推出新畅销产品的能力。从这个角度来看,像Skyrizi和Rinvoq这样的年轻产品的收入增长势头仍然很大。事实上,该公司相对较新的明星产品正在蓬勃发展,这是一个看涨的指标。

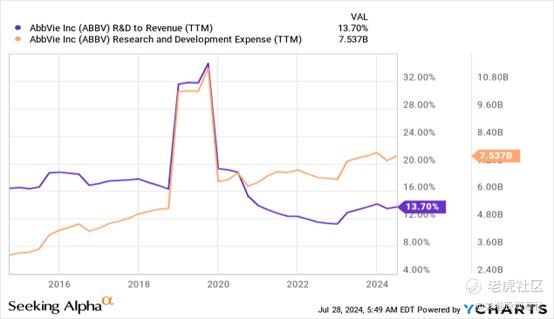

另一个看涨的迹象是,艾伯维在免疫学、肿瘤学、神经科学和美学等所有业务领域都实现了收入增长。这一点至关重要,因为所有领域的增长极有可能意味着该公司的业务组合强劲而富有弹性。此外,跨越各种业务线实现增长的能力表明,公司能够在各个领域推出引人注目的产品。也就是说,该公司在将可观的研发预算转化为财务成功方面相当高效。

除了研发效率,艾伯维也非常积极地通过收购来推动增长。在财报电话会议上,管理层宣布,今年的交易预计将扩大公司的产品线。例如,最近收购Celsius Therapeutics将有助于进一步扩大公司在免疫学领域的增长前景,因为它将带来IBD的2期抗TREM1抗体和与FutureGen签订的下一代抗TL1A抗体的许可协议。

总而言之,最近发布的第二季度财报相当乐观,该公司再次证明了其对财务卓越和为股东创造价值的承诺。从长期的角度来看,艾伯维运营的细分市场的长期增长前景相当乐观。

该公司的核心业务是免疫药物,预计到2032年该行业的复合年增长率将达到12.1%。这一点至关重要,因为艾伯维在这个细分市场是一个巨大的参与者。根据Fortune Business Insights的数据,2023年免疫药物市场规模达到985亿美元。根据该公司最新的10-K报告,艾伯维的免疫业务在2023财年创造了261亿美元的收入。这意味着艾伯维在免疫药物领域拥有超过25%的市场份额,它在这个蓬勃发展的行业中拥有强大的战略定位。因此,管理层对Skyrizi和Rinvoq的长期增长潜力非常乐观。根据10-K报告,这两种产品的美国专利将于2033年到期,这意味着仿制药预计不会在未来十年内合法进入市场。

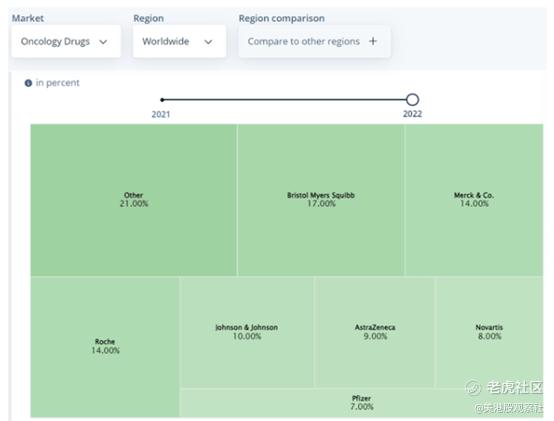

到2032年,肿瘤药物市场预计将实现11.3%的复合年增长率。尽管艾伯维并不是全球肿瘤市场的顶尖企业,但它在各个业务线上的成功表明了管理层在不同领域的强大灵活性,这有助于推动肿瘤收入的增长,至少与行业的增长速度保持一致。

此外,艾伯维在美容医学市场也有显著的增长前景,预计到2033年,这一市场的复合年增长率也将达到两位数。鉴于社交媒体的渗透率不断提高,这一预测看起来并不太乐观。在社交媒体上,像Kylie Jenner这样的美妆界网红在各种平台上拥有数亿订阅者。凭借其旗舰产品Botox,艾伯维在美容市场的地位也很稳固。

从长期来看,全球神经科学药物市场预计将达到4.2%的复合年增长率。神经科学领域的增长率看起来并不高,但仍高于历史通胀率,而且增长率与通胀率之间的差距也可能对股东价值有所贡献。

风险更新

艾伯维在免疫学领域的巨大市场份额并不意味着该公司在这个细分市场没有面临竞争。据IQVIA称,免疫学市场正变得越来越拥挤,治疗自身免疫性疾病的替代疗法选择越来越多。

作为一家生物制药公司,艾伯维面临着旗舰产品失去独家地位的实质性风险。正如上面提到的,作为该公司有史以来最畅销的产品之一,Humira面临着来自仿制药和生物仿制药的巨大压力。虽然Skyrizi和Rinvoq似乎成功地弥补了Humira带来的收入下降,但未来的成功并不一定能得到保证。

艾伯维目前离历史最高点并不遥远,但仍然明显低于200美元。也就是说,该股必须突破200美元的关键心理价位,这可能会显示出坚实的阻力。

从艾伯维令人印象深刻的盈利趋势中看到的那样,该公司通过收购实现增长的积极方法证明了自己的成功。然而,投资者应该记住,过去的成功并不能保证潜在的新收购将为股东创造价值。对新公司的投资可能无法带来预期的协同效应,或者投资回收期可能更长。除了并购带来的财务风险,还有整合风险也不容小觑。

总结

强劲的第二季度财报并不令人惊讶,因为公司基本面强大,并且在非常有前景的行业运营。即使与更广泛的市场相比,最近的表现稳健,估值仍然非常有吸引力。

$艾伯维公司(ABBV)$