港股上市公司瑞昌国际控股曾多次给股东派息,却欠缴员工社保

2024/07/29 20:58来源:第三方供稿

格隆汇获悉,7月10日,瑞昌国际控股有限公司(以下简称“瑞昌国际控股”)在香港联合交易所主板挂牌上市,独家保荐人为第一上海。

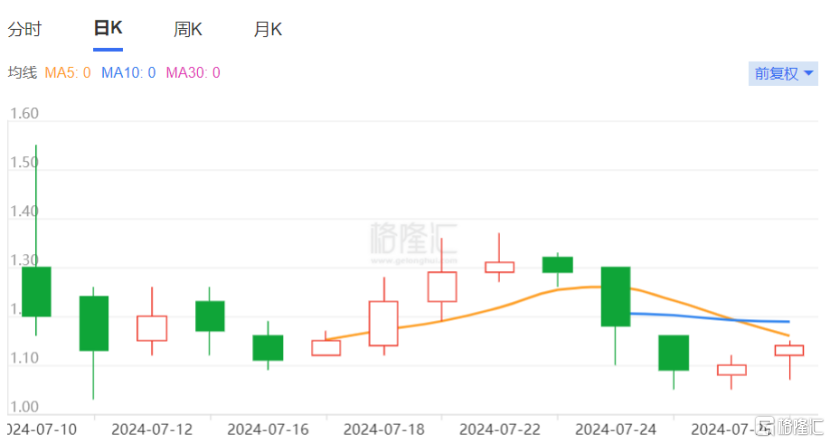

瑞昌国际控股(01334.HK)的发行价为1.05港元,位于发行区间1.05港元到1.39港元的最低端位置。公司上市后股价存在一定波动,截止7月29日收盘,股价为1.14港元/股,总市值5.7亿港元。

瑞昌国际控股股价走势,图片来源:格隆汇

瑞昌国际控股成立于1994年,总部位于河南省,是一家石油炼制及石化设备制造商。公司在河南省洛阳市拥有两处生产设施,其中一个负责生产硫回收设备及挥发性有机化合物焚烧设备和催化裂化设备,另一个负责生产工艺燃烧器及换热器。

公司主要市场一直在国内,同时也在香港、加拿大及巴西进行海外布局,希望借此扩大市场份额。然而于往绩期间公司的收益绝大部分来自与中国客户所订的合约,其海外销售办事处并无实质运作。

本次上市,瑞昌国际控股将全球发售所得款项净额用作为建设新生产设施提供部分资金,计划第一期为建设硫回收设备及挥发性有机化合物焚烧设备、催化裂化设备的生产车间及配套设施,第二期为建设办公楼、宿舍及辅助设施;用于提升设计和研发能力;以及用作一般营运资金及一般企业用途。

1

上市前多次给股东派息,却欠缴员工社保

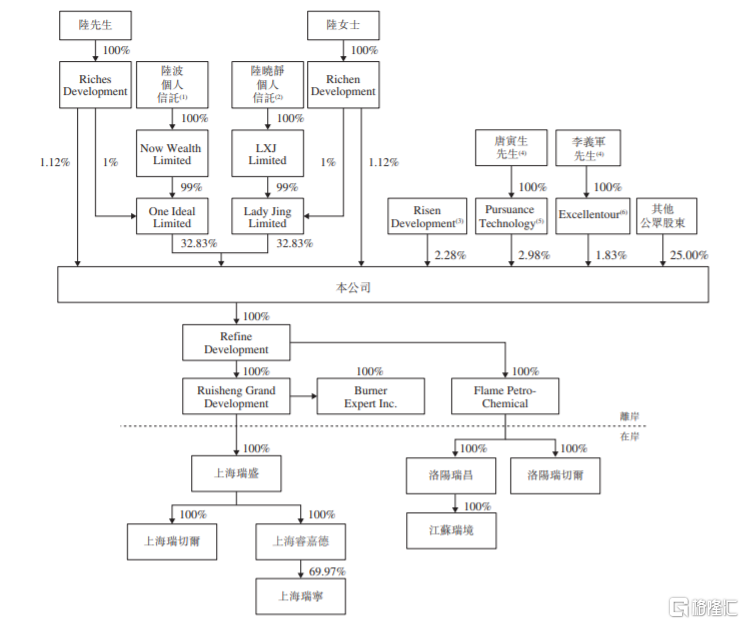

股权结构方面,招股书显示,发行上市后,陆波合计持有瑞昌国际控股33.95%股份,陆波的姐姐陆晓静持股33.95%。

公司发行上市后股权结构,图片来源:招股书

陆波今年51岁,他1993年在中国洛阳工学院(现称为河南科技大学)获得汽车运用与维修大专文凭;还在2017年在中国中欧国际工商学院获得工商管理硕士学位。陆波1994年开始在公司任职,如今担任主席兼执行董事、行政总裁。

陆晓静今年54岁,她于1989年在河南广播电视大学(现称为河南开放大学)获得机械制造工艺及设备大专文凭;还在2021年取得中国中欧国际工商学院的工商管理硕士学位。陆晓静也是1994年开始在公司任职,如今是公司执行董事、副行政总裁。

招股书显示,2021年度,瑞昌国际控股向股东宣派股息约1930万元,2024年公司又宣布按持股比例向股东派发股息合计2000万元,而这些钱大部分进了大股东的口袋。

值得注意的是,公司存在未给部分员工足额缴纳社会保险费及住房公积金的情形。

瑞昌国际控股估计,2021年、2022年、2023年,其欠缴的社会保险费及住房公积金总额分别约为330万元、320万元、510万元,三年累计欠缴金额达上千万,公司可能须缴纳额外社会保险金及住房公积金,以及相关监管机关征收的滞纳金或罚款。

2

依赖前五大客户

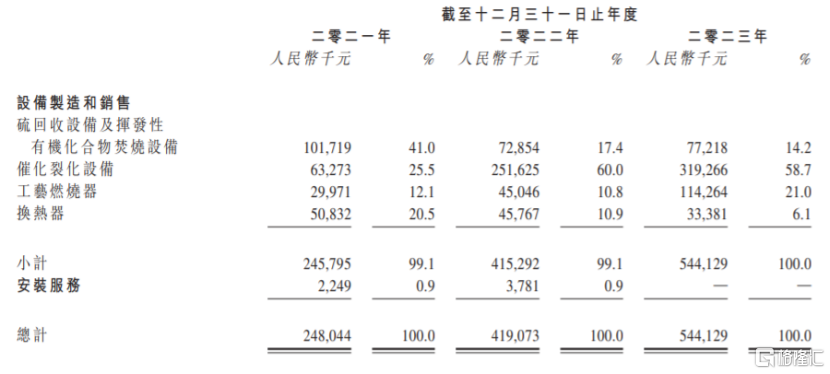

瑞昌国际控股按合约方式根据客户的规格及要求定制产品,其产品分为硫回收设备及挥发性有机化合物焚烧设备、催化裂化设备、工艺燃烧器、换热器四个产品类别。

具体来看,2021年至2023年,公司的硫回收设备及挥发性有机化合物焚烧设备的营收占比呈逐年下滑趋势,同时催化裂化设备的营收占比明显上升。

按业务活动划分的收益明细,图片来源:招股书

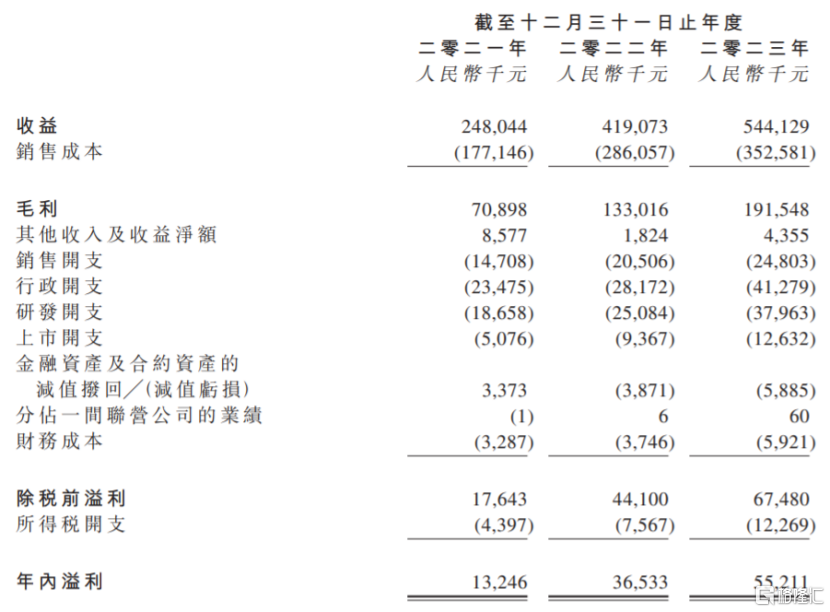

业绩方面,2021年、2022年、2023年,瑞昌国际控股的营业收入分别约2.48亿元、4.19亿元、5.44亿元,对应的净利润分别为1324.6万元、3653.3万元、5521.1万元,同期整体毛利率分别约28.6%、31.7%及35.2%。

图片来源:招股书

由于石油炼制及石化设备多达上百种,而每个产品类别占整体石油炼制及石化设备行业中相对较小的部分,行业格局分散。

按2023年的总收益计算,瑞昌国际控股在中国整体石油炼制及石化设备行业的市场份额约为0.08%;同时公司以约7.6%的市场份额成为我国石油炼制及石化运营的第三大催化裂化设备制造商,并以约3.4%的市场份额成为我国石油炼制及石化运营的第二大硫回收设备及挥发性有机化合物焚烧设备制造商。

瑞昌国际控股的客户主要包括中国石油炼制及石化行业的市场参与者,具体可分为生产设备拥有人、第三方承包商、设备制造商及其他,其中包括中国三家最大的石油炼制及石化集团的附属公司及分公司,以及国内其中一家最大的EPC(工程、采购及建筑)承包商。

招股书显示,2021年、2022年、2023年,公司五大客户的收益分别占总收益约46.9%、75.9%及73.6%,其中来自各年度最大客户的收益分别占公司总收益约20.8%、60.5%及35.2%,占比较大。未来如果公司与主要客户之间的合作关系发生变化,可能会影响公司的经营业绩。

值得注意的是,2021年、2022年、2023年,瑞昌国际控股的贸易应收款项及应收票据净额分别约1.6亿元、3.1亿元、3.27亿元,呈逐年上升趋势。其中,公司各期的贸易应收款项总额中分别有约48.5%、78.6%及65.6%由五大客户所结欠,公司面临客户延迟或拖欠付款的风险。

此外,瑞昌国际控股的大部分销售以合约为基础,一般须经过竞争性的投标或报价程序才能获得新合约,且公司提供给客户的设备平均可使用年限在10年至20年,所以公司的收益可能为非经常性。未来如果公司未能持续获得新合约,可能会影响其经营业绩。