民生证券:给予比亚迪买入评级

文/第三方供稿2024-08-06 16:58:56来源:第三方供稿

民生证券股份有限公司崔琰近期对比亚迪进行研究并发布了研究报告《系列深度三:技术赋能高端 腾势、仰望、方程豹三箭齐发》,本报告对比亚迪给出买入评级,当前股价为228.94元。

比亚迪(002594) 规模化、高端化、全球化、智能化,多重成长向上。我们看好比亚迪:1)规模化:凭借Dm-i5.0技术 成本优势夯实国内售价20万元以下市场领先地位;2)高端化:技术赋能高端,腾势、仰望、方程豹三箭齐发;3)全球化,出口销量高增,全球化建厂加速;4)智能化:持续研发投入,加速试点落地。本篇报告为比亚迪深度报告系列三,重点研究公司高端化品牌布局策略及盈利空间。 售价30 万元豪华车市场广阔,自主新能源提升空间较大。2023年国内豪华车(售价30 万元)销量达447.9万辆,同比 23.9%。分价格带看,2023年30-40/40-50/50-100/100 万元车型销量分别为220.1/133.8/69.9/24.2万辆,同比 38.8%/ 14.7%/ 9.8%/ 6.9%,30-40万元市场增速最快。竞争格局方面,30-40/40-50万元市场国产化率高,BBA 其他合资份额约80 %,理想、问界、腾势、极氪、蔚来等品牌取得一定突破;50-100万元市场,奔驰、宝马2023年合计份额超过70%,自主车型主要为问界M9、理想MEGA、极氪009,供给较为稀缺;100 万元市场以进口豪华车为主,奔驰、路虎、保时捷CR3份额约70%,仅比亚迪仰望U8取得一定突破,提升空间较大。 豪华品牌超额利润明显,国内合资豪华品牌溢价丢失,自主盈利突破空间较大。全球范围内,超豪华、豪华品牌有明显超额利润。超豪华:顶奢品牌法拉利年销1万辆,ASP200 万元,毛利率约50%,单车净利70 万元;豪华:奔驰、宝马销量约200-250万辆,ASP约40万元,毛利率约15%~23%,单车净利约4~5万元。国内合资豪华折扣率大幅向上,当前豪华品牌奔驰、宝马、奥迪折扣率已在30%左右,入门车型逐步丧失价格战能力,品牌溢价丢失。伴随传统合资豪华品牌利润空间被压缩,份额下滑,自主新能源有望迎来高端市场的增量机会。 高端化产品大年,腾势、方程豹、仰望三箭齐发。公司针对高端市场形成云辇技术、易四方技术、Dm-o(面向越野的混动平台)等底盘、智能化控制技术,通过技术赋能高端品牌,构筑品牌溢价。品牌布局方面,2024年为比亚迪的高端化产品大年,腾势Z9GT(预计Q3)、腾势N9(预计Q4),仰望U7、方程豹8等重点车型将于Q3-Q4集中上市。我们看好腾势、方程豹、仰望销量、盈利双重向上。 投资建议:我们看好公司规模化、全球化、高端化、智能化共振,调整盈利预测,预计2024-2026年营收为8,336.0/10,003.3/11,943.9亿元,归母净利润398.1/511.5/643.6亿元,EPS13.68/17.58/22.12元,对应2024年8月5日231.18元/股收盘价,PE分别为17/13/10倍,维持“推荐”评级。 风险提示:车市下行风险,新车型销量、需求不及预期,出海进度不及预期。

证券之星数据中心根据近三年发布的研报数据计算,国盛证券丁逸朦研究员团队对该股研究较为深入,近三年预测准确度均值高达83.96%,其预测2024年度归属净利润为盈利366.13亿,根据现价换算的预测PE为18.2。

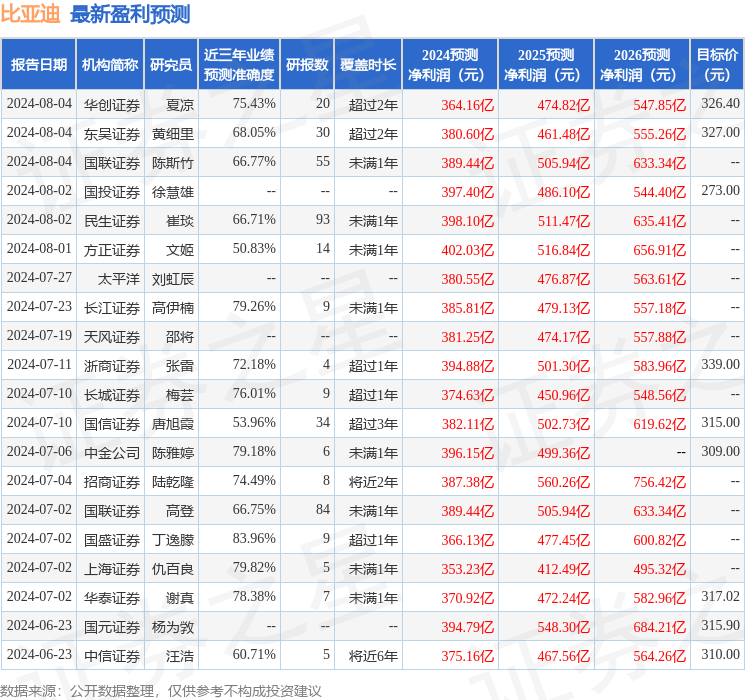

最新盈利预测明细如下:

该股最近90天内共有36家机构给出评级,买入评级30家,增持评级6家;过去90天内机构目标均价为301.76。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。