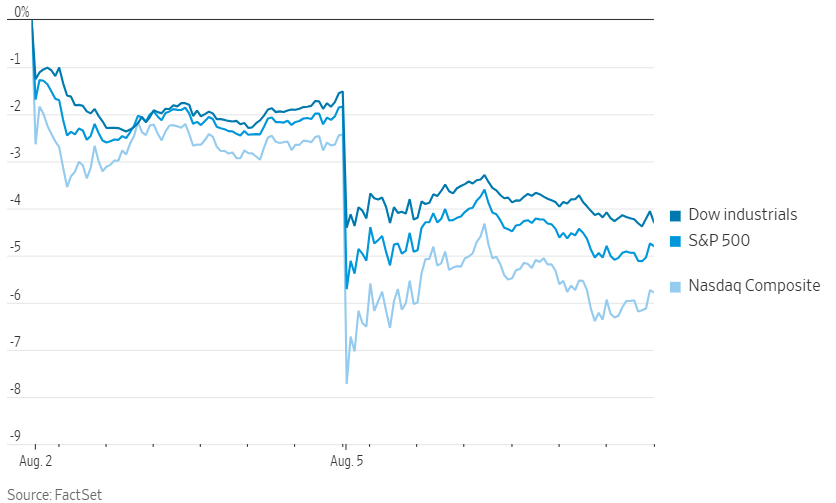

由于人们对经济衰退、地缘政治不确定性和日元飙升的担忧加剧,股市全面下跌,标普500指数和道琼斯指数创下了自2022年以来的最糟糕表现。标普指数下跌3%,道琼斯工业平均指数下跌1033点,跌幅为2.6%。纳斯达克综合指数下跌3.4%。纳斯达克 100 指数下跌 3%,市值蒸发 9070 亿美元。罗素2000跌幅超过标普500,为3.33%,标普500等权重版本跌幅为2.39%。

对于标普500指数和道琼斯指数而言,这是自2022年以来单日最大跌幅。纳斯达克指数这是自7月底以来最惨重的跌幅。

债券收益率在开盘时最初下跌,但2年期美国国债收益率在收盘时上涨至3.88%。10年期国债收益率跌至3.782%。

科技股受到的冲击尤为严重,交易员纷纷逃离高估值的科技巨头和人工智能板块,但标普500指数的所有主要板块自2022年11月以来首次下跌超过1%。

英伟达 (-6.4%)、苹果 (-4.8%) 和微软 (-3.3%) 的下跌,占标准普尔 500 指数 160 点跌幅中的约 50 点。

华丽七雄指数下跌 4.3%,7只股票今天市值缩水6530亿美元。

微软的股票在连续五天的下跌中累计下跌了7.4%,现在根据关键的技术指标,微软股票达到了九年来最超卖的状态。

华尔街的“恐惧指标”——芝加哥期权交易所波动率指数 (VIX)飙升至65.73,触及大流行初期以来的最高水平,然后回落,但是仍保持在38.76的高位。这是VIX指数自2020年以来首次突破50。

被广泛关注的“相对强弱指数(Relative Strength Index, RSI)”是一个动量指标,用于衡量近期损失相对于近期收益的幅度。当RSI跌破30时,通常被认为是超卖状态。在这种情况下,投资者通常认为股票可能被过度抛售,可能有反弹的潜力。

据 The Information 援引两名参与生产芯片及服务器硬件的消息人士称,英伟达公司即将推出的新一代人工智能芯片将因设计缺陷而被推迟三个月发货。

Palantir T第二季度收入和利润超出预期,并上调了年度预期,理由是其人工智能软件的需求持续增长,公司表示,人工智能软件“已经改变”了业务。

泰森食品公司股价飙升,季度收益因鸡肉利润反弹而超过分析师最高预期。

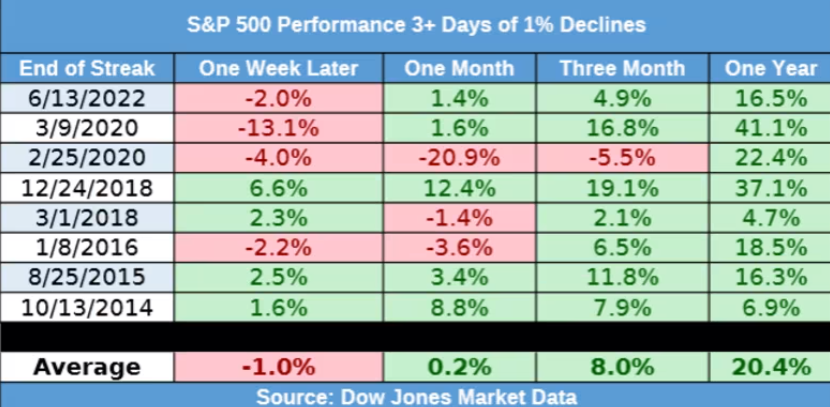

标普500指数周一连续第三天出现1%或以上的跌幅。这是自2022年6月13日结束的四天连跌以来,首次出现连续三天或更多次1%跌幅的情况。

在过去十年中,标普500指数共出现过八次类似连续三天或更多次1%跌幅的情况。平均而言,标普500指数在随后的一周内通常会继续下跌1%,但在一个月或三个月后通常会反弹并走高。

然而,2020年COVID-19疫情爆发初期是一个明显的例外,当时市场经历了更为严重的下跌。

主要股市指数周一开盘时跌幅太猛,让一些投资者疑是否会触发熔断机制。熔断机制是市场结构中内置的,当特定证券或市场指数波动过快时,熔断机制会暂时停止交易所之间的交易。

如果标准普尔500指数在一天内下跌7%、13%或20%,将触发全市场的熔断机制。7% 或 15% 的波动将导致 15 分钟的交易暂停,而 20% 的波动将导致当天剩余时间的交易停止。不过标准普尔500指数开盘后的几个小时内略有反弹,所以离熔断还早。

美国股市的暴跌已使标普500指数进入一个关键的拐点,技术分析师们正在仔细研究关键的技术指标,以寻找有关抛售最糟糕阶段是否已结束的线索。

詹尼蒙哥马利斯科特公司的技术策略师兼研究副主任丹·万特罗布斯基表示:“市场已经超卖到一个程度,股票很可能会反弹并很快回升,但痛苦还未结束。在股市重新回升至历史高点之前,技术上还有许多障碍需要克服。”

LPL Financial 的昆西·克罗斯比 表示,“市场正在经历的是看涨头寸的平仓,市场需要关注美联储妥协的迹象、经济增长的证据,以及标准普尔 500 指数200 日移动平均线,以寻找触底的迹象。”

股市暴跌印证了一些知名看空者的观点。摩根大通的米斯拉夫·马捷卡表示,由于商业活动疲软、债券收益率下降和盈利前景恶化,股票将继续承受压力。摩根士丹利的迈克尔·威尔逊则警告称,目前的风险回报“不利”。

与此同时,知名市场人士埃德·亚德尼表示,当前全球股市的抛售与1987年的崩盘有些相似,当时尽管投资者担心经济衰退,但经济实际上避免了下滑。亚德尼说:“到目前为止,这非常像1987年。当时股市在一天之内崩盘,许多人认为这意味着我们正处于或即将陷入衰退。但这种情况根本没有发生。这实际上更多与市场内部结构有关。”

Principal资产管理公司的西玛·沙阿认为,经济疲软的担忧可能被过度解读,但当前负面叙述的深度表明,市场的迅速反弹不太可能发生。市场的持续复苏需要一个催化剂,或是多个催化剂的组合,包括日元的稳定、强劲的盈利数据以及稳健的数据发布。

随着周一全球股市抛售加剧,摩根大通交易部门表示,科技股的轮换可能“基本完成”,市场“正在接近”逢低买入的战术机会。

摩根大通的仓位情报团队在周一给客户的报告中写道,散户投资者的股票购买速度迅速放缓,趋势商品交易顾问的仓位在各股市区大幅下降,对冲基金则是美国股票的净卖家。

摩根大通定位情报主管约翰·施莱格尔写道:“总体而言,我们认为我们正接近逢低买入的战术机会。话虽如此,我们能否实现强劲反弹可能取决于未来的宏观数据。”

凯投宏观(北美副首席经济学家斯蒂芬·布朗表示,硬着陆的风险约为27%,而软着陆仍然是最有可能的结果,可能性约为38%。软着陆是指通胀降温但经济避免衰退的情况。相比之下,在硬着陆的情况下,在美联储一系列旨在控制通胀的加息之后,经济将陷入衰退。

“我们认为的主要风险是,如果市场反应持续下去,将导致经济衰退的可能性增加,”布朗在报告中写道。“这可能是因为金融公司因市场剧烈波动而陷入严重麻烦,或者是因为公司通过削减投资和员工人数来应对金融状况的收紧。”

随着增长轨迹越来越受到关注,坏经济消息对市场来说就是坏消息。经济学家们普遍认为,美联储将利率维持在过高,可能阻碍经济增长的风险已经上升。

但对于美联储需要多快、多迅速地调整其政策以应对这一风险,目前还没有达成共识。截至周一下午,市场预计美联储将在2025年1月会议结束时降息五次以上,比市场在不到一周前的7月31日预期多两次降息。

这一定价与经济学家一致,他们认为美联储需要改变政策,因此,尽管美联储没有采取任何行动,但目前的利率水平变得更加具有抑制性。

富国银行首席经济学家杰伊·布赖森周一在一份研究报告中写道:“目前货币政策的立场相当严格。”

他呼吁美联储在接下来的两次会议上降息100个基点:“我们认为,联邦公开市场委员会需要迅速恢复’中性’政策立场,否则将面临劳动力市场疲软导致支出低迷、导致劳动力市场进一步疲软等恶性循环的风险。”

“经济尚未陷入危机,至少目前还没有,” Ritholtz Wealth Management 的卡莉·考克斯表示。“但可以公平地说,我们正处于危险区。如果美联储不更好地承认就业市场的裂缝,他们就有可能失去主导权。目前还没有出现任何问题,但情况正在恶化,美联储有落后于形势的风险。”

投资者纷纷购买短期美国国债,导致两年期美国国债收益率一度低于十年期美国国债收益率,但这种走势是短暂的,目前两年期美国国债收益率为 3.89%,十年期美国国债收益率为 3.78%。

日本央行上周加息后,日元也大幅上涨,这可能导致广受欢迎的日元套利交易平仓。日经225指数下跌超过12%,这是自1987年黑色星期一后崩盘以来的最大单日跌幅。软银集团公司的市值蒸发了 150 亿美元。

加密货币也遭受了打击,比特币 下跌了 10% 以上,回落至 54,000 美元的水平。以太币在同一 24 小时内下跌了 15% 以上,短暂出现自 2021 年底以来的最大单日跌幅。

西德克萨斯中质原油上涨 0.3% 至每桶 73.76 美元。

现货金下跌1.4%至每盎司2,408.16美元。