东吴证券:给予山西汾酒买入评级

2024/08/08 13:08来源:第三方供稿

东吴证券股份有限公司孙瑜,于思淼近期对山西汾酒进行研究并发布了研究报告《公司更新:疾风劲草,汾享神州》,本报告对山西汾酒给出买入评级,当前股价为198.62元。

山西汾酒(600809) 投资要点 Q1开门红,上半年保持良好态势。公司2024年经营目标“实现营收增长20%左右”(2023年报披露),Q1兑现开门红,营收增长20.94%,归母净利润增长29.95%,从渠道调研反馈看,春节动销增长积极,库存良性,增长质量高。上半年公司回款进度预判符合预期,省外市场亮点突出,结构上青花系列继续领衔,尤其青花20势能不减,复兴版受益价格理顺和圈层营销加码,增长提速;老白汾巴拿马增强推广,渐次发力。 清香全国步步为营,汾酒复兴星辰大海。汾酒复兴引领的清香全国化取得巨大成就,中长期汾酒于白酒行业的份额预计有翻倍空间。2019-2023年规模以上白酒企业收入从5,618亿元增至7,563亿元,汾酒份额从2.1%增至4.2%,实现翻倍提升,同期酱香型浓香型龙头的份额分别提升28.4%和22.6%。清香型市场规模从2019年的738亿增至2023年的900亿,清香热实际是汾酒热,汾酒于清香型的份额从2019年的16.1%增至2023年的35.5%。相较于浓香龙头10%的行业份额,19.5%的香型份额,清香龙头以强劲的全国化优势在行业份额上中长期空间可翻倍。 疾风劲草,汾酒穿越周期能力出众。在白酒消费形势变化的当下和未来,相较于单一价格带白酒公司,有完善产品矩阵的名酒抗风险能力更强,尤其是在若干价位带都有热销拳头产品的名酒。汾酒的“高线光瓶酒玻汾 大众化腰部老白汾巴拿马 次高端青20 千元价格带复兴版”组合战力出众,今年继续保持全线增长。玻汾的收放和省内省外两个市场的互补特质成为两个重要的调节器应对市场突发情况和销售压力,过往已有丰富成功经验。2024年玻汾省外如华东西南投放有所倾斜,我们认为是成长市场的终端开拓加码和氛围添柴加力,利好产品组合进入和升级。 白酒行业潜在的“15%成长 4%股息”典范。当前公司市盈率回落到18x以下,适度提高分红即可达到甚至超过4%股息率。白酒企业需要在经营和市值维护方面做到“降风险,稳预期,提回报”三管齐下。短期重“适度减压,防范风险,驭势而行”,同时释放“业绩有底线”的“方法论”引导从而稳定中长期预期,再次,提升分红回报。汾酒2023年度分红比例已经在51%,适度提升到60%,即可使得2025往后股息率在4% ,而优秀的现金流,丰厚的未分配利润余额(2024Q1末为315亿元)和货币资金(含存款),都将支持分红提升和兑付。 盈利预测与投资评级:基于上半年良好表现,全年经营目标达成无忧,预计2024-26年仍然保持行业领先增长,我们略调整归母净利润为132、162、198亿元(前值分别为133、170、214亿元),分别同比增长27%/22%/22%(前值分别为27%、28%、26%),对应PE分别为17.6x、14.4x、11.8x,维持“买入”评级。如分红提升兑现将有显著催化。 风险提示:宏观经济持续走弱超预期风险;出口减弱的传导风险;紧缩形势加剧风险等。

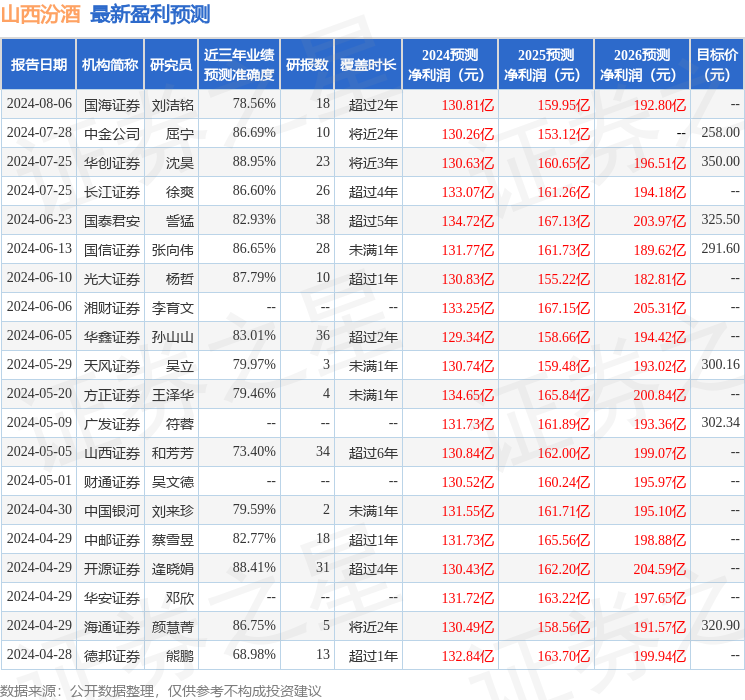

证券之星数据中心根据近三年发布的研报数据计算,华创证券沈昊研究员团队对该股研究较为深入,近三年预测准确度均值高达88.95%,其预测2024年度归属净利润为盈利130.63亿,根据现价换算的预测PE为17.83。

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级25家,增持评级4家;过去90天内机构目标均价为301.11。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。