日元套息资金大撤退引发全球股市巨震,余波仍在持续。

昨晚美股高开低走收跌超1%,资金再现大规模撤退,今日早盘亚太市场跟着被吓坏,日股收跌0.74%。

不过港股却似乎走出了抗跌性,昨日港股三大指数盘中一度涨超2%,后收涨超1%,今日早盘虽被一度走跌1%,但很快又反弹翻红并一度涨近1%,虽然收盘再回落收红,但上攻意味明显。

对比7月中旬来的行情,港股抗跌表现更明显。美股纳指从高点回撤超13%,日股回撤近20%,港股只有7%左右,尤其是月初日股3天暴跌20%,美股纳指跌了8%,港股跌幅还不到4%。

看得出来,在全球市场随着日元套利游戏告终,美股也开始交易经济衰弱预期的背景下,避险开始成为全球资金的主流选择。

未来一段时间,港股会是全球资金的避风港吗?

01

超级双杀

这一波美日股市突然大回撤,背后或是两大直接“罪魁祸首”在催化。

一是美国部分宏观经济数据再出现颓势引发市场担忧。上周五,美国新增非农11.4万人,大幅低于前值的17.9万人;失业率(U3)从4.1%升至4.3%达到了近三年来的最高水平,加剧了对美国经济衰退的担忧。

最近几日华尔街对“经济衰退论”的讨论度飙升,越来越多大行分析师开始认为美国经济“软着陆”的可能性在明显提升。

当然这个观点所之的“衰退”,更准确来说应该是“滞涨”。

也有人认为美联储会因此超预期降息来稳住经济势头,但这个预期也早就被市场打得太满,导致投资者对涨幅过高的美股开始感到“高处不胜寒”,美股市场风向也开始转为“交易衰退”。

据报道,在“黑色星期一”之前,美国银行已经给它客户们发了一份报告,督促投资者在美联储首次降息时抛售股票。

甚至最坚定美国国运的股神巴菲特,他的伯克希尔哈撒韦也时隔多年第一次把最大权重股苹果公司仓位直接砍半,然后狂囤现金,买美债,现金储备也再创新高,摆明了闻到不一样的风险,提前果断选择避险。

这两周美股披露业绩期间,一些增速实际可观但部分指标仍未能满足市场强烈期待的科技巨头,在业绩披露后股价出现暴跌,也是基于此背景。

这个担忧情绪,目前还在不断发酵,成为拖累美股反弹的阻力。

另一个更重要的“罪魁祸首”是日元套息游戏大退潮。

有机构分析称,这游戏大退潮和由此应发的连锁反应,还没有走完。

在此之前,日元长期超低利率吸引全球海量套利资金参与到“借日元买高息资产”的套息游戏中。尤其美元在这一次疯狂加息周期下,美日利率差高达近5%,不断刺激游戏走向高潮。

有报道认为,这种套利交易的规模至少有数万亿美元。

单是从日本方面的统计数据,一季度单单是日本投资者的国际净投资额达到487万亿日元(3.4万亿美元),这其中大部分来自外汇储备。日本央行也是主要的套利者,日本1.8万亿美元的政府养老投资基金(GPIF),其约一半资金配置于海外股票和债券,更夸张的,据德银分析师认为,日本政府的资产负债表总值约为GDP的500%或20万亿美元都是用在了套利交易,这是因为只有这样日本政府才能维持偿付不断增长的名义债务和利息。

无论真实数据如何,都在反映确实是有海量套息资金助推过去几年美日股市的不断飙涨和过度拥挤交易。

但这个游戏最大的弊端在于,一旦日元利息大幅抬升,游戏就会瞬间暴露出可怕后果——踩踏抛售。

7月31日,日本突然提高利率,将当前0%至0.1%的政策利率调整至0.25%,由此引发全球资金紧急“卖出股票,还回日元”的踩踏效应,最终导致美日股市的崩盘式暴跌。

虽然周三日本央行副行长赶紧出来表态,说不会在市场不稳定的时候加息,短期稳住了市场情绪,但还有多数人并不相信这事就此结束。

国际机构普遍认为这几天美日股的大跌已经平掉了大部分日元套利交易资金,但得益于日本央行的表态和现状美日货币息差幅度依然可观,再加上在股市投资中长期下来积累的浮盈做支撑,仍有大量套利资金还在观望,没有“清盘”。

据彭博报道,摩根大通全球外汇策略联席主管表示:

“至少在投机群体中,套息交易的平仓仅完成了一半,周一以来的市场痛苦还有更大的空间”。

他补充说,投资组合的技术损害意味着,大幅波动不会“轻易被逆转”。因此,他认为日元飙升之前的任何套利交易复苏在短期内都不大可能发生。

无论哪种情况,日元加息同时美元降息导致两者利差将加速缩小的预期已经在飞速升温,叠加日美股市本就过于拥挤交易的现状,踩踏风险都依然存在。

在此担忧下,投资者就会陷入要不要先跑的囚徒博弈。

所以接下来一段时间,这种博弈还会维持下来,但即使如此也止不住会有资金陆续离场观望,或者寻找其他避风港资产作为短期过渡。

而这里面,或许就有一部分资金会回流到港股市场。

02

港股的8月机遇

因为港币挂钩美元让港币有了一定的“美元属性”,同时港股还有一个美股没有的特征——超低估值。

“美元属性”,让港币利率持续推高,吸引部分全球资金配置以及国内资金南下的配置。

超低估值,在当下日美股市泡沫显著的反衬下,显得难能可贵。

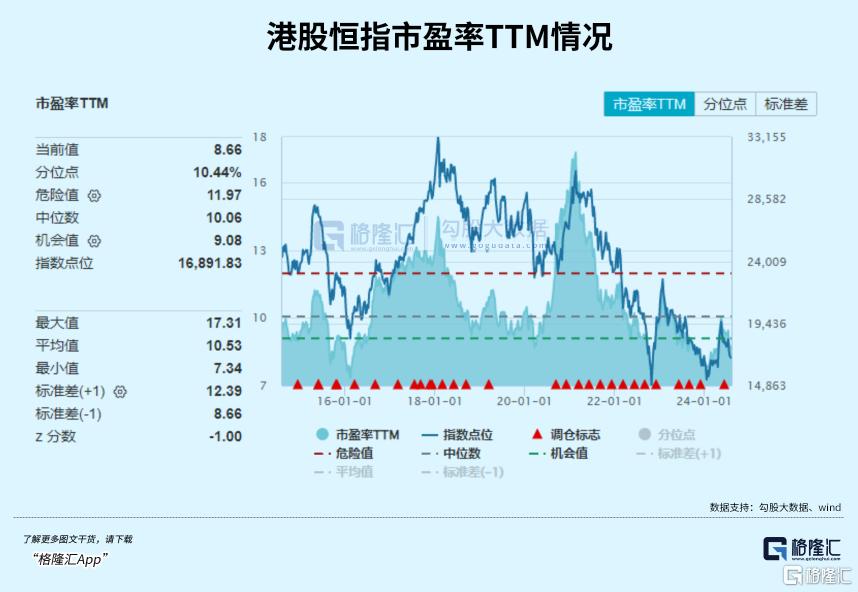

截至目前,港股恒指市盈率仅有8.7,处于近10年来10.44%分位点。市净率只有0.84,分位点甚至处在了近10年的3.07%分位点。

有了这两个优势,当美元开始转弱时,港股就反而会体现一定的抗跌性。甚至得益于与部分全球资金的回流,进而可能带来一波景气行情。

据工银国际研报的统计,从港股1983年以来历次降息阶段,恒指平均涨幅高达22%,累计涨幅264.2%,均高于加息周期时的表现。

今年以来,尽管港股跟随内地A股下跌,但南下资金累计流入已达到4078亿元,绝大多数交易日都是出于净流入状态。

这两年的QDII基金发行规模也极速扩大,最新资产净值规模达到了4377.26亿元,比年初显著增加。其中有相当比例的资金,是配置了港股资产。

同时,截至今年二季度末,内地可投港股公募基金(除QDII)共3594只,持有港股市值3757亿元人民币,较一季度3055亿元增加23.0%,港股持仓占比为24.1%,高于一季度的19.0%,其中主动偏股型基金,持仓占比从一季度的17.1%升至21.7%,为2021年底以来最高。

这说明内地还是对港股抱有较大热情和期待的。

另一方面,今年1-5月期间,港股累计从低点反弹超过30%,然后从5月中旬随着一季度业绩披露完毕开始重新回落,期间累计跌幅达到14%。

这其中的一个重要催化剂是港股一季度业绩披露的刺激。

机构对港股公司2024年盈利预测的一致预期非常低。按照彭博一致预期,只有6.6%左右,甚至不如2023年全年的水平。

但港股一季度的业绩表现好过市场预期,比如在互联网巨头中,除了阿里的业绩增速不明显外,腾讯、美团、百度等巨头的业绩增长其实不差,利润端修复比较明显。

金融、能源、公共服务、消费等板块的利润表现也多有亮眼之处。

现在8月份又到了港股中报披露时期,据机构预测,互联网大厂、周期、医疗等行业的二季度业绩表现可能多会有继续亮眼表现,成为刺激港股走好的重要催化剂。

即使不是如此,港股本身的吸引力还体现在它的高分红和高资本回报率表现上。

目前恒生高股息指数的股息率大概在7%左右,即使考虑到20%的红利税,股息率依然高达5%,显著强于国内同类表现,有些高息股的股息率甚至经常高达10%以上。

同时,港股的回购力度也远比A股的大很多,像腾讯、美团、阿里、京东等互联网巨头,以及汇控、友邦等金融巨头,回购规模动辄几十甚至几百亿,非常有助于股价的稳定,这种情况与美国科技巨头回购来提升资本回报率的操作是一样的。

截至8月6日,今年共有200多家港股公司发起回购,累计回购金额达2031.77亿港元,已经远远超过了2022年、2023年的1313亿港元、1791亿港元。

而中报一般也会同时伴有回购计划,这或是港股市场吸引资金的又一个关注点。

03

尾声

上面说了,短期内全球资金的诉求不是为了在哪里能赚更多钱,而是更侧重在避险。

而美国经济衰退也好,日元加息美元降息导致利差收缩也罢,这个进程才开始不久,套息资金退潮和由此带来的冲击影响大概率还不会结束。

当然,我们不用担心美股会不会因此崩盘,毕竟很多经济指标还是比之前强太多,而且还有降息工具作为缓冲垫。

这样的局面,对于早已超跌的国内市场,尤其一直被长期低估的港股,反而是有利的。

虽然港股市场从更深层次的维度来看虽然还是要向国内经济形势看齐,未来波动方向可能有很多不确定性,但基于自身低估值 中报催化的背景下,短期内走出抗跌行情也是可能的。(全文完)