万联证券:给予贵州茅台增持评级

文/第三方供稿2024-08-13 20:15:56来源:第三方供稿

万联证券股份有限公司陈雯近期对贵州茅台进行研究并发布了研究报告《2024年中报业绩点评报告:系列酒增速亮眼,直销渠道占比有所下降》,本报告对贵州茅台给出增持评级,当前股价为1423.01元。

贵州茅台(600519) 报告关键要素: 公司披露2024年半年度报告,2024年半年度公司实现营业总收入834.51亿元(YoY 17.56%),营业收入819.31亿元(YoY 17.76%),归母净利润416.96亿元(YoY 15.88%)。其中,2024Q2实现营业总收入369.66亿元(YoY 16.95%),营业收入361.55亿元(YoY 17.31%),归母净利润176.30亿元(YoY 16.10%)。 投资要点: 盈利能力:毛利率、净利率均小幅下降。2024年上半年公司销售毛利率/归母净利率分别为91.76%/49.96%,同比-0.04pcts/-0.72pcts,销售/管理费用率分别为3.14%/4.60%,同比 0.62pcts/-0.80pcts,其中销售费用增长主要原因是本期广告宣传及市场费用增加。2024Q2公司销售毛利率/归母净利率分别为90.68%/47.69%,同比-0.12pcts/-0.35pcts,销售/管理费用率分别为4.00%/4.80%,同比 0.74pcts/-0.95pcts。 分产品:系列酒增长亮眼,且Q2增速进一步提升。2024年上半年茅台酒收入为685.67亿元(YoY 15.67%),系列酒营业收入为131.47亿元(YoY 30.51%);2024Q2公司茅台酒收入/系列酒收入分别为288.60亿元/72.11亿元,同比增速分别为 12.92%/ 42.52%,均保持较高增长,系列酒表现尤为亮眼,且Q2增速进一步提升。公司产品矩阵全面构建,已形成了千(贵州茅台)、百(茅台1935)、十亿(茅台王子酒、汉酱、贵州大曲、赖茅)级大单品格局。 分渠道:批发代理收入高增,直销收入占比有所下降。公司产品通过直销和批发代理渠道进行销售。直销渠道指自营和“i茅台”等数字营销平台渠道,批发代理渠道指社会经销商、商超、电商等渠道。2024年上半年公司直销/批发代理收入分别为337.28亿元/479.86亿元,同比 7.35%/ 26.50%,占比分别为41.28%/58.72%,直销收入占比较去年同期-4.03pcts。公司2024Q2直销/批发代理实现营收144.09亿元/216.62亿元,同比 5.85%/ 27.40%,占比分别为39.95%/60.05%,直销收入占比较去年同期-4.52pcts。其中“i茅台”App在2024年上半年实现营收102.50亿元,同比 9.76%。 盈利预测与投资建议:公司上半年营收和利润保持稳健增长,顺利实现“时间过半、任务过半”,为完成全年工作任务奠定了坚实基础,预计公司完成24年收入目标是大概率事件。我们根据最新数据调整盈利预测,预计公司2024-2026年归母净利润869.37/1002.38/1162.15亿元(调整前为887.27/1022.51/1184.67亿元),同比增长16.33%/15.30%/15.94%,对应EPS为69.21/79.79/92.51元/股,8月12日收盘价对应PE为21/18/16倍,维持“增持”评级。 风险因素:消费复苏不及预期风险,政策风险,宏观经济波动风险。

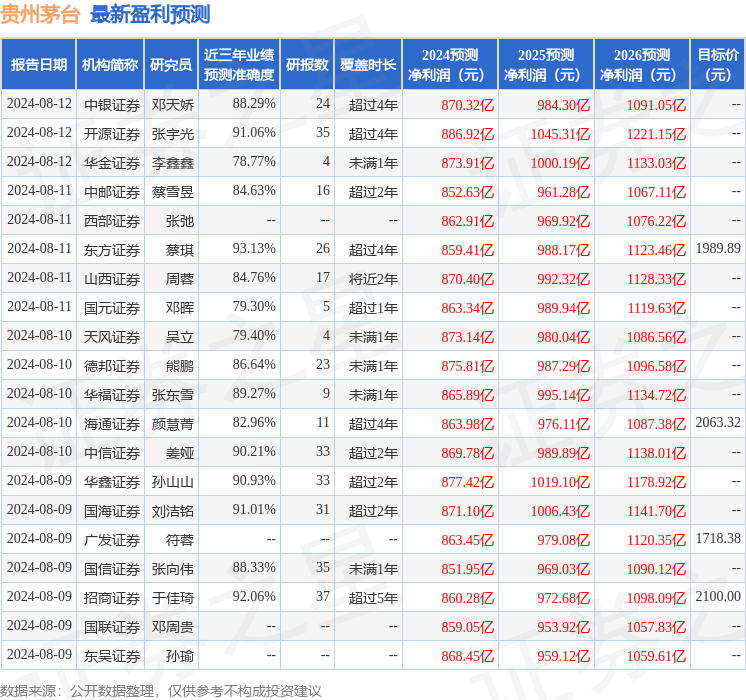

证券之星数据中心根据近三年发布的研报数据计算,东方证券蔡琪研究员团队对该股研究较为深入,近三年预测准确度均值高达93.13%,其预测2024年度归属净利润为盈利859.41亿,根据现价换算的预测PE为20.8。

最新盈利预测明细如下:

该股最近90天内共有45家机构给出评级,买入评级39家,增持评级6家;过去90天内机构目标均价为2016.81。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。