第一上海证券有限公司近期对贵州茅台进行研究并发布了研究报告《季度业绩再超预期,分红规划彰显担当》,本报告对贵州茅台给出买入评级,认为其目标价位为1733.29元,当前股价为1423.01元,预期上涨幅度为21.8%。

贵州茅台(600519) 营收利润增长再超预期:24H1实现营业收入、净利润分别为819.3/417.0亿元,同比 17.8%/ 15.9%,其中24Q2收入、利润分别为361.6/176.3亿元,同比 17.3%/ 16.1%。在当前行业面临外部环境巨大挑战的情况下,公司Q2营收及利润指标均超预期。截至23Q2底合同负债99.9亿元,环比Q1增加4.7亿元,上半年公司销售回款共计870.9亿元,同比 26.1%,现收比为106.3%,同比提升 7pct,整体经营现金流保持高质量提升。 直营增速有所放缓,批发渠道提速稳市场:分产品看,24Q2茅台酒/系列酒收入分别为288.6/72.1亿元,同比 12.9%/ 42.5%。其中茅台酒增速环比有所放缓,预计期内非标产品控货所致,系列酒增速环比进一步加快,预计为茅台1935提前超额完成任务、以及新汉酱等产品加大投放所致。分渠道看,公司期内动态调整市场投放策略,其中传统渠道受去年底飞天提价及上半年配额增加、直销渠道控量稳价等影响,24Q2公司批发代理/直销分别收入216.6/144.1亿元,同比 27.4%/ 5.8%,其中i茅台实现酒类不含税收入49.1亿元,同比 10.6%。24Q2批发代理同比大幅提速,直销增速同比、环比均有所放缓,24Q2直销占比39.9%,同比-4.5pct,24H1直销占比41.3%,同比-4.0pct。分地区看,24Q2国内/国外收入分别346.8/13.9亿元,同比 18.6%/ 0.5%。 销售结构调整及税金波动影响利润率:24Q2公司综合毛利率90.7%,同比-0.11pct,预计因较低毛利的传统渠道以及系列酒占比提升而有所承压,但部分飞天提价提供正贡献所抵消。期内销售/管理/财务费用率分别为4.1%/4.9%/-1.1%,同比分别 0.74/-0.99/ 0.33pct,研发费用率同比持平,税金及附加率为17.4%,同比 0.73pct。最终归母净利润率为48.8%,同比-0.51pct。 目标价1733.29元,买入评级:2024年弱宏观环境下,公司上半年业绩超额完成,且收现质量显著提高,预计全年营收同比 15%的增长目标将应对从容。此外,公司宣布未来年度现金分红回报规划,承诺2024-2026年现金派息率不低于当年归母净利润75%,且每年度分两次实施,固定派息比率提升振奋市场信心。长期看,我们认为公司中长期发展规划战略清晰,产品供需矛盾持续存在,强大的品牌壁垒仍难以被打破,无需过虑行业的短期调整压力。综上,我们维持对公司24-26年净利润分别有望实现878/1,019/1,171亿元的预测,目标价1733.29元,相当于24财年盈利预测25倍PE,买入评级。 重要风险:1)食品安全;2)改革成效不及预期;3)经济复苏不及预期。

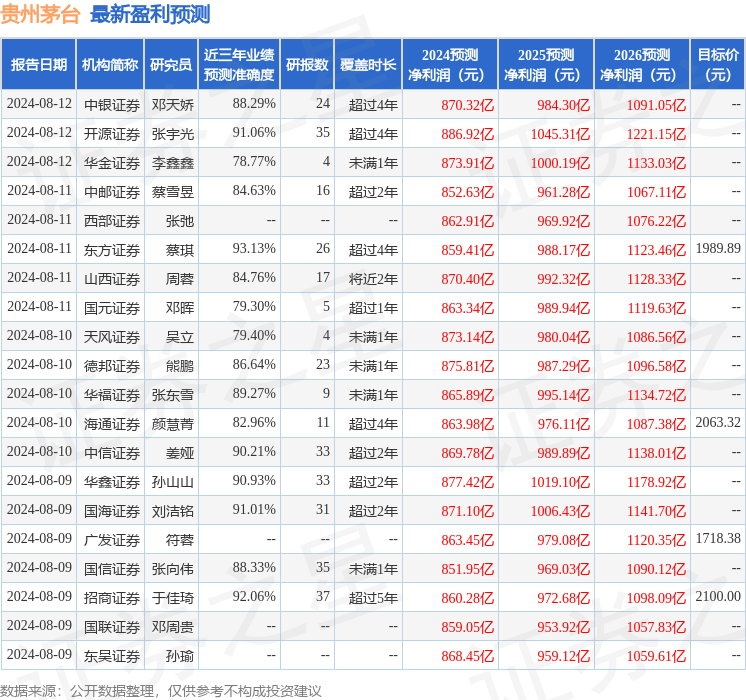

证券之星数据中心根据近三年发布的研报数据计算,东方证券蔡琪研究员团队对该股研究较为深入,近三年预测准确度均值高达93.13%,其预测2024年度归属净利润为盈利859.41亿,根据现价换算的预测PE为20.8。

最新盈利预测明细如下:

该股最近90天内共有45家机构给出评级,买入评级39家,增持评级6家;过去90天内机构目标均价为2016.81。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。