$Sea Ltd(SE)$ 于2024年8月13日发布了2024年第二季度的财报,股价在财报后大涨11%,今年以来收益也近乎翻倍。反应了市场对这份财报的乐观态度。

我们认为主要有以下3个因素

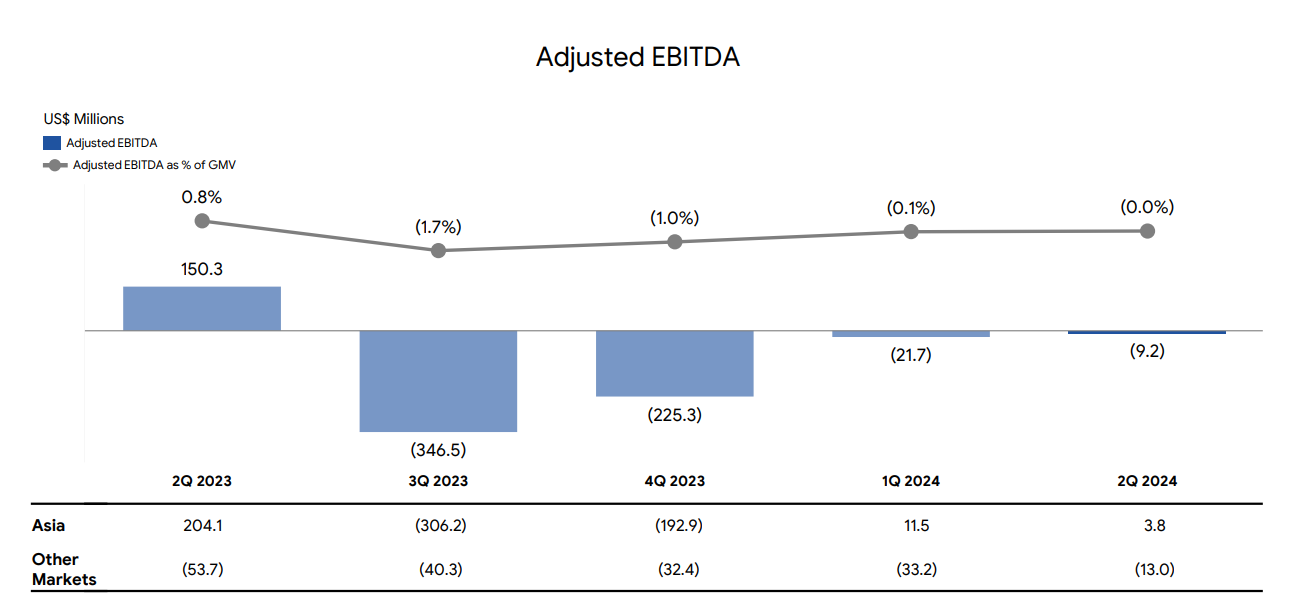

电商业务进入良性竞争态势,指引提升,并有望在Q3扭亏为盈(EBITDA)

游戏度过最难的低谷周期,活跃玩家以及付费玩家回升;

金融业务强势增长,利润率贡献增大。

业绩表现

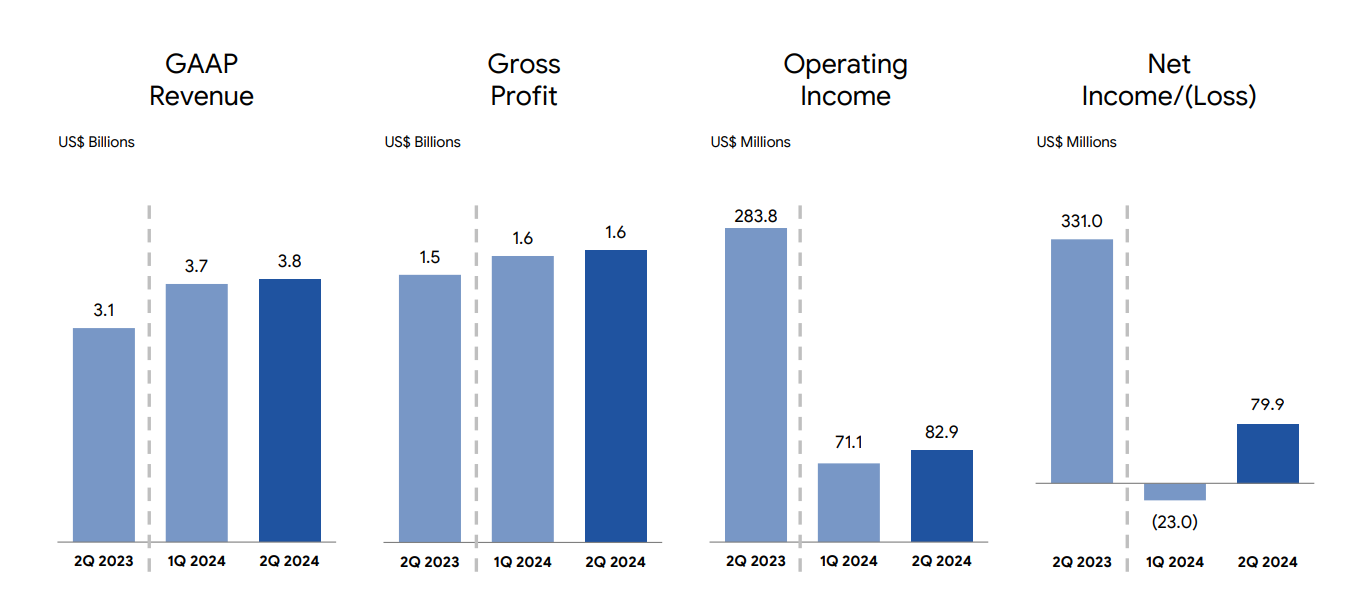

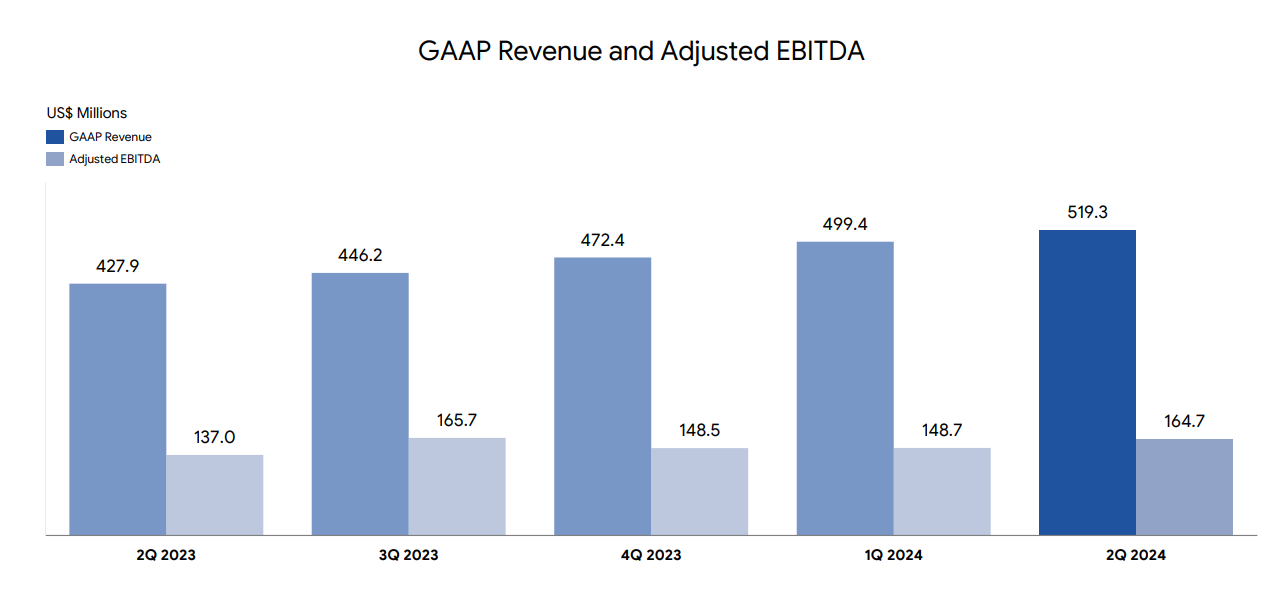

集团整体的收入38.1亿美元,同比增长23%,高于市场一致预期的20%,从环比来看基本持平。

毛利率41.6%,略低于市场预期的43.2%,整体运营利润8300万美元,略低于市场预期的1.31亿美元。调整后的EBITDA为4.48亿美元。

从板块上来看:

Shopee

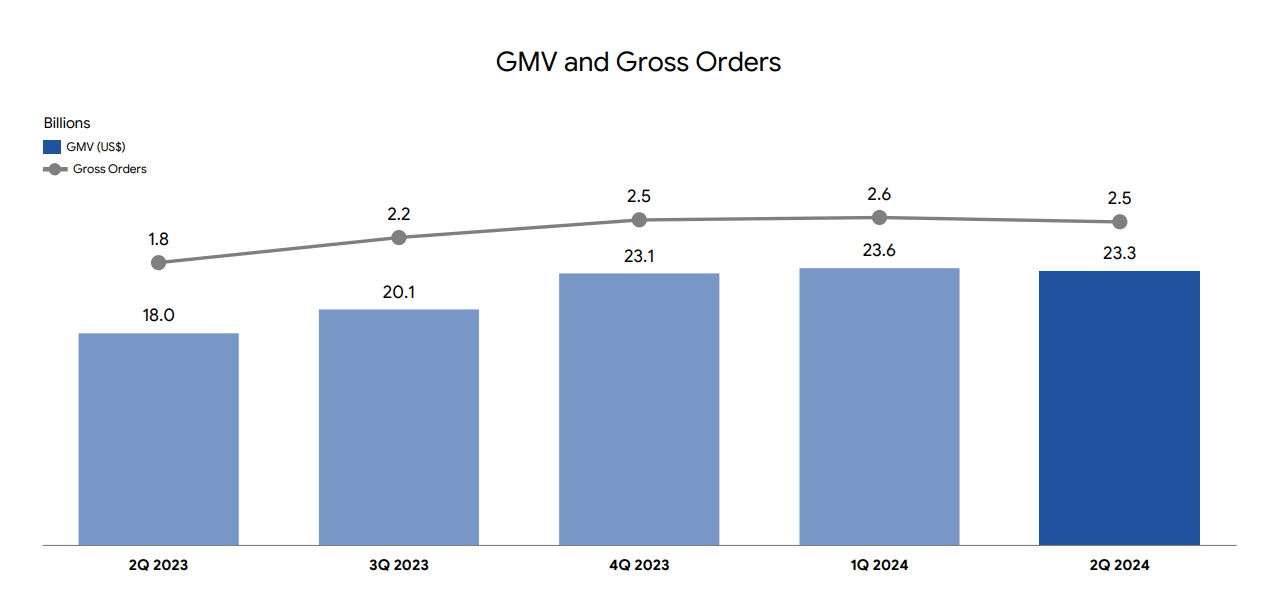

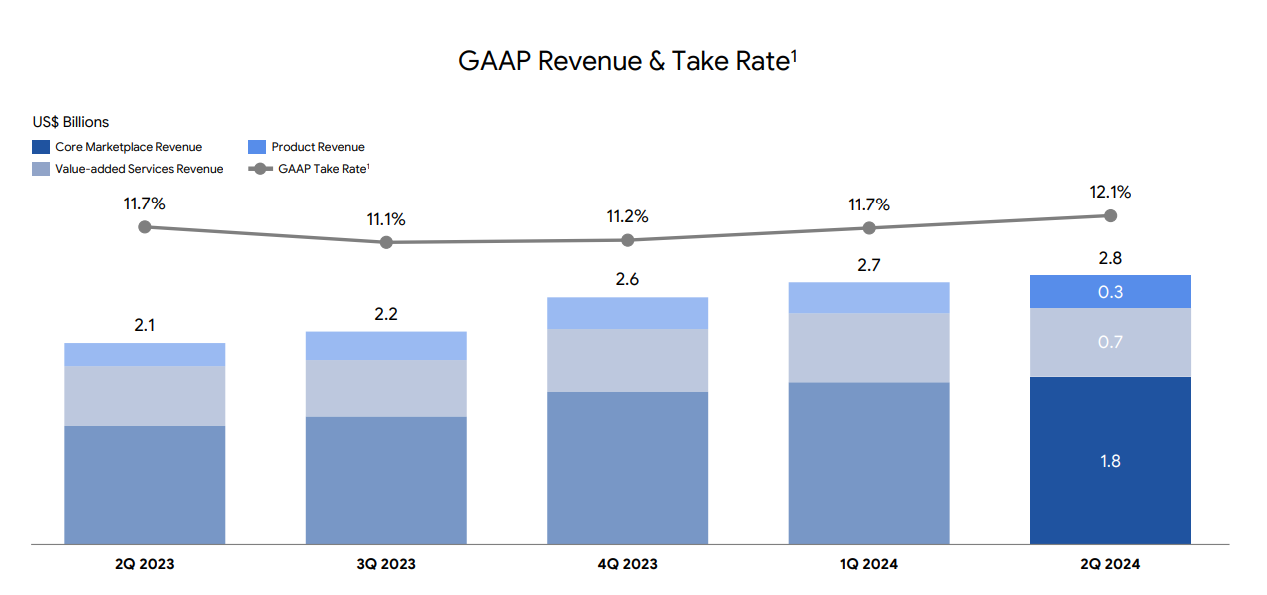

Shopee在2024年第二季度的表现亮眼,整体GMV同比增长29%至233亿美元,订单量达到25亿,收入也增长了34%至28.2亿美元,得益于东南亚电商市场的持续增长。平台业务的变现率提升到12.1%,也带来了收入明显的增速。

同时,Shopee在用户数量和活跃卖家数量方面也取得了可喜的进展。活跃买家数量同比增长15.1%至1.59亿。活跃卖家数量同比增长24.1%至1100万,表明Shopee的生态系统仍然在不断扩大。

不过毛利率有所下降,从去年同期的27.2%降至24.5%,一方面是反映了物流成本上升,另一方面是激烈竞争下的促销和优惠券支出增加。

Garena

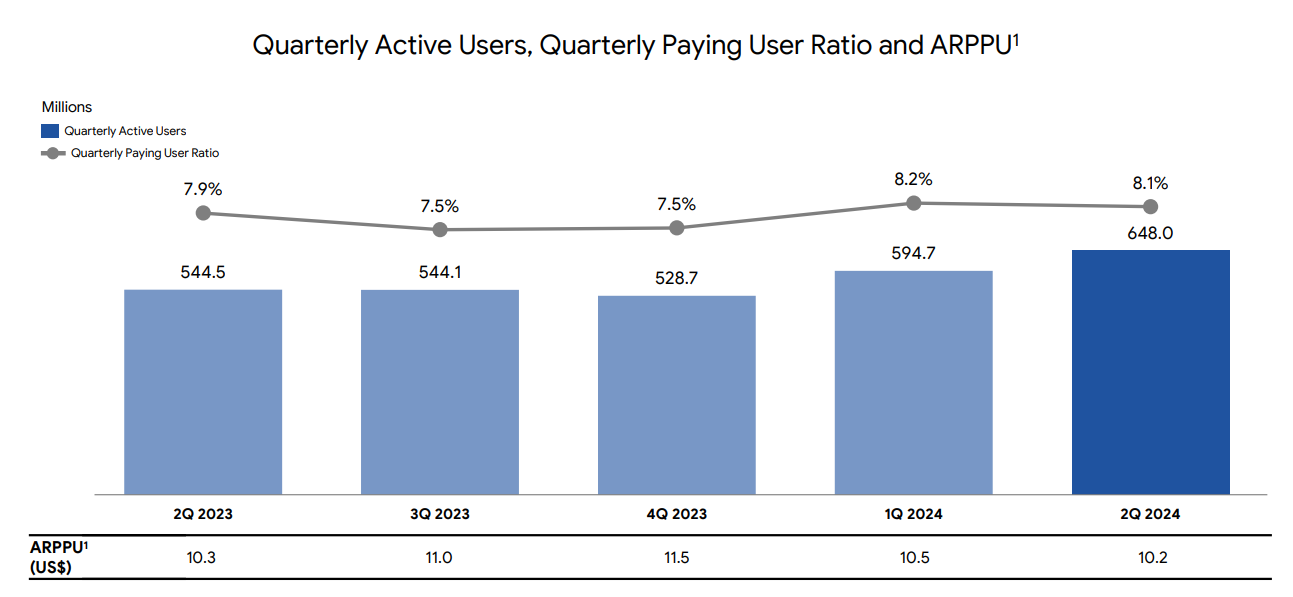

Garena在Q2表现相对疲软,游戏收入同比下降3.2%至4.3亿美元,低于市场预期,主要是递延收入变动的影响,调整后的游戏收入同比增长16%。而活跃用户数量同比上升19%至6.48亿,环比也增加了5330万人,这一趋势向好,证明游戏业务度过低潮,开始回暖。

游戏流水本季继续环比增长5%到5.4亿美元。调整后EBITDA率仍保持在较高水平,达到55.8%,这得益于其高毛利的游戏业务模式。

SeaMoney

SeaMoney在2024年Q2表现出色,总支付总额同比增长34.2%至81亿美元[1]。付费用户数量同比增长26.7%至1100万,东南亚数字支付市场的快速增长。

收入同比增长41.2%至5.2亿美元,毛利率也从去年同期的48.2%提升至51.7%,盈利能力在不断提升。新的口径下本季度未收回的贷款余额为35亿美元,环比上季增长了2亿,坏账率则由上季的1.4%下降到1.3%。

同时,SeaMoney本季度贡献了1.5亿的经营利润,抵消了Garena的疲软。未来,Sea Limited将继续专注于东南亚市场,进一步巩固其在电商、数字娱乐和数字支付领域的领先地位。

投资要点

电商方面,整体的GMV增速仍然能保持24%,同时变现率走高,对收入以及利润率的提升肯定是好事,但是羊毛出在羊身上,从商家方面能获取的收入一定还是有上限的。Shopee如果想要继续改善收入或者利润率,可能还要从更多的广告等业务下手。同时,目前与Lazada、Tiktok、Shein、Temu包括Amazon等平台的竞争依然激烈,这种竞争态势仍然还需要维持一段时间,因此变现率和利润率还未达到平衡状态。但是公司依然在推动行业向盈利和可持续发展迈进。管理层维持了对Shopee长期盈利目标的预期,EBITDA的2%到3%。

游戏方面,但从绝对值上来看是下降的,游戏周期下滑不可避免, 不过本季度开始用户回归,Garena也开始从自研游戏往更多的合作代理方向进行,从另一方面也能提高用户粘性,虽然可能利润率有所下滑,但对整个板块的业务来说是好事。

支付业务方面,目前还在上升增长周期,且目前风险可控,未来有望进一步给集团提高利润率做贡献。

指引与估值。Sea今年以来股价承压,主要还是担心业绩下滑,以及电商业务亏损难以改善,目前来看都是向好的迹象,同时公司也提升了24全年的GMV的增速,指引从15%-19%上调到了可能超过20%,同时,Shopee预计将在第三季度实现调整后EBITDA的正增长(扭亏为盈),也是对下半年的电商增长较有信心。这也是市场给出正向反馈的主要原因。