股价涨超41%!巍华新材沪主板上市,聚焦含氟精细化学品领域

文/第三方供稿2024-08-14 13:32:25来源:第三方供稿

格隆汇获悉,8月14日,浙江巍华新材料股份有限公司(以下简称“巍华新材”)在沪主板上市,保荐人为中信建投证券股份有限公司。

巍华新材(603310)发行价格17.39元/股,发行市盈率为12.26倍,低于20.07倍的行业市盈率。截止到发稿时间,公司股价涨超41%,最新市值超84亿元。

公司专注于含氟精细化学品领域,研发和生产氯甲苯和三氟甲基苯系列产品。本次发行前,巍华新材的实际控制人吴江伟、吴顺华及其一致行动人金茶仙直接持有公司6.75%的股份,通过瀛华控股控制公司51.03%的股份。

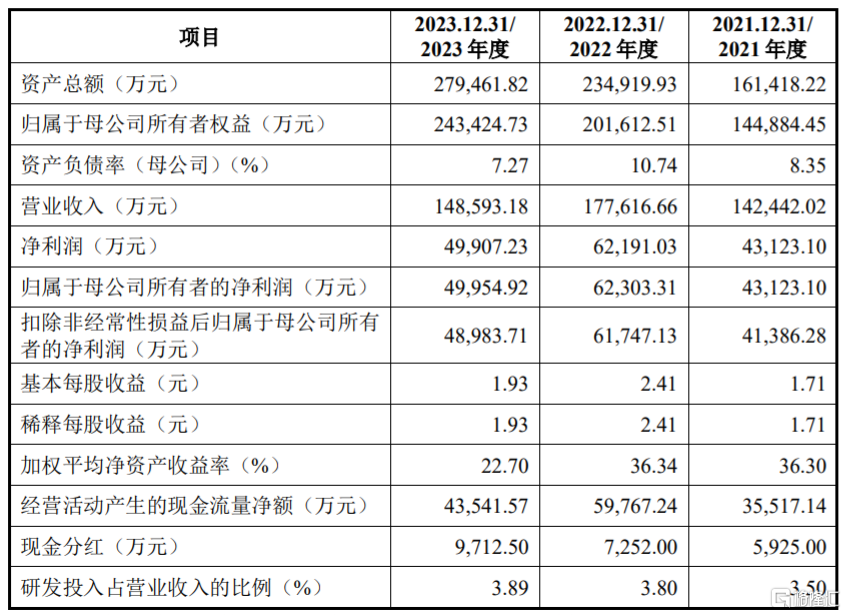

业绩方面,2021年、2022年、2023年,巍华新材的营业收入分别约14.24亿元、17.76亿元、14.86亿元,对应的净利润分别约4.31亿元、6.22亿元、4.99亿元,综合毛利率分别为42.21%、 47.44%和45.64%,公司业绩和毛利率均存在波动。

2023年受下游农药市场回落及部分产品价格下降等影响,巍华新材的营业收入及净利润均同比下降,综合毛利率也同比下滑。目前下游农药市场仍处于去库存阶段,去库存周期的长短直接影响公司下游客户的采购需求及产品价格。

据联化科技预计本轮去库存行情会在2024年中期开始缓解,进而恢复到常态。如果本次农药去库存周期延缓、市场竞争加剧,公司未来经营业绩也可能会出现下滑风险。

基于当前市场环境及公司的实际经营状况,经初步测算,巍华新材2024年上半年营业收入约6.3亿元至7.1亿元,预计同比变动-28.07%至18.94%;预计同期归属于母公司所有者的净利润约1.83亿元至2.16亿元,同比变动-44.43%至34.40%。

值得注意的是,巍华新材在上市前存在多次现金分红,2021年、2022年、2023年,巍华新材的现金分红分别为5925万元、7252万元、9712.5万元。

基本面情况,图片来源:招股书

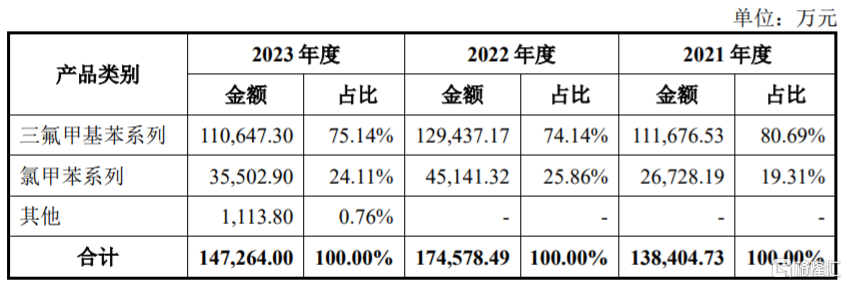

具体来看,报告期内,巍华新材的主营业务收入主要来自三氟甲基苯系列产品、氯甲苯系列产品,其中三氟甲基苯系列产品的营收占比在70%以上,占比较大。

公司主营业务收入情况,图片来源:招股书

巍华新材还面临着贸易摩擦风险。报告期内,公司的境外收入占主营业务收入的比例分别为48.32%、50.88% 和 54.37%,外销收入占比较高。公司产品出口至美国、欧盟、印度、澳大利亚等全球多个国家或地区,未来如果出口市场所在国家的贸易政策发生变化,可能会影响公司的外销收入和经营业绩。

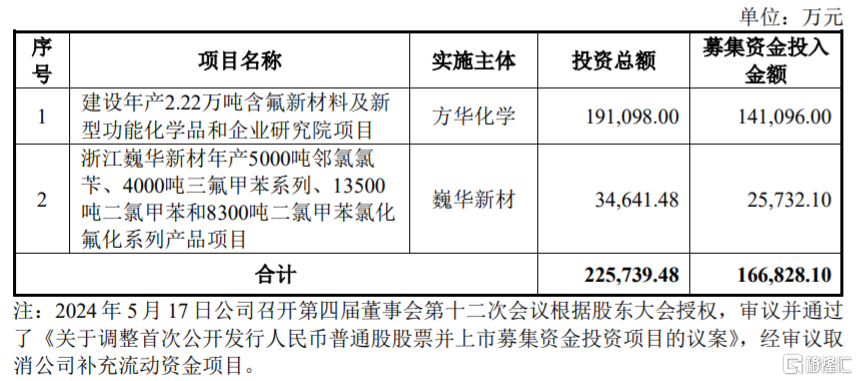

本次IPO所募集的资金主要用于建设年产2.22万吨含氟新材料及新型功能化学品和企业研究院项目、浙江巍华新材年产5000吨邻氯氯苄、4000吨三氟甲苯系列、13500吨二氯甲苯和8300吨二氯甲苯氯化氟化系列产品项目。

募资使用情况,图片来源:招股书