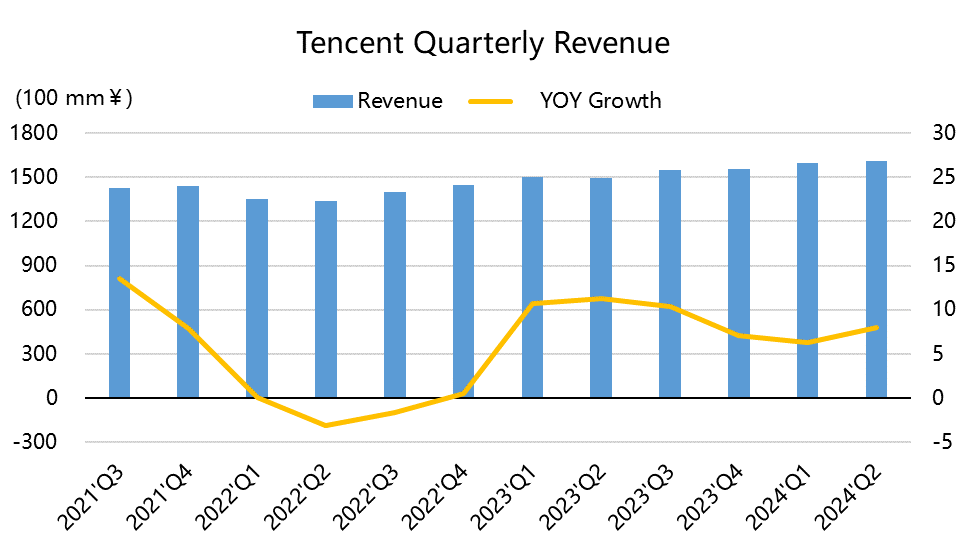

8月14日港股收盘后, $腾讯控股(00700)$ 公布了24Q2财报。此前的Q1财报,腾讯业绩回暖趋势如果用“春暖花开”来形容,那此份Q2财报就是“夏木葱茏”。 $腾讯控股ADR(TCEHY)$ $腾讯音乐(TME)$

主要表现如下:

游戏业务稳步回升,老游戏焕春,新游戏爆发,海外增量喜人;

社交网络(视频、音乐)再创新高,热点IP助力订阅上升;

微信生态圈进一步促进广告业务超预期上升;

线下金融收消费拖累,理财业务保持增长,企业服务也受益于小程序等微信生态活动。

毛利率稳步提升,营销费用稳定但不继续控费,联营利润、利息收入助力净利润大涨

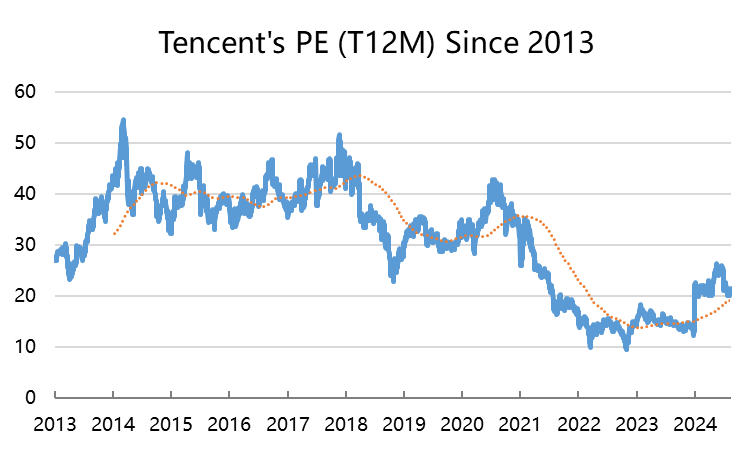

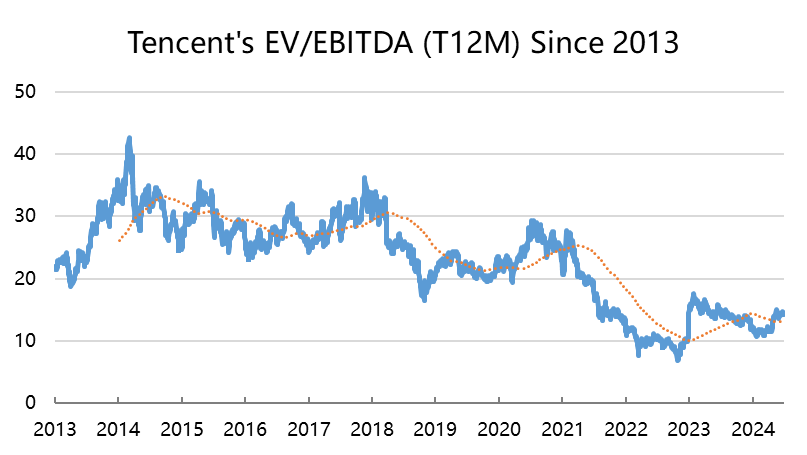

估值倍数进一步下降,凸显投资价值。

投资亮点

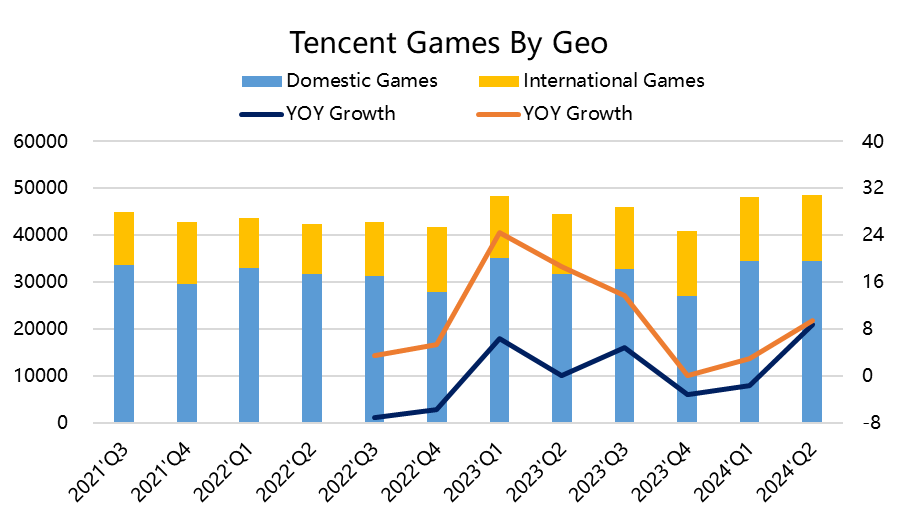

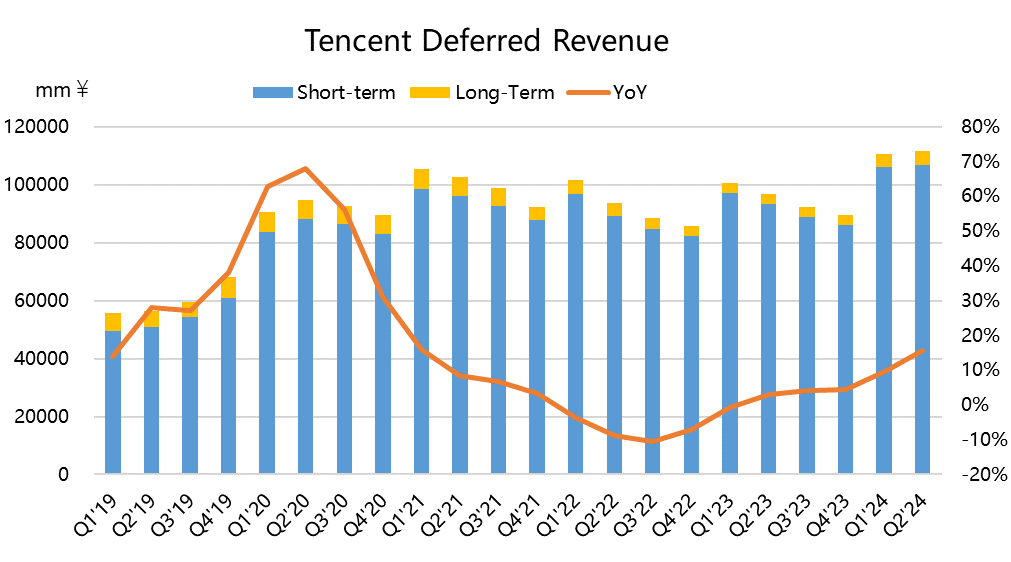

游戏业务继续反弹,老游戏继续焕春,新游戏也开始贡献收入。从Q1开始,流出回升的趋势就很明显,再加上Q1的递延收入明显重回增速,Q2的游戏收入回升也不奇怪,并继续创下三年新高。不过“游戏业绩好于市场预期”这件事情已经被市场预期到。

国内游戏收入因为新游戏DNF手游的发布,从此前几个季度的回调中再回增长,达到346亿元,同比增长9%,Q1是同比下降2%;

老游戏《王者荣耀》《和平精英》因为上新而流水恢复增长,包括《火影忍者手游》《金铲铲》多款游戏流水超过市场预期,我们认为,其实也是因为《原神》的进入衰退周期后,反哺了一波市场,这也说明,一旦有行业性的回暖,以及在业内没有爆款手游的情况下,老IP的影响力依然很重要。

海外方面的表现非常强势,整体同比上升9%,去年的基数也不低,而这个增长也是新游戏《地下城与勇士手游》带来,5月21日正式上线。该游戏上线后在国内市场表现出色,仅用10天就突破1亿美元的收入纪录,6月收入接近2.51亿美元,成为当月收入最高的手游。这一周期估计还能延续很久;

递延收入1118亿元,同比涨了15.6%,环比涨1.5%,这也暗示着未来几个季度的游戏业绩也不会太差。

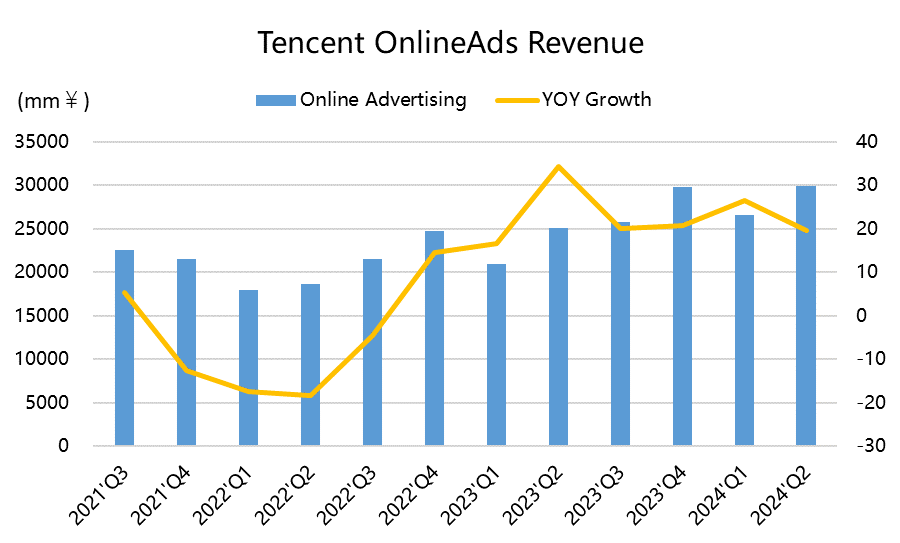

微信生态圈的重要性继续加强。广告业务收入299亿,同比增长19%。虽然比上个季度的26%有所下滑,但是去年Q2是微信生态圈起量的第一个周期,基数非常高,在此基础上的增长,也是进一步说明视频号、小程序、公众号、小游戏等的广告分成带来的持续增长能力很强。

广告业务回暖也是收益于微信生态圈,包括新游戏、消费品的线上广告、AI技术的运用带来的广告效率提升,值得一提的是,小程序用户时长同比超20%,小游戏的也流水同比超30%,成为非常重要的增长项,

社交网络收入在Q2也迎来一定的爆发,腾讯视频因为《庆余年2》带动了会员增长13%,达到1.17亿。同时在Q2末期,腾讯也首度与米未合作推出《喜人奇妙夜》。腾讯音乐的会员数也增长了18%,其中此前难以接触的中年群体是重要的新增点。

对广告平台的升级,也是提升了对用户喜好的分析,以便于更精准的进行广告推送。

金融科技业务喜忧参半.

其中企业服务完成降本增效后,开始受益于小程序等活动的进一步起量。同时云服务方面减少低毛利的分包业务,也进一步优化服务器成本,使得整个板块的毛利率从去年的38%提升了10个百分点至48%。

Q2最拉胯的分项无疑是与线下商业化活动有关的金融业务,消费不活跃,微信提现等收入也减少,同时消费贷款等业务也放缓;

但理财收入与Q1一样实现两位数增长,也说明目前更多人趋向于更为保守的投资。公司这方面也是与宏观周期保持一致。

毛利率创下新高,营销活动恢复正常。

由于游戏、广告等高利润率的业务增长更快,整体毛利率由去年同期的47%上升到了53%,也是近几年的新高;

但是降本增效已经结束,Q2的营销费用增长10%,反而超过了整体收入的增速,也说明公司并没有进一步控费的情况,该进行投入的还是在投入。

整体运营利润526亿元,利润率达到33%。

营业外收入增强,收宏观周期的影响。

联营公司恢复盈利,Q2的联营公司盈利77亿元,比Q1的22亿元高了不少,也比去年的11.5亿元增加了5倍,

利息收入也达到了28亿元,海外流水的增加,也让腾讯可以进一步享受短端美债利率保持高位的优势。

估值水平

估值基础进一步提升。最终Q1实现Non-IFRS归母净利润483.7亿元,同比增长82%,由于市场预期开始较为保守,而近期部分有开始提升,但这个结果仍大超市场预期。估值也得到进一步支撑。以8月14日收盘价373.8港元来算,

若是亿调整后的EPS,估值TTM PE的从的21倍,下滑至17倍,

若是EBITDA,估值TTM的EV/EBITDA也从14倍下滑至13.5倍。

大股东减持继续,继续缩量,目前 $Prosus NV(PROSF)$ 还持有腾讯约22.7亿股,持仓占比24.3%。

此外,前6个月总计回购523亿港元,注销了1.54亿股,关注电话会上关于回购计划的信息。