比特币(BTC-USD)在过去几周经历了显著的市场波动。尽管比特币在春季大部分时间都处于平淡的横向盘整状态,但近几周的波动性却激增。因此,过去的ETF热情已经消退,投资者之间的悲观情绪正在蔓延。

回顾

自3月14日比特币创下73,793美元的新高以来,比特币及所有新的比特币现货ETF(如IBIT、FBTC、BITO、ARKB、BITB、HODL、BRRR、EZBC、ARKW、BITX、BITQ、WGMI、BTCW、BTF、STCE和BETH)以及灰度比特币信托(GBTC),最初只是缓慢且迟钝地通过横向盘整缓慢消化其巨大的价格涨幅,一直到6月中旬。从6月中旬开始,比特币出现了首次大幅回调,价格一度下跌至53,550美元,但很快就恢复了。然而,70,000美元的心理阻力线未能再次被突破。

相反,由于多种因素,全球股市从7月底开始承受压力。地缘政治紧张、日本央行加息、美国经济数据疲软以及对衰退的担忧导致了对美国科技股的抛售压力。

不出所料,与之密切相关的比特币无法逃脱这场屠杀。因此,在8月的第一个周末到8月5日星期一,加密货币领域也发生了戏剧性的崩盘。比特币的价格一度跌至49,577美元,为2月12日以来的最低水平。自比特币现货ETF推出以来的几乎所有涨幅都被暂时抹去,我们几个月来一直在预期的调整终于成为现实。

强劲反弹:四天内上涨26.5%

但如果比特币没有在接下来的几天内迅速反弹至 62,729 美元,它就不是比特币了。尽管存在经济衰退担忧和地缘政治紧张等宏观经济风险,但这种快速复苏表明,人们对比特币长期前景的信心依然坚定。

但与此同时,金融市场的总体情绪也在上周迅速好转。这可能也促成了加密货币行业近几天的积极势头。但总体而言,现在宣布股市调整结束还为时过早。因此,对比特币的处理仍需谨慎。

比特币与美元之间的技术分析

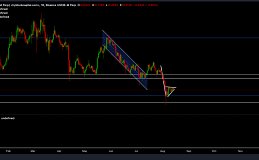

比特币周线图 – 买家在55,000美元以下等待

截至 2024 年 8 月 13 日的比特币美元周线图

自 3 月 14 日创下 73,794 美元的历史新高以来,比特币已持续盘整近五个月。回调近 33%,现在也可以说是一种修正。

然而,从大局来看,这种调整仍然非常可控。从15,479美元的熊市低点到73,794美元的新高,比特币上涨了近377%,现在的回调略高于经典的31.8%斐波那契回撤位(51,518美元)。上周蜡烛图的长影线也清楚地表明,55,000美元以下有大量新买家潜伏。7 月初已经出现了类似的情况,当时价格跌至 53,550 美元,随后立即吸引了大量新买家。

顽强和乏味的横向盘整可能足以清除所有弱势投资者

然而,我们怀疑比特币可能还需要进一步调整,特别是在时间上。例如,如果几个月前确定的杯柄形态继续显现,那么盘整甚至可能持续到年底。然而,这并不一定会导致跌破 50,000 美元的新低。一个顽强和乏味的横向期可能足以在下一次大涨之前及时清除市场中的最后一些弱手。

总的来说,周线图或多或少是中性的,因为近日的快速恢复最初弥补了很多技术损失。然而,随机震荡指标难以激活明确的买入信号,而最近几周的蜡烛图结构给人留下了相当悲观的印象。目前来看,只有当牛市能以周收盘价超过74,000美元突破时,调整才会明确且毫无歧义地结束。

比特币日线图 - 围绕62,000美元的强阻力

截至 2024 年 8 月 13 日的比特币美元日线图

在日线图上,比特币在抛售期间显著跌破了其200日线(62,174美元),尽管迅速恢复,但尚未能够重新获得该线。

尽管如此,反向走势已导致随机震荡指标发出新的买入信号。如果牛市能在接下来的几天内清除跌破的50日线(61,732美元)和上升的200日线(62,174美元)的双重阻力区域约62,000美元,进一步的恢复潜力应立即打开,可能上升到68,000至70,000美元左右。然而,如果牛市未能重新获得200日线,技术图将显著变得模糊。因此,至少应考虑重新回到 53,500 美元和 55,000 美元之间的区域。

总体而言,日线图因强劲的反向走势/反弹而短暂转为看涨。然而,自上周五以来的大幅回调并不是一个好兆头。在 62,000 美元以下,空头仍然占主导地位。

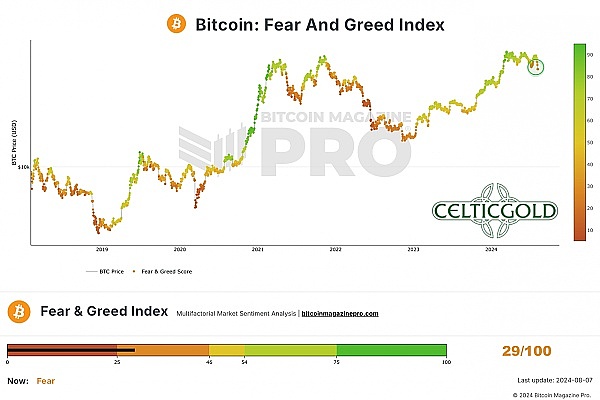

比特币情绪——恐慌的最初迹象

截至 2024 年 8 月 7 日的加密货币恐惧与贪婪指数

自 2022 年底以来,“加密恐惧与贪婪指数”首次显示市场参与者的恐慌情绪急剧上升,最低为 100 分中的 29 分。

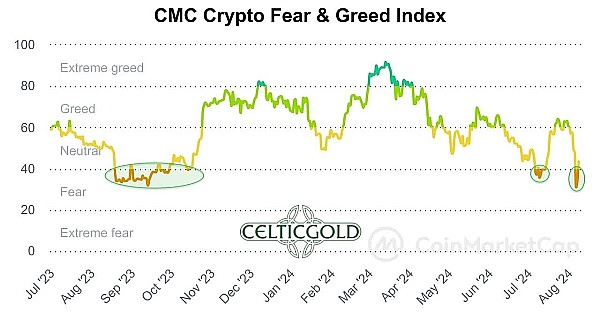

截至 2024 年 8 月 7 日的 CMC 加密货币恐惧与贪婪指数

到目前为止,这只是一场短暂的恐慌。然而,在过去,这种不确定性通常需要持续数天以上。短短一周内的价格大幅下跌很可能将高杠杆的市场参与者赶出市场。但通常需要更多的时间和痛苦才能在下一次大涨之前摆脱所有弱势参与者。只有这样,意外的潜力才会再次持续上升。

总的来说,从逆向投资的角度来看,市场情绪正在缓慢但肯定地再次变得非常有趣。然而,我们希望至少看到几周的低迷情绪。到目前为止,这种情况还没有发生。在这方面,情绪分析仍然需要耐心。

比特币季节性 - 9 月底之前,季节性极其不利

截至 2024 年 5 月 3 日,比特币的季节性

根据季节性统计数据,比特币正处于一年中最糟糕的阶段。平均而言,在过去14年中,比特币价格通常会从八月中旬到九月底或十月初急剧下跌。此外,它与股市有很强的相关性,而股市的不利季节趋势(“五月抛售”)也自五月初以来一直活跃。

总结来说,至少到九月底,季节性极为不利。因此,季节性交通信号灯仍然是深红色。

健全的货币:比特币与黄金,比特币——这次调整可能尚未结束

比特币/黄金比率,截至 2024 年 8 月 10 日的日线图

以当前大约58,400美元的比特币价格和大约2,462美元的一盎司黄金价格(XAUUSD),你现在需要支付大约23.72盎司黄金来购买一枚比特币。换句话说,一盎司黄金当前大约价值0.042比特币。

自三月中旬以来,比特币相对美元的调整并不非常明显,但相对黄金却出现了出人意料的清晰图景。因此,自3月14日以来,比特币/黄金比率一直在一个明确的下降趋势通道中下降。上周初的崩盘使比特币已经修正了超过50%的先前上升幅度相对于黄金。因此,比特币/黄金比率在大约五个月内从大约34.5显著下降到大约21.4。除了经典的61.8%回撤位在大约18.8外,自2023年1月开始的上升趋势线在大约19处等待,作为最终支撑。最迟到那时,比特币/黄金比率应该能够在这一区域再次向上转折。

总的来说,比特币相对于黄金的价格已经调整得相当深入。然而,可以想象,在季节性疲软的九月和十月,可能还会看到最后的向南过度。比特币/黄金比率应该能够在大约19的区域实现转折点和随后的趋势反转。

宏观更新 - 日本加息引发全球金融市场压力

日元 vs. MAG,截至 2024 年 8 月 9 日

自五月底以来,我们日益预期市场将会出现调整。确实,到了七月底,全球金融市场最终承受了重大压力。特别是从7月23日起,日元套利交易头寸的解除增加了市场压力。我们在五月份已经分析了日本银行的不利局势,并在当时警告了日本加息的风险(EWJ)。

在日本央行7月31日加息后,长期以来投资者和投机者借入的低息日元贷款必须从七月中旬开始迅速且突然地解除或逆转,这最终导致日元(FXY)(USD)急剧升值,这对出口商的盈利预测造成了压力,引发了市场恐慌性抛售。这对日本市场产生了特别大的影响,其中东证指数(OTC)(SPTOPIXUSDNTRWM)从历史高点下跌了超过24%。

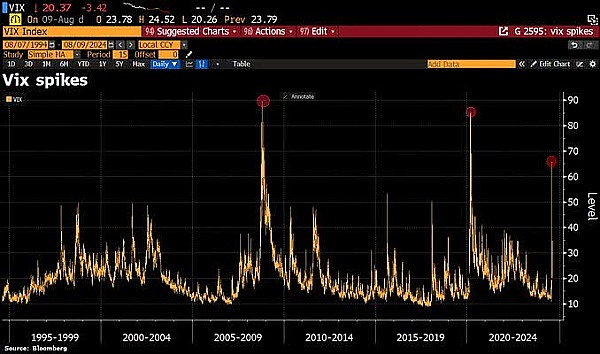

恐慌性指数VIX创纪录飙升

截至 2024 年 8 月 10 日,波动率标准普尔 500 指数 (VIX) 飙升

结果,8月5日星期一,VIX波动性指数飙升150%至59.2点,表明市场存在高度的恐慌和抛售压力。

VIX 的这一飙升达到了过去 35 年来的第三高水平。只有 2008 年雷曼兄弟破产和 2020 年新冠疫情引发了更大的恐慌波动。股票和加密货币市场最初因此跌至谷底。甚至黄金价格也在短短 24 小时内从 2,477 美元跌至 2,366 美元。

然而,周一下午 VIX 的大幅上涨已经表明了短期的、完全夸大的恐慌。不出所料,接下来的几天情况很快平静下来。由于日本央行宣布暂时不会进一步加息,市场也趋于稳定。

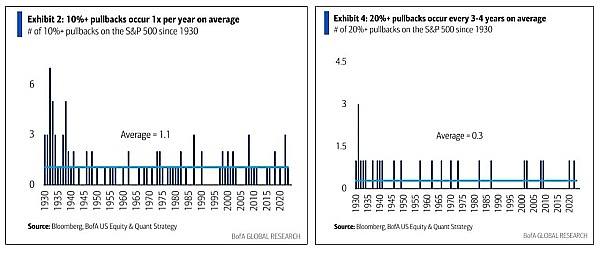

大约每四年就会出现 20% 的挫折

截至 2024 年 8 月 7 日,回调频率为 10% 和 20%

美国银行的一项新分析强调了以下几点:

每年大约发生三次5%的回调

每年大约发生一次10%的回调

平均每两年发生一次15%的回调

大约每3到4年发生一次20%的回调

DAX 和 S&P500 近期的回调幅度约为 10%,大致相当于一年一次的调整幅度。不过,上一次市场调整幅度超过 20% 还是四年半前的事了!因此,8 月初的大幅回调可能已经击垮了市场心理,这意味着 9 月和 10 月可能会出现进一步的扭曲和动荡。

尽管日元迅速回升,但波动性增加可能已经削弱了日元的避险地位,并会因风险增加而使套利交易失去吸引力。因此,尽管利差仍是可取的,但投资者和投机者可能至少需要一段时间才会考虑重返这些交易。

美国9月首次降息

美国日益疲软的经济数据也并未因恐慌性抛售而有所改善。事实上,美国经济状况可能比之前预想的更糟糕。金融市场现在突然开始消化对经济衰退和美国 9 月份首次降息的合理担忧。然而,我们怀疑美联储的这一举措来得太晚了。

自 2022 年 12 月以来,人工智能的狂热曾推动科技股上涨,但这种狂热也可能继续消退或释放出更多热气。因此,许多科技股的重新估值尤其给与比特币密切相关的纳斯达克 100 指数带来压力。

激烈的美国大选活动不太可能平息人们的情绪,反而有可能至少在11月初之前增加不确定性和紧张局势。

九月和十月可能的恐慌性抛售

截至 2024 年 8 月 12 日,过去 25 年标准普尔 500 指数的季节性

除了众多的宏观因素和不断升级的地缘政治外,标准普尔500指数的季节性模式,从而整个金融系统表现出在九月和十月这两个秋季月份出现回调、修正或崩盘的概率显著增加。市场在此期间很常见的承压,然后会找到一个重要的低点,通常会从此开始一直反弹到年底。

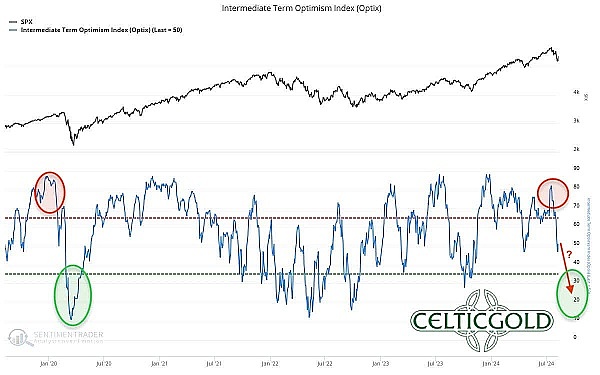

标准普尔 500 情绪,中期乐观指数 (Optix),截至 2024 年 8 月 12 日

随着大幅回调,投资者的情绪已经受到影响。在此基础上,调整幅度扩大至-20%以上也是可以想象的。这种调整通常每四年发生一次。通过标准普尔500指数的情绪指数,人们目前可以将其与2020年2月的上一次低迷相提并论。因此,有不少指标表明,今年秋天金融市场可能会经历典型的四年低点。

总体而言,股市的前景,因此比特币的前景,由于与科技股密切相关,看起来到大约十月中到十月底都不太乐观。当前市场状况可能会在今年秋季触发一次恐慌性抛售。因此,我们建议在剩余的夏季周内保持放松的态度,保持较高的流动性比率。理想情况下,到十月份,市场将由悲观者主导,他们可能会成为下一次反弹和持续繁荣的推动力。

结论

出乎很多人意料的是,从7月底开始的短短几天内,日元套利交易的平仓加速,流动性危机随即蔓延至整个金融体系,各行各业陷入盲目恐慌,尤其是比特币更是承受了巨大压力,一周内跌幅达30%,就连黄金价格也未能逃脱抛售的阴影。

在夏季中旬或 8 月中旬,股市的压力很可能尚未结束,而由于价格强劲上涨,股市无疑具有相当大的调整潜力。我们建议做好更多准备,因为更多的挑战即将来临!最重要的是,季节性模式通常会在秋季带来更大的压力。比特币也无法逃脱这一点。

因此,我们预计未来一到两个月内回调幅度将进一步加大,如果市场出现暂时崩盘,我们也不会感到意外。持续数周的恐慌性抛售应该会为耐心的投资者提供非常好的入场机会,时间是 9 月或 10 月,最迟是在 11 月初美国大选之后。

来源:金色财经