业绩强劲,但股价反应平淡,京东怎么了?

2024/08/15 20:14来源:第三方供稿

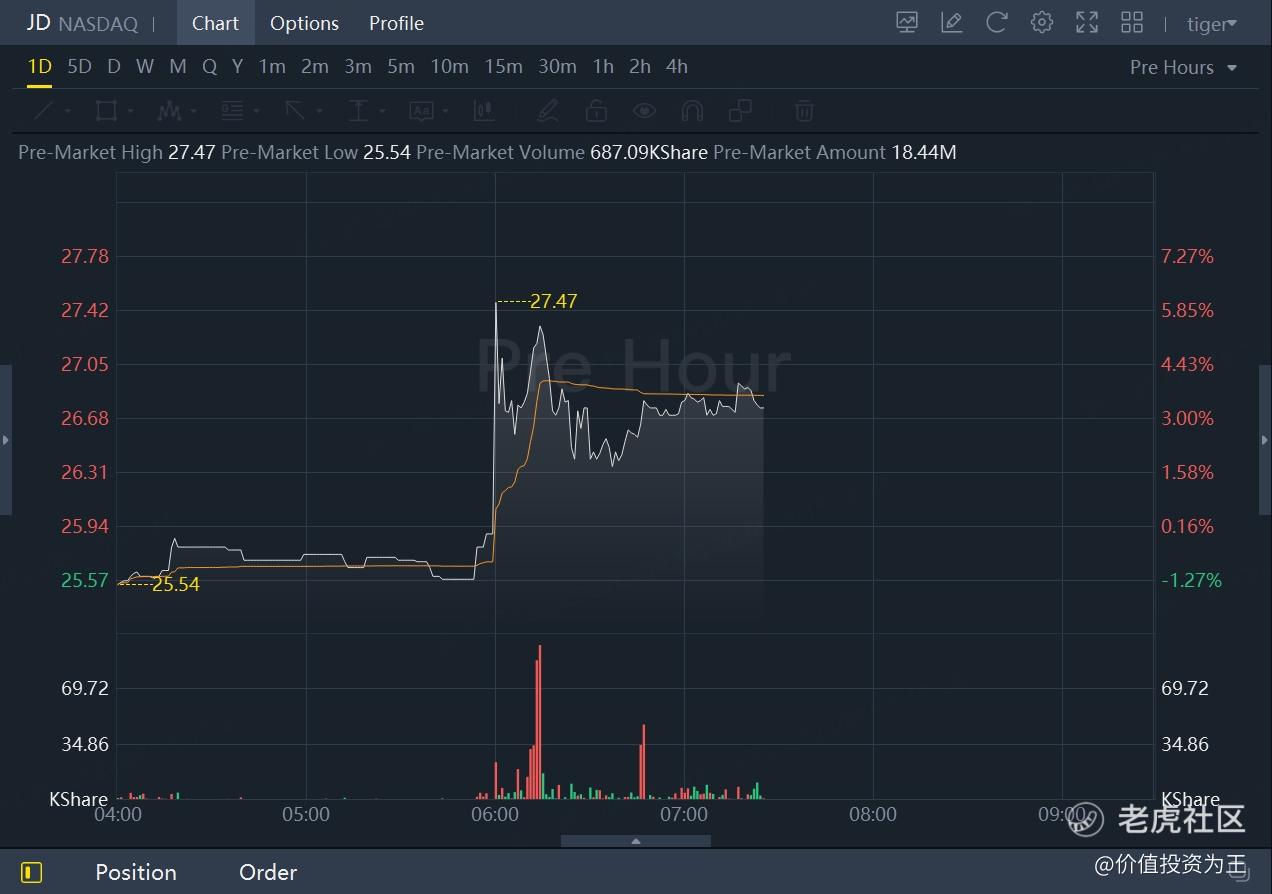

刚刚,京东发布了二季报,大超分析师预期,盘前股价一度大涨6%: $京东(JD)$

然而好景不长,脉冲之后涨幅快速收窄,表现平平。

为什么在大超预期的情况下,京东的股价显得那么“疲软”?

先来看市场的预期:

营收预计在2905亿人民币,实际2914亿,略超分析师预期;

每股收益预期4.955,实际8.19,大超预期!

初看京东的利润令人惊喜,但细看,其实经不起推敲。

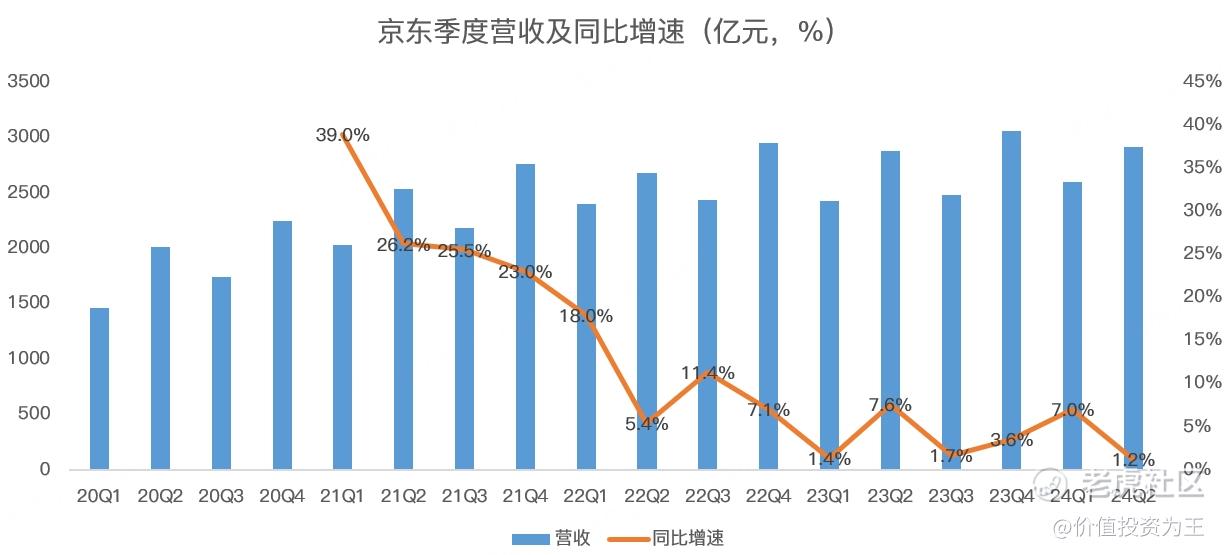

具体来看,京东二季度营收2914亿,同比仅增长1.2%:

不管营收是否超过了市场预期,不可否认的是,京东的成长性大幅下滑!

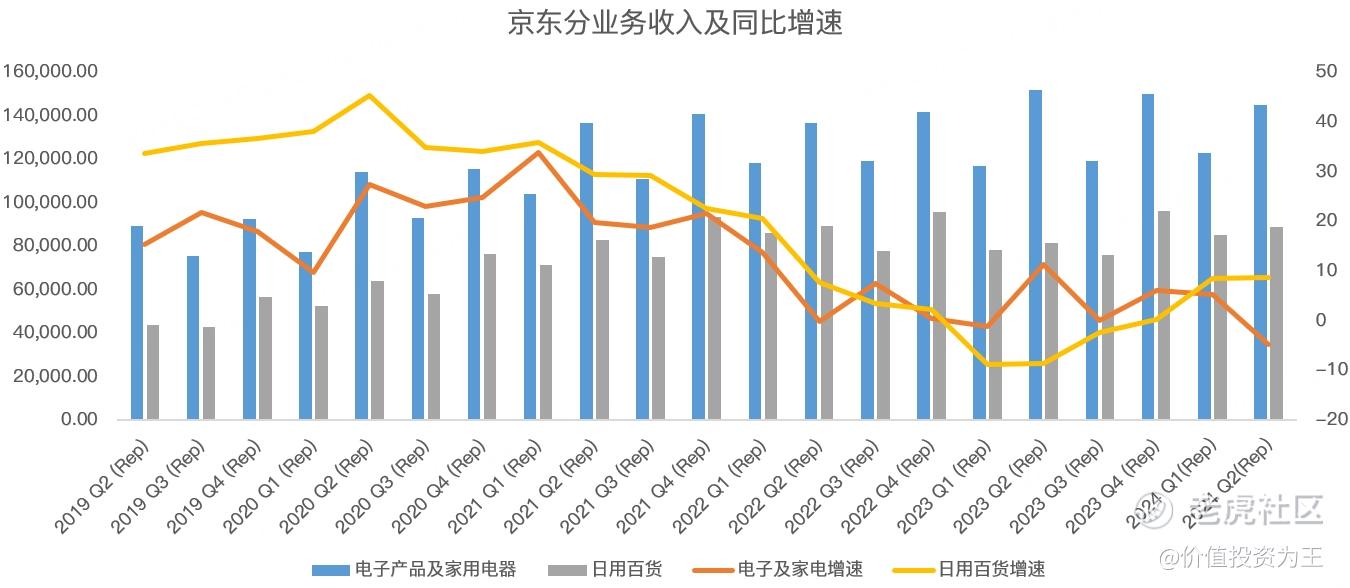

管理层将部分原因推给去年二季度电子产品及家用电器高基数的影响,从实际数据来看,去年二季度,京东电子产品及家用电器营收1521亿,同比增长11.4%:

从绝对值上看,这个“高基数”也并不高啊,而且,2022年二季度正值上海及全国疫情较为严重时,23年二季度增速达到两位数,属于正常表现吧!

再看今年二季度,电子产品及家用电器的营收同比下滑4.65%,情况不妙!

根据今日统计局发布的7月社会消费品零售总额数据,其中,7月家用电器及音箱器材类零售额达到730亿,同比下降2.4%,而今年1-7月同比增长2.3%!

家用电器和房地产市场景气度关联较大,从7月的情况来看,商品住宅销售价格环比下降,同比降幅整体略有扩大,预计新房竣工面积持续下滑,家电市场的前景难有起色。

家电及电子产品是京东第一大收入来源,营收占比接近50%,毋庸置疑,京东已经进入低速增长时代!

核心业务萎靡,京东将希望寄托在日用百货,尤其是大商超品类,今年二季度,日用百货营收888亿,同比增长8.7%,略超分析师预期的883亿!

虽然增速高于整体,但也要看到,去年同期有“低基数”影响,当季营收817亿,同比下滑8.6%。

下半年,日用百货低基数的优势将逐渐丧失,京东在该项业务上会有怎样的表现?

值得期待,但别抱太大的希望。

京东物流二季度营收442亿,同比增长7.7%,不及分析师预期的445亿:

物流曾是京东的火车头,如今,也步入稳定期,丧失了想象力。

平台及广告业务的增速也只有低个位数,单纯的看业务,京东确实很难再高成长了!

营收降速,京东,以及其他互联网公司都把重心放在降本增效上,从费用率上看,二季度销售费用119亿,同比增长7.3%;管理费用21.3亿,同比下滑9.6%,原因是减少了股权激励费用;研发费用42亿,同比增长3.6%。

二季度总费用率达到6.2%,超过了去年同期的6%。

由此来看,京东的降本并没有集中在费用率上,而是提高效率。

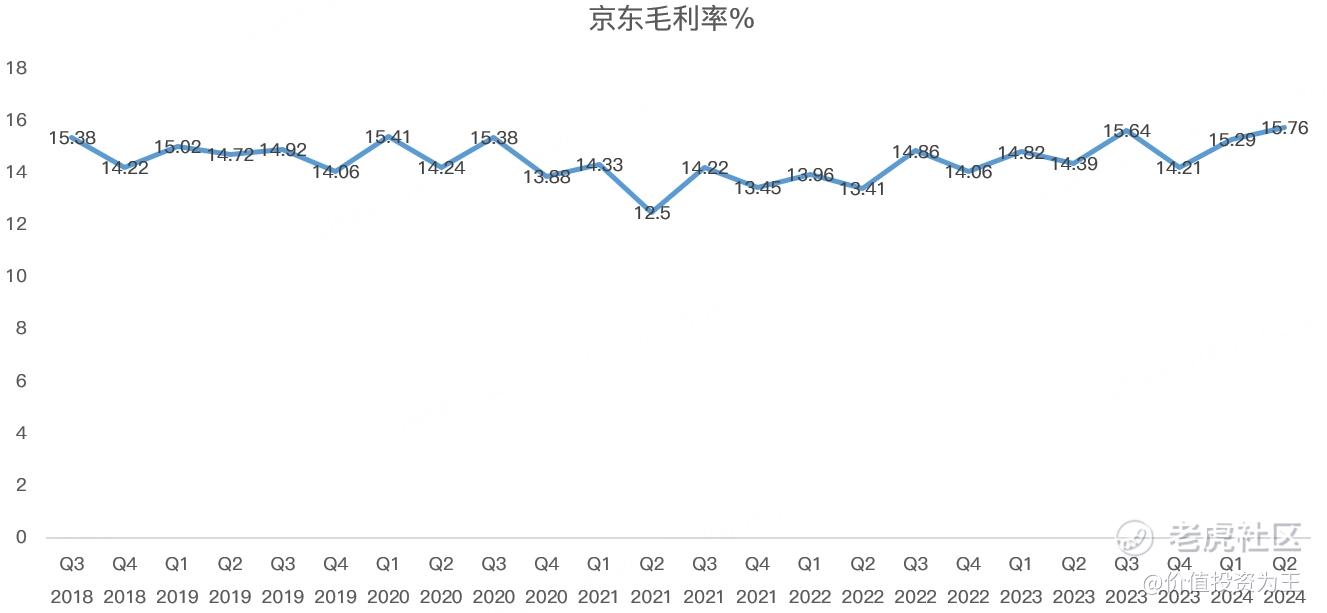

二季报中,管理层提到,在大促季,京东通过供应链能力和有纪律的投入继续提升价格竞争力,而非依赖于补贴。得益于此,二季度京东毛利率同比大幅提升137个基点至15.8%,创多年以来的新高:

受此影响,京东二季度经营利润105亿,同比增长27%,经营利润率由去年同期的2.9%提高至3.6%。

至于二季度净利润同比大增96%,就一笑而过吧,净利润中包含了大量的非经营利润,包括政府补贴、投资损益、收购或处置收益等等, 这会导致净利润变化幅度较大,依次计算估值,并不合理。

由此来看,京东二季报确实超预期了,但尴尬的是,低增长时代,京东只能靠降本增效拉动利润增长,而从市盈率估值来看,不考虑非经营利润,京东的估值在10倍附近,对比个位数的增长,谈不上特别便宜,加上当下电商竞争压力颇大和消费坏境萎靡,资金怕是不敢冲锋!

最后,吐槽下京东的回购,截止二季度,京东回购总额约为26亿美元,2024年3月批准的30亿美元股份回购计划剩余金额约为4亿美元。

虽然回购了不少,但京东于2024年5月发行本金总额为20亿美元的若干可换股优先票据(“票据”),该等票据将于2029年到期。票据转换后可交割的最大股份数量约为87.5百万股A类普通股(或43.8百万股美国存托股)。由于京东于截至2024年6月30日止三个月回购了总共136.8百万股A类普通股(相当于68.4百万股美国存托股),因此在票据转换时,京东股东的潜在摊薄可被视为已完全抵销。

这合着京东还是回购了个寂寞啊!

$京东集团-SW(09618)$