中原证券股份有限公司刘冉近期对重庆啤酒进行研究并发布了研究报告《中报点评:量价基本持稳,主流产品增长放缓》,本报告对重庆啤酒给出增持评级,当前股价为54.25元。

重庆啤酒(600132) 投资要点:08711 公司公布2024年中报:2024H1公司实现收入88.61亿元,同比增长4.18%;实现扣非后归母净利润8.88亿元,同比增长3.91%。其中,2024Q2实现收入45.68亿元,同比增长1.54%;实现扣非后归母净利润4.42亿元,同比增长-6.58%。 啤酒的销量和收入增长放缓,啤酒吨价持稳。2024H1公司销售啤酒178.38万千升,比上年同期增长3.30%,较上年同期的4.76%低1.46个百分点。2024H1公司啤酒业务的销售收入为86.24亿元,同比增3.56%,较上年同期的7.17%低3.61个百分点,收入增长放缓较多。经测算,2024H1啤酒销售单价为4835元/千升,较上年同期的4822元/千升提升0.27%,价格体系基本持稳。 产品结构呈现上下两端增长修复,而腰部产品增长放缓的特征:高档啤酒的收入增长回升,主流啤酒的收入增长放缓,经济型啤酒的销售收入增长较好。2024H1,高档啤酒实现收入52.63亿元,同比增2.82%,较上年同期提升1.08个百分点;主流啤酒实现收入31.74亿元,同比增4.37%,较上年同期下降7.45个百分点;经济型啤酒实现收入1.86亿元,同比增11.45%,较上年同期提升6.96个百分点。产品结构呈现上下两端增长修复,而腰部产品增长放缓的特征。 由于成本下降,啤酒毛利率提升较多。2024H1啤酒毛利率达到50.49%,较上年同期提升1.13个百分点。主业盈利提升主要由经营成本的系统性下降所致。2024H1啤酒收入增速较成本增速高出2.31个百分点,而上年同期是-0.04个百分点,可见成本下降是啤酒盈利升高的主因。 二季度基本面走弱。2024Q2啤酒销量91.7万千升,同比微增1.53%;啤酒单价4848元/千升,同比降0.66%;啤酒收入44.46亿元,同比增0.86%。二季度的量价数据较一季度走弱。此外,二季度收入和成本增长差为-2.08个百分点,成本增速超过收入, 第1页/共4页 故预计二季度的毛利率环比下滑。 存货周转加快,费率升高。2024Q2存货周转率2.35次,同比提升0.1次,存货周转加快。2024Q2销售期间费用率18.21%,同比升高0.74个百分点。其中,销售费用率15.23%,同比升高0.7个百分点,销售费用增加是费率升高的主因。 投资评级:我们预测公司2024、2025、2026年的每股收益分别为2.90、3.07和3.25元,参考9月4日收盘价,对应的市盈率分别为18.65、17.63和16.67倍,给予公司“增持”评级。 风险提示:由于成本系统性下降而带来的盈利上升具有周期属性;公司二季度基本面走弱,未来的销售情况仍需要观察;社会消费疲弱,冲击各个消费市场,不确定性较大。

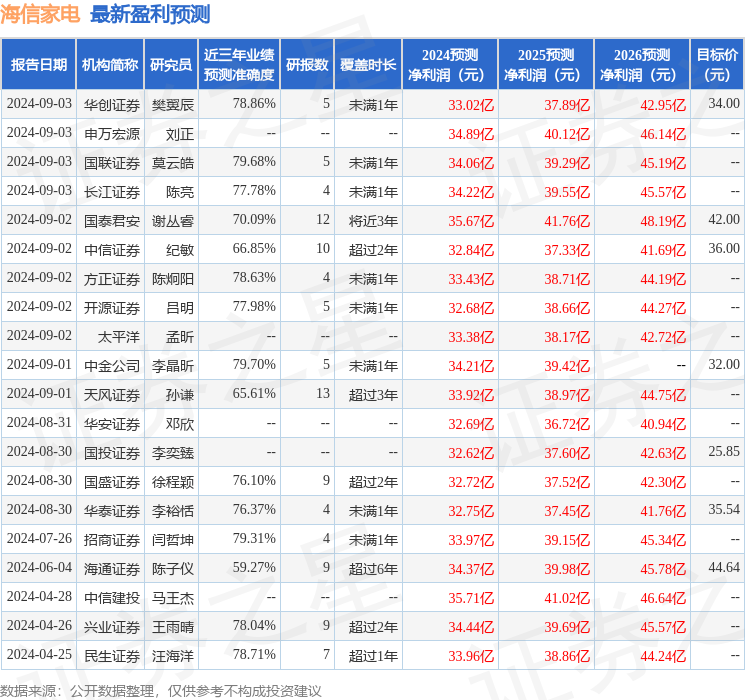

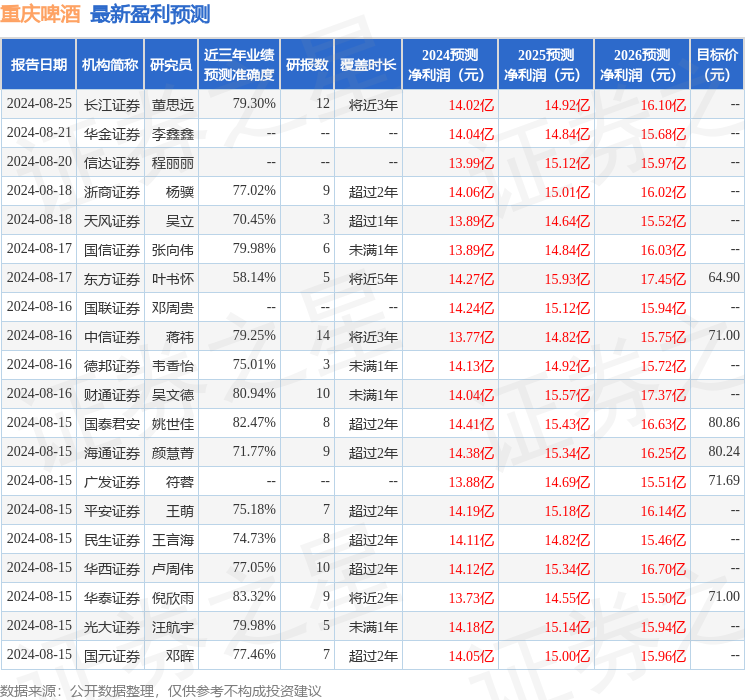

证券之星数据中心根据近三年发布的研报数据计算,华泰证券倪欣雨研究员团队对该股研究较为深入,近三年预测准确度均值高达83.32%,其预测2024年度归属净利润为盈利13.73亿,根据现价换算的预测PE为19.1。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级29家,增持评级6家;过去90天内机构目标均价为69.77。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。