花旗等大行坚持本月降息50基点的预测 他们即将面临最大考验

2024/09/06 08:04来源:第三方供稿

对于大胆押注9月降息50基点的花旗和摩根大通而言,周五公布的美国非农就业数据将是他们的最大考验。

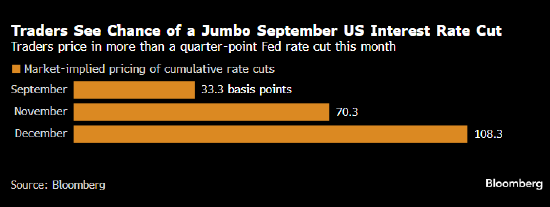

利率互换合约显示,美联储在9月17-18日会议上大幅降息50基点的概率约为35%,但交易员和经济学家认为最有可能性的还是降息25基点。这种分歧导致美债市场在就业报告发布前后会出现剧烈震荡,上个月在逊于预期的数据公布后,市场一度失控。

德意志银行美国利率研究主管Matthew Raskin表示,“一大不确定性似乎有望在本周末之前得到解决”。

美联储主席杰罗姆·鲍威尔将劳动力市场视为决定降息时机及步伐的关键因素。在周三疲软的职位空缺数据出炉后,市场对大幅降息的预期升温,周四早间公布的ADP数据也显示8月份私营行业就业增长低于预期。

非农就业报告发布次日,美联储将进入例行的静默期。

德意志银行表示,过去15年,美联储静默期开始时互换合约价格隐含的利率预期与真实的利率决定只相差3个基点。鉴于目前市场消化的降息幅度是34基点,如果非农数据清晰预示降息25或50基点,互换价格隐含的降息幅度可能收窄到28或扩大至47基点。

“就业报告、股市以及美联储的行动都存在很多不确定性,最后一个因素很大程度上取决于前两个因素” RJ O’Brien & Associates的衍生品经纪商Alex Manzara表示。标普500指数自7月底以来已三度跌逾2%。

Manzara表示,2年期美国国债期货期权的定价预示周五国债收益率可能上涨或下跌17基点。

与此同时,TJM Institutional Services LLC的利率策略师David Robin表示,有担保隔夜融资利率期货对美联储降息50基点的信心更高.

一年多来,外汇交易员在美国就业报告发布前从未像现在这么兴奋过。在关键的非农就业数据公布前夕,用于衡量美元兑主要贸易伙伴汇率走势的期权触及2023年3月以来最高水平。风险逆转数据显示美元弥漫看跌情绪。

自从8月2日弱于预期的7月非农就业数据发布以后,花旗和摩根大通一直预测美联储在9月和11月均降息50基点,12月降息25基点。当时,摩根大通的经济学家甚至表示,美联储有“充分理由”在9月18日之前就采取行动,这将是自2020年3月以来首次在例行会议期以外降息。

市场也认同了这种看法,在8月初金融市场大跌时,投资者预计年内将累计降息125基点。但后来,随着零售及申领失业救济数据的发布,这种预测开始转淡。互换市场目前预测今年年内将降息约110基点,但仍然反映出至少有一次幅度50基点的降息。

花旗和摩根大通近期微调了观点,但没有调整利率预测。花旗表示,如果美国8月份失业率从4.3%降至4.2%,美联储可能只会降息25基点,除非就业增长情况疲软。而摩根大通指出,是否降息50基点部分取决于8月份就业报告。

如果周五的数据未能锁定降息25基点或50基点,那么定于9月11日公布的8月消费者价格数据仍可提供指引。但Raskin表示,若这些都不能改变市场预期,决策者可能会打破沉默,主动暗示下一步的行动方向。

“他们不喜欢在政策会议上让市场措手不及,”他补充道。