天风证券:给予巴比食品买入评级

2024/09/08 13:21来源:第三方供稿

天风证券股份有限公司张潇倩,李本媛,谢文旭近期对巴比食品进行研究并发布了研究报告《同店仍有压力,股权激励终止》,本报告对巴比食品给出买入评级,当前股价为13.35元。

巴比食品(605338) 公司公告:2024H1营业收入/归母净利/扣非归母净利分别为7.64/1.11/0.88亿元(同比 3.56%/ 36.04%/ 31.42%)。2024Q2营业收入/归母净利/扣非归母净利分别为4.10/0.72/0.50亿元(同比-1.93%/ 75.60%/ 7.40%),业绩符合预期。 收入端:Q2单店下滑双位数,蒸全味并表,团餐业务放缓。 1)品牌门店:24H1特许加盟/直营收入分别为5.73/0.11亿元(同比 1.8%/-19.7%),Q2同比-3%/-31%。 ①门店数量看:24H1加盟店新增/减少604/363家,净增241家至5284家(23H1净增330家)。Q2加盟店新增/减少401/211家(系蒸全味门店并表),净增190家,开店进度基本符合预期;Q2闭店率环比、同比有提升,但对比23H2小幅改善。 ②门店质量看:24H1单店收入同比-7%,24Q2单店收入同比-12%。 2)团餐业务:24H1团餐收入同比 10.5%至1.67亿元,占比同比 1.4pct至21.9%;24Q2团餐收入同比 1.7%至0.84亿元,占比同比 0.7pct至20.4%。24H1华东/华南/华中/华北收入同比 1.1%/ 29.4%/ 11.3%/ 5.2%,Q2同比-4%/ 23%/ 8%/-9%,华东以外区域收入占比同比 1.9pct至18.1%。24Q2面米/馅料/外购食品类收入同比-0.9%/ 4.8%/-11.0%,馅料占比持续提升。 利润端:租金补贴减少、激励费用减少,盈利稳步提升。 24Q2扣非净利率同比 1.1pct至12.2%,毛利率同比-0.3pct至26.4%;销售/管理费率同比-0.7/-1.0pct;非经常性损益同比 0.27亿元,系东鹏相关的公允价值变动损益增加)。 24H1扣非净利率同比 2.4pct至11.5%,其中:1)毛利率同比 0.6pct至26.2%;2)销售费率同比-1.3pct,系门店装修补贴/房租物业费率同比-0.5/-0.4pct,系当前环境下租金、装修成本下行所致;3)管理费率同比-1.4pct,系股权激励费用减少所致(股权激励费率同比-1.2pct)。 公司公告终止股权激励计划;展望未来,公司将继续丰富产品矩阵、优化外卖化率以弥补单店缺口,静待后续需求恢复。东莞工厂Q1末正式投产;武汉一期预计将于2024年末投放产能;上海研发中心预计26年上半年投放产能。 盈利预测:结合半年报并考虑整体消费环境,我们下调24-26年收入&归母利润预测值,预计24-26年公司收入增速分别为5%/7%/9%(金额为17.1/18.4/20.0亿元,24-26年前值为18.7/21.3/24.0亿元),归母净利润增速分别为14%/12%/13%(金额为2.4/2.7/3.1亿元,24-26年前值为2.5/2.8/3.2亿元),对应PE分别为14X/12X/11X,维持“买入”评级。 风险提示:需求不及预期、竞争格局加剧、原材料成本上涨过快风险。

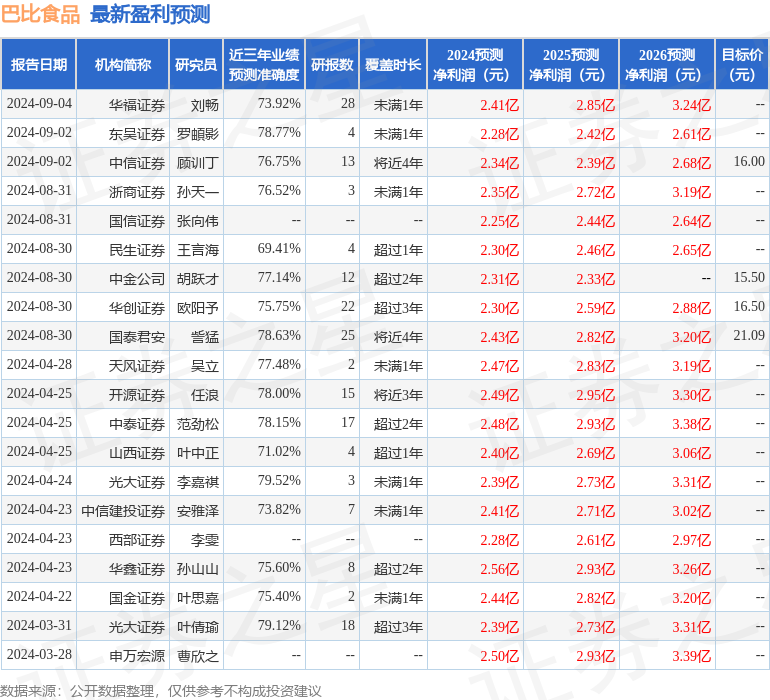

证券之星数据中心根据近三年发布的研报数据计算,光大证券李嘉祺研究员团队对该股研究较为深入,近三年预测准确度均值为79.52%,其预测2024年度归属净利润为盈利2.39亿,根据现价换算的预测PE为13.91。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级9家,增持评级1家,中性评级1家;过去90天内机构目标均价为16.5。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。