今年5月下旬以来,A股跌跌不休,如今沪指离3000点保卫战已愈来愈远。每日成交规模也从此前万亿水平一路下滑至5000亿,市场情绪降至冰点。

其中,三大成长板块——食品饮料、生物医药、电力设备一路下跌,调整幅度已经超过3年半之久,累计跌幅分别为57%、75%、60%,累计蒸发市值超过12万亿元之巨。

成长板块跌幅之深,调整时间之长,远超2015年、2018年水平了,导致市场投资信心遭遇重创,基民也终究耐不住亏损,出现了负面的赎回潮。今年二季度基金净赎回2634亿元,位居2005年之后单季度赎回第三,仅次于2015Q3的8051亿元和2024Q1的2197亿元。

多重因素导致风险偏好极低,市场不断失血下跌。但总有人逆势而动,那就是“国家队”,包括中央汇金、中国证金、社保基金以及中证金融资管等主力资金。

01

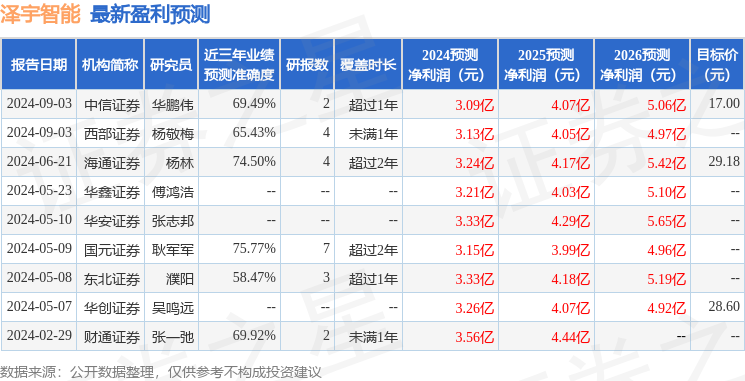

伴随着今年半年报披露完毕,“国家队”最新持仓情况已经出炉。作为最重要的市场主力资金之一,其持仓动向越来越受到关注。

截止今年二季度末,“国家队”合计持有股票ETF市值为5838.7亿元,相比去年底的1176.95亿元,大幅增长4661.7亿元,增长近400%。

拉长时间看,中央汇金自从去年10月23日官宣增持ETF以来(截止7月末),累计增持规模已经超过6000亿元。其中,沪深300ETF规模达到4700亿元,上证50ETF、中证1000ETF、科创50ETF、创业板ETF也都有所出手增持。

纵观历史,中央汇金逆势加仓特点尤为明显。在2015三季度,A股全指数跌幅中位数为33%,而中央汇金持股规模仅从2.2万亿降低至2万亿,占流通股的比重从4.6%增加至5.9%,可见逆势加仓救市规模不小。在2019-2021年,行情持续上涨期间,中央汇金持股比重显著下降,超过3个百分点。

2021年底至2024二季度,股市持续下跌,中央汇金持股规模从1.9万亿增长至2.5万亿,占流通股的比例从2.5%提升至3.5%。

从持仓板块看,截止二季度末,中央汇金在内的“国家队”持股银行市值为25748亿元,占总持仓规模的70%以上,其次为非银金融,持仓市值为3409亿元。而食品饮料、公用事业、交通运输等10多个行业仅数百亿元,规模占比均较小。

“国家队”对金融业如此偏爱,是有历史原因的。当初设立中央汇金,主要职责是对国有重点金融企业进行股权投资,以出资额为限代表国家依法行使出资人权利和履行出资人义务,确保国有金融资产的安全和增长。截止2023年上半年,中央汇金持有19家大型金融机构股权。其中,工、农、中、建分别为34.7%、40%、64%、57.11%。

具体看个股,“国家队”持股市值超100亿的企业超过33家,其中银行8家、非银金融9家。这些大型企业中,今年前八月中26家录得正收益,涨幅超20%的企业高达16家。

在持股市值较小的企业中,中央汇金压中了深圳华强(今年股价涨幅超210%)这家大黑马。早在2015年四季度就杀入前十大流通股东之列,后经过加仓、小幅加仓,在股价暴涨之前仍然为第六大股东。

此外,“国家队”在二季度新进129家企业前十大流通股东之列,持股市值普遍不足5亿元,仅有8家超过5亿元。

其中,中国证金以5.24亿股重新出现在招商银行前十股东之列,持股市值达到168亿元。不过,这并不是“国家队”新动作,早在2020年的时候证金便持股7.55亿,占比2.99%,这一次看算是有所减持。其余排名靠前的还包括中国移动、中国海油、新集能源、山金国际、传音控股等。

另值得注意的是,“国家队”对213家企业进行了加仓操作。其中,东方电气、明泰铝业、中集集团、中国巨石、玲珑轮胎、安井食品、比亚迪、山推股份等8家龙头增持股数比例均超过80%,其市场表现基本上不算差。

02

从战绩看,Choice数据显示,截至6月30日,以证金、汇金为代表的“国家队”今年持股上涨13.4%,大幅跑赢同期上证指数的-0.25%,上半年直接赚了5300亿元,交出了一份亮眼的成绩单。

具体看重仓股,“国家队”绝对重仓的三大行录得明显超额收益。

去年10月,中央汇金直接官宣增持四大行,是20年多年来第7次出手增持,之前还是2012年10月、2013年6月,彼时市场也极为悲观。加之“国家队”频繁通过大额净买入宽基类ETF救市,均明确暗示了银行板块会有增量资金入场,即有上涨行情——沪深300ETF最大权重为银行,占比高达13%以上,其成份股排名靠前的就包括四大行与招行。

“国家队”通过主动、被动形式增持银行,明显带有很强的示范效应,对场内其余主力资金均有引导作用,加之市场风险偏好低青睐高股息板块,对今年银行板块大涨有不可忽视的正向作用。

“国家队”的动向,越来越容易形成场内共识,市场的话语权也越来越大,有望超过北向资金。对于这一点,聪明投资者理应引起足够重视。

此前,A股在盘中实时披露北向资金流入流出动向,且在盘后披露买入卖出具体标的。并且,券商终端、财经媒体等平台也会实时推送北向资金动向,信息轰炸效应明显,加剧了市场各类主体跟踪关注北向资金密度。而国内其他资金主体均不会实时公布。

长此以往,北向资金已经成为决定市场走势的关键主力,其话语权和影响力远超其资金体量本身以及国内主力资金。

今年8月,北向资金实时披露制度暂停公布,更改为每季度公布一次,与国内主力资金类型保持一致。那么,此项制度大幅削弱了北向资金的话语权,也利于“国家队”接棒增强对于A股的定价权。

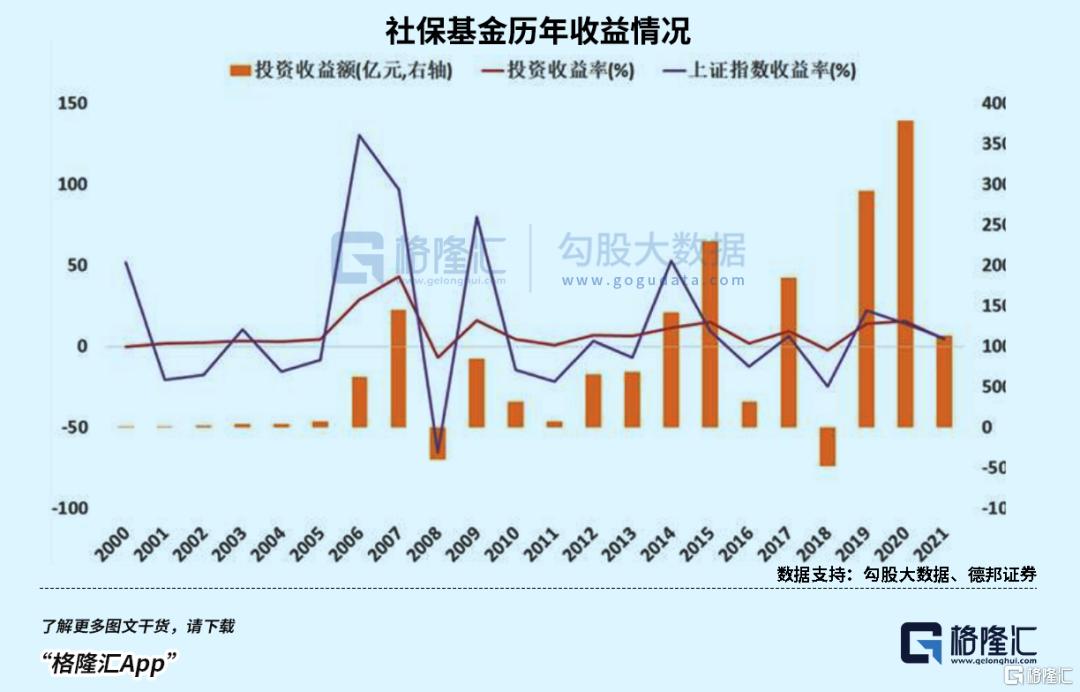

其实,“国家队”中,不管是中央汇金,还是社保基金,历来投资水平均属一流。

据原新加坡政策研究院执行总裁谢娜研究披露,2007-2019年,中央汇金投资总回报率为630%,年化回报率为18%,实现了国有资本的保值增值。

再看社保基金,据德邦证券,截止2021年,社保基金自成立以来(22年)的年均投资收益率8.3%,累计投资收益额17958.25亿元。22个年度中,仅有2008年、2018年两年分别亏损393.72亿、476.76亿。长期胜率和回报率,远超一般国内机构表现。

如此长期优秀回报率的国内主力,投资者多重视它们的动向肯定是对投资决策有帮助的。

03

“国家队”能够长期保持资产增值,最重要的一条投资法则便是践行了巴菲特那句至理名言“别人贪婪是我恐惧,别人恐惧时我贪婪”。

从去年11月救市至今,“国家队”增持了数千亿资金托底市场,短时间内也承受了巨大的波动与回撤,但拉长时间看,无疑是未来获取超额回报的重要来源。

作为普通投资者,也需要思考一个问题,是否要跟随“国家队”的节奏熬过最艰难的时期,还是割肉离席?

当前,市场极为悲观地定价宏观经济压力,以致于大市跌跌不休,似乎深不见底。但经济终归是有周期的,市场也是有周期的。伴随着美联储实施性降息的到来,全球货币体系流动逆转,A股分子、分母端均有望触底逆转,迎接黎明的到来。

现在的极度悲观与2021年2月时的极度乐观是一个镜子的两面,但物极必反,请相信常识,相信周期的力量。(全文完)