近日,厦门银行发布的2024年上半年业绩报告显示,该行实现营收28.92亿元,实现归母净利润12.14亿元。该行总资产稳步增长,资产质量持续优化,特别是不良贷款率降至0.76%,优于A股城商行平均水平。

同时,厦门银行聚焦实体经济,高质量推进金融服务“五篇大文章”,零售业务稳步增长;依托台资背景与区域优势,持续为两岸金融市场的发展贡献力量。

总资产稳健增长,资产质量行业领跑

厦门银行(601187.SH)深耕福建,辐射西南,以其广泛的服务网络,致力于成为一家价值领先的综合金融服务商。截至上半年末,厦门银行下辖9家分行、2家专营机构、109家支行及1家总行营业部,员工总数超过3700名。

步入2024年,厦门银行明确了“结构优化、质效优先、安全稳健、特色鲜明、机制灵活”这一全新三年战略蓝图,力求在推动高质量发展的同时,确保经营管理的稳健性。

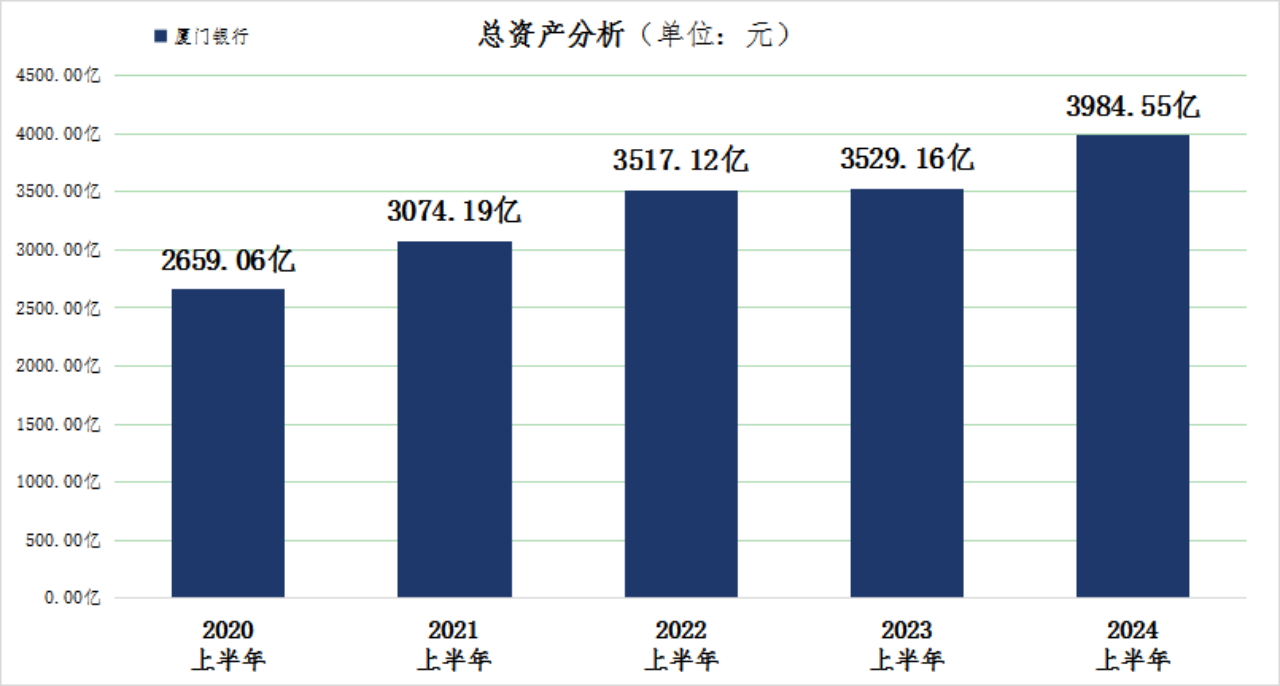

在资产规模上,报告期内,厦门银行总资产规模达到3984.55亿元,根据东财Choice数据显示,较2023年上半年实现了12.90%的增长。贷款及垫款总额达到2132.87亿元,同比增长率达到5.98%,彰显了公司对于普惠小微贷款、绿色信贷及科技金融贷款等重点领域的关注和有力投放。

在资产质量管控方面,厦门银行不断强化风险管理,加强监控预警,积极清收不良资产,深化AMC合作提升处置效率,并构建多维度风控模型,持续优化资产质量。

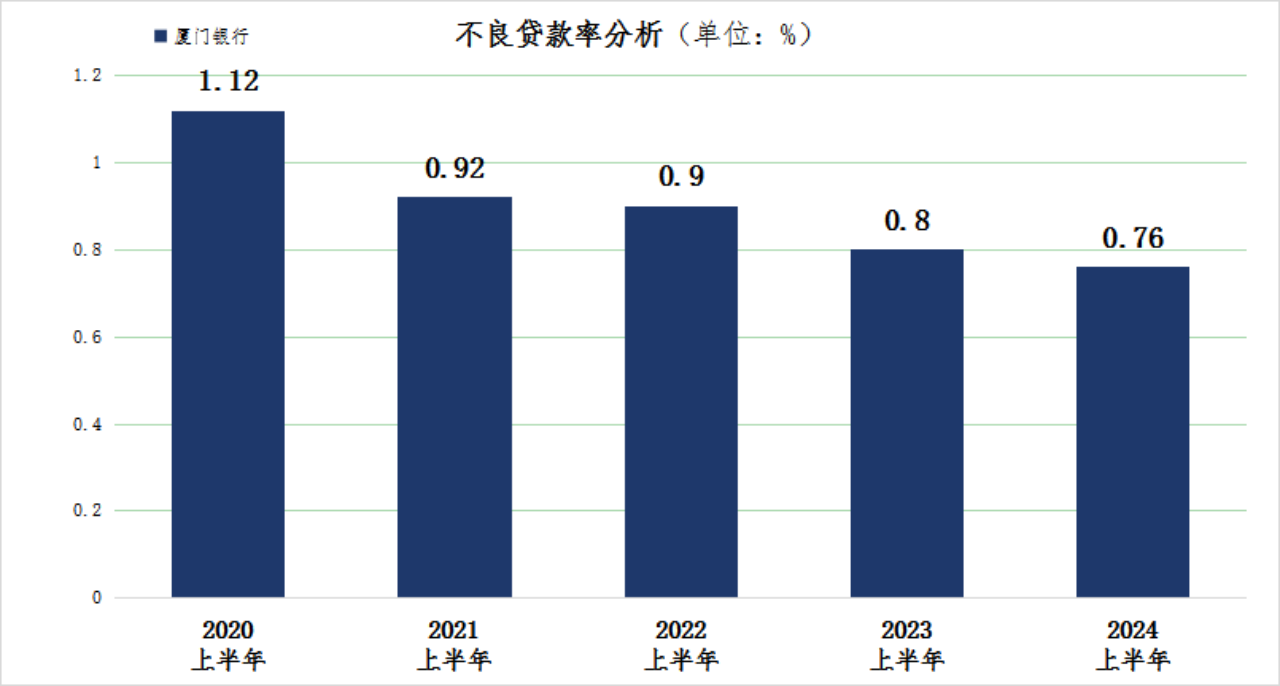

截至今年6月末,厦门银行的不良贷款率0.76%,与2023年同期相比下降0.04个百分点,且这一趋势呈现出逐年稳步下降的态势。

根据已公布的半年报数据,行业平均不良贷款率为1.25%,而厦门银行则以低于行业平均水平约0.49个百分点的优异成绩,整体表现居行业前列,彰显了其良好的风险管理能力。

此外,2024年上半年,厦门银行的拨备覆盖率高达396.22%,持续保持在较高水平。同时,其资本充足率也达到了15.44%,同比增长1.29个百分点,显示出该行风险抵补能力的增强与稳健的财务基础。

“五篇大文章”引领实体经济高质量发展,信贷资产稳步提升

2024年以来,厦门银行紧密围绕“五篇大文章”的战略导向,深度融入并有效驱动实体经济迈向高质量发展轨道,彰显了金融对实体经济的坚实支撑作用。

在对公业务方面,厦门银行依托其独特的资源禀赋与优势,深耕城乡、中小企业及地方经济,通过精细化金融产品创新与服务优化,不仅实现了信贷资产总量达到1197.11亿元,较年初提升7.12%,还有效控制负债成本,为实体经济注入了高质量、低成本的金融活水。

在普惠金融领域中,厦门银行坚守“立足本土、服务小微”的初心,普惠小微企业贷款余额增长至738.95亿元,相比今年初增速达3.02%,超额完成监管目标。此外,该行持续优化普惠小微信贷工厂2.0模式,通过标准化、高效化的抵押贷与供货贷产品,提升了信贷审批与发放的效率与便捷性,进一步增强了小微企业的金融服务获得感。

科技金融方面,厦门银行自2022年启动“高新贷”以来,持续深化产品与服务创新,为高新技术及专精特新企业提供定制化、全方位的金融支持,包括审批加速、融资优惠及灵活放款等多维度措施。截至报告期末,科技型企业贷款余额已攀升至106.04亿元,和年初相比增长14.90%。

绿色金融领域,厦门银行积极响应国家绿色发展战略,精准聚焦清洁能源、污染治理及资源循环利用等绿色行业,通过“光伏贷”、“节能减排贷”等多元化绿色信贷产品,以及绿色零售信贷、绿票通再贴现等创新服务,构建起全方位、多层次的绿色信贷体系。截至6月末,厦门银行的绿色信贷余额达到92.08亿元,相较年初增长14.10%,并成功获得碳减排支持工具资金1.37亿元,助力实现碳减排量5.73万吨,为区域经济与环境的可持续发展贡献了重要力量。

数字金融方面,厦门银行充分认识数字经济发展的重要性,高度重视把握数字化发展新机遇。该行组建以高级管理层为成员的“数字化战略转型委员会”,统筹推进数字化转型;充分认识数据要素成为生产要素的重要意义,推动数据有序共享和综合应用,充分激活数据要素潜能,有力提升金融服务质效。同时,该行持续深化数字技术的金融应用,拓展金融服务边界,提升直接金融市场的覆盖程度,降低金融业的服务成本。

零售客户总数升至262.90万户,数字化转型显成效

零售业务以其庞大的客户基数、深厚的客户黏性及优质的盈利表现,成为银行业务版图中的关键支柱。

2024年以来,厦门银行持续深化零售银行业务的战略转型,通过优化产品布局、实施精细化分层经营策略、加强渠道建设、积极应用金融科技以及强化风险管理,致力于打造“零售精品银行”的品牌形象。截至6月末,该行零售客户总数达到262.90万户,相较于2023年末实现了6.73万户的稳健增长。

在财富管理业务领域,厦门银行积极研发并推广差异化产品,有效提升了财富管理业务的规模和盈利能力。截至2024年上半年末,该行个人金融资产余额已攀升至1044.89亿元,较上年末实现了7.42%的增长。

此外,厦门银行还不断夯实渠道基础,推动网点向精细化管理与服务升级转型,同时致力于强化线上渠道建设,以优化客户体验为目标。截至6月末,厦门银行个人手机银行签约客户数已突破148.76万人,较2023年末净增9.93万户,增幅达到7.15%,展现了该行在数字化转型方面的成效。

持续深耕两岸金融业务,台企存贷规模稳步增长

作为大陆首家具有台资背景的上市城商行,2024年以来,厦门银行凭借其独特的台资股东背景及深耕的区域优势,致力于打造全方位、多层次的两岸金融服务生态体系。

在个人金融服务领域,厦门银行聚焦台胞群体的金融需求,创新推出“资金大三通”服务体系,该体系全面覆盖专属信用卡、便捷薪资汇款服务及灵活的消费贷款产品,融入并优化台胞的日常生活与金融体验,提升了金融服务的便捷性与适应性。

相比2023年末,厦门银行在报告期内的台胞客户基础扩大7%,信用卡发卡量增长3%,台胞金融资产余额亦实现3%的增长,且台胞客户户均金融资产显著高于全行零售客户平均水平,达到2.06倍,彰显了其在服务台胞方面的专业性与吸引力。

在企业金融板块,厦门银行助力台资企业成长壮大,通过“两岸通速汇”高效资金解决方案及一系列定制化免抵押贷款产品,有效降低了台企的融资门槛与成本。

至今年上半年末,该行台资企业贷款余额相较2023年末实现了14%的增长,户均存款余额高出全行企业客户平均水平1.58倍,国际结算量更是占据了全行总量的81%,成为推动国际业务增长的重要力量。同时,服务的台企客户数量及授信户数分别较2023年末增长9%与4%,进一步巩固了厦门银行的领先地位。

展望未来,厦门银行将继续秉持“最懂台商”的服务理念,以“两岸金融合作标杆银行”为发展目标,持续优化产品结构,创新服务模式,为推动两岸经济融合发展贡献金融力量。