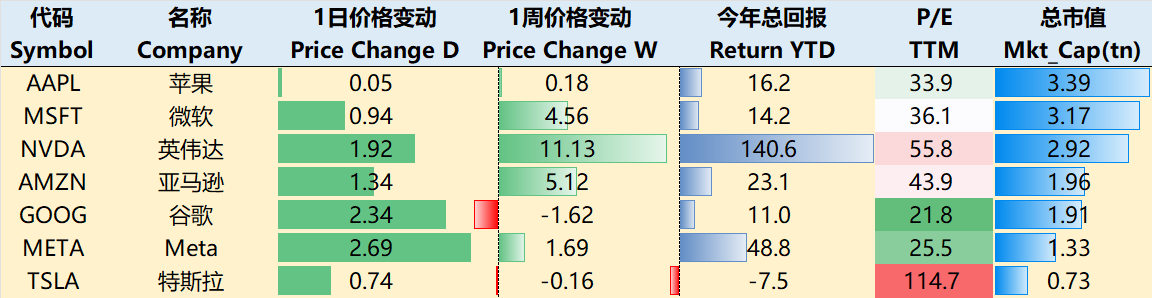

涨跌纷纭——一周大科技表现

本周市场用四个字形容就是“绝地反击”。在上周就业报告之后,全市场都开始期待首次降息,并且对“衰退与否”进行不同的定价。风险资产和避险资产轮番出现资金流动,因此体现到市场上也就是波动性上升。

但是本周科技股的强势,如特斯拉的FSD预期提升、苹果发布会举行、以及英伟达黄仁勋在谈话中重申市场对AI需求的旺盛,都重新拉回了投资者对科技公司的情绪。

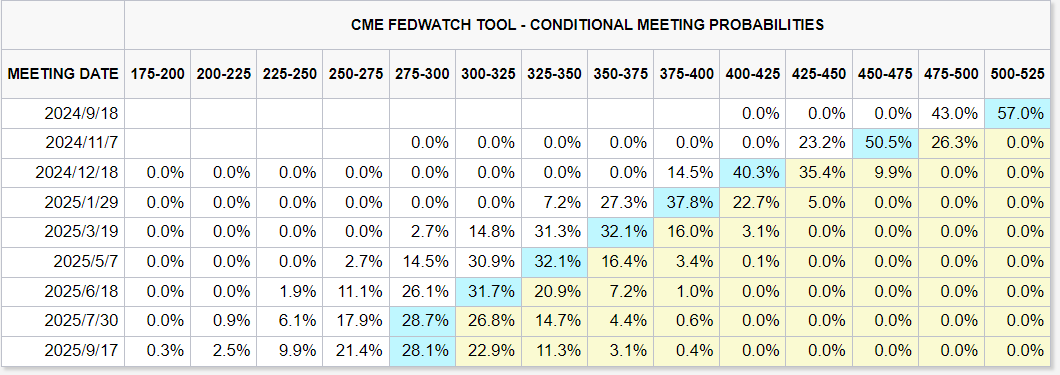

目前市场隐含美联储,到12月降息100个基点,至明年6月降息超过200个基点至3%左右的水平。

至9月12日收盘,过去一周大科技公司大体表现强势。其中 $英伟达(NVDA)$ 11.13%, $亚马逊(AMZN)$ 5.12%, $微软(MSFT)$ 4.56%, $Meta Platforms(META)$ 1.69%, $苹果(AAPL)$ 0.18%, $特斯拉(TSLA)$ -0.16%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ -1.62%。

影响资产组合的核心交易策略——一周大科技核心观点

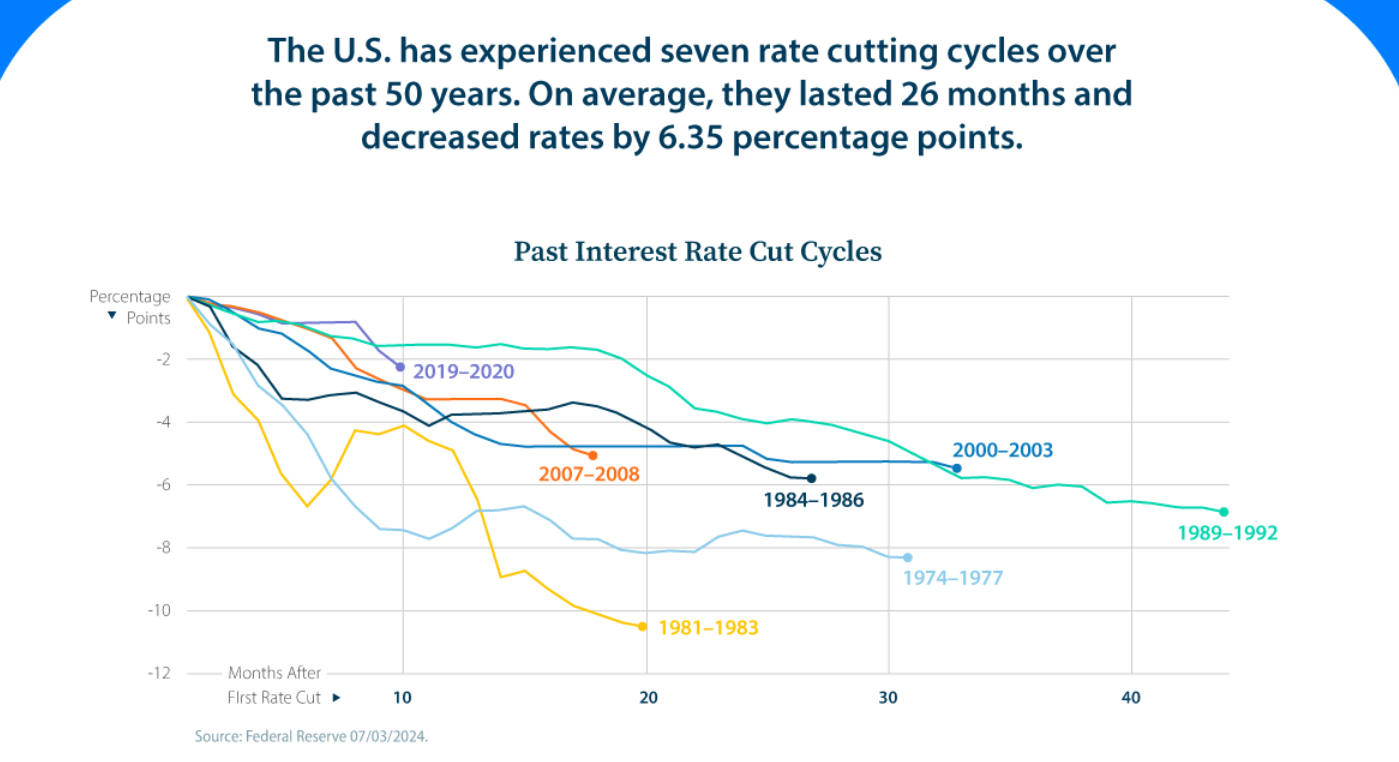

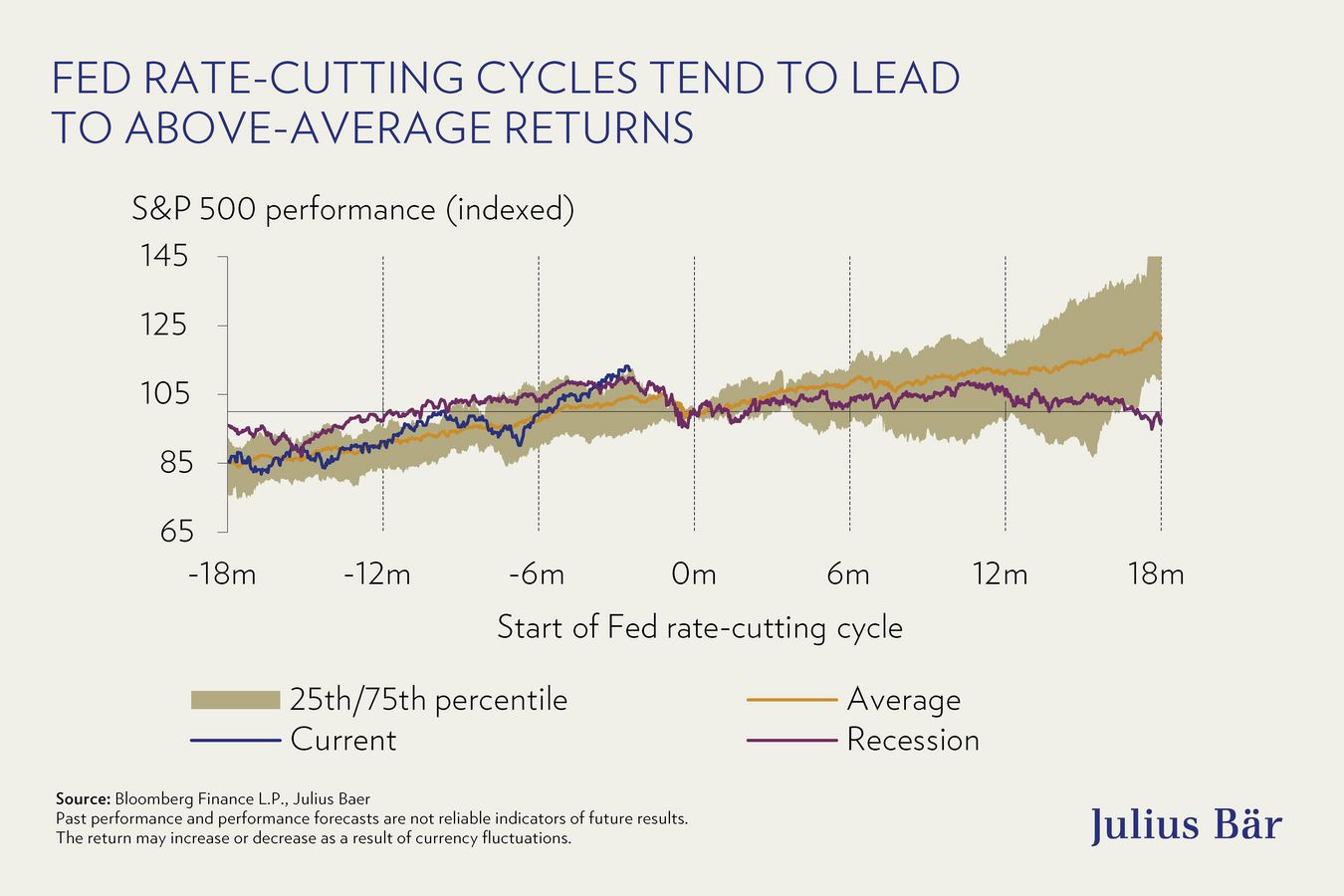

降息周期下的科技股

利率市场隐含对9月降息的预期在本周也发生较大的波动,从就业报告出来后的75%概率降息25个基点,到CPI出炉后的近乎90%概率降息25个基点,在回升到周四风险情绪回归后的57%的概率降息25个基点,但从历史来看,首次降息50个基点反而不是件好事,意味着更高的衰退预期。

如果我们暂时不把当前的降息当做“衰退式降息”,那非衰退性的降息通常会给科技行业带来积极成果,包括:

促进增长:低利率降低融资成本,使科技公司加大创新和扩张的投入。企业可以以更低的利率借款来为研发项目提供资金。

提升估值:核心是降低折现率,科技公司受益于适用于其收益和现金流的较低贴现率。

改善情绪:稳定的经济环境下,降息是增强市场情绪的,也会增强市场的风险偏好,增加对科技股的资金流入。

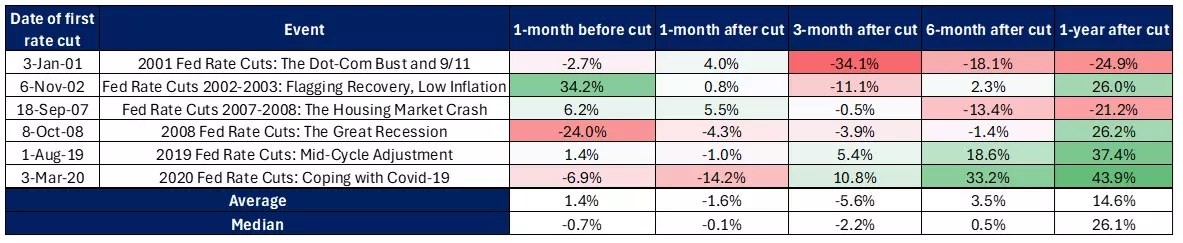

科技板块向来也是在“非衰退式降息”周期中表现良好,以下是 $高科技指数ETF-SPDR(XLK)$ 在过去6次降息周期中的表现,除了2001年的互联网泡沫、2008年的次贷危机之外,XLK均在一年后收获超过25%的涨幅。

眼下大科技公司的扩张需求非常明晰,就是在AI上的巨额资本开支。相比成长型的公司,大科技公司因为有足够雄厚的现金储备,可以不用通过融资就能开展资本支出。但这并不代表大科技公司不用融资。

由于大科技公司的信用评级较高,在降息之后可以更低的利率发债,从而优化公司的Debt/Equity Ratio,优化公司的资本结构,反而对公司价值提升有更大帮助。

负债水平与利率的敏感性也是正向相关的,除了以上说的三个因素之外,

行业内的并购活动:高利率、更严格的审查迫使科技公司在并购方面更加谨慎,而降息有助于企业间的并购。

公司战略转变:科技行业的战略买家,尤其是一级市场投资者对利率水平的敏感性较高,尤其是一方面还要预防系统性风险的情况下。

当然,作为货币政策,降息只是对市场发出的其中一种信号,财政政策也是同样重要。在大选年,财政政策的不确定性很高。在具体政策出炉前,哪怕美联储开始宽松,市场仍然可能偏谨慎。

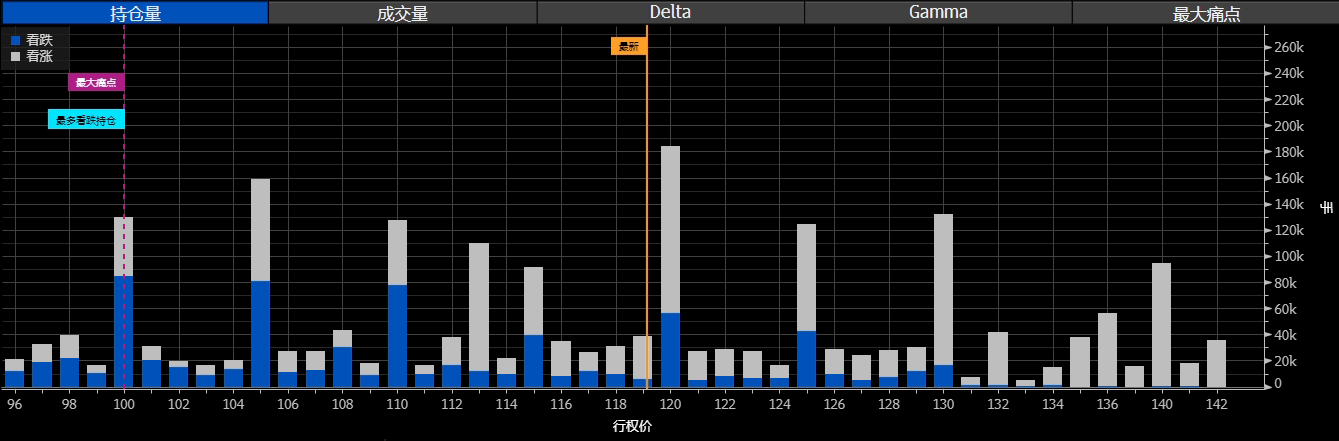

期权观察家——大科技期权策略

英伟达是本周响当当的明星,黄仁勋在高盛的科技论坛的对谈中提到了几个关键点:Blackwell需求很大、AI计算领域的创新速度将继续加快、英伟达将每两年实现性能的大幅提升等等,市场对AI的热情又再度回归。

不过从期权市场上来看,暂时没有特别乐观。虽然近期的几份期权,例如9月20日月期权、9月27日的期权,未平仓的价内以及平价Call订单在增加(投机情绪增加),但是价外的Call扔大量集中在130左右的前高位置,意味着市场在这个位置的Cover并没有降低,对动荡市场下“单边牛市”的赌注不高。同时,PUT的订单在110-120之间,说明也认为不太可能出现大跌。接下来是震动波动的交易。

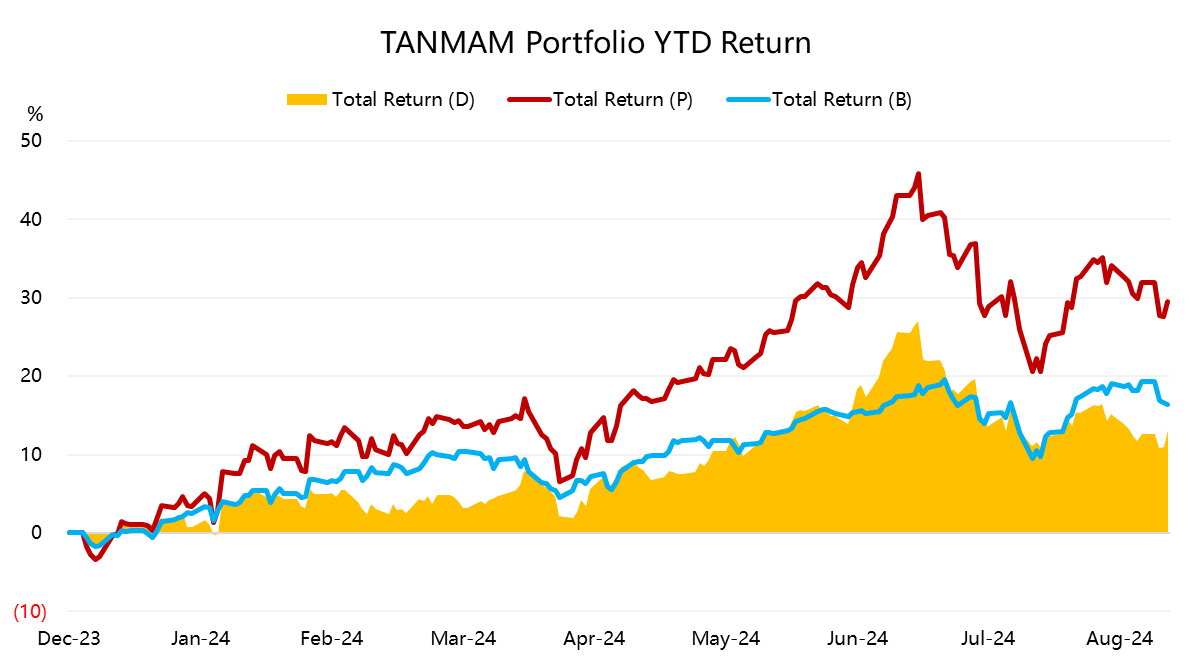

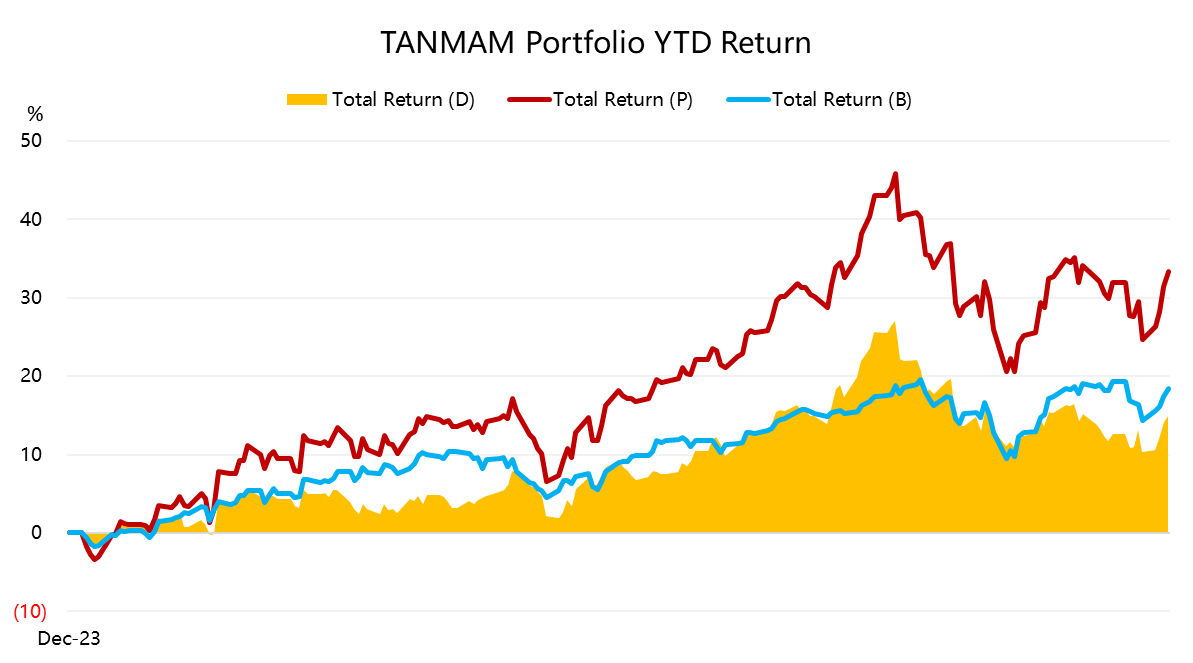

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 $标普500(.SPX)$ 的,总回报达到了2009.65%,同期 $标普500ETF(SPY)$ 回报221.99%,再次拉开距离。

本周大科技股表现强势,组合今年以来的回报为33.36%,超过SPY的18.38%。

过去一年组合的夏普比率回落至为1.8,与SPY的1.8持平,组合的信息比率为1.1.