养老金,抄底了!

2024/09/13 16:21来源:第三方供稿

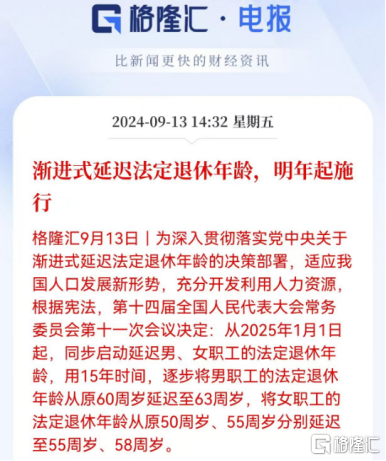

今天A股尾盘时段,国务院发布关于“渐进式延迟法定退休年龄及提高最低缴费年限”的相关重磅政策,成为全市场关注热点。

此消息也很快引发了A股养老概念股快速异动拉升,多只医疗健康、养老产业相关个股逆势大涨,吸引了大批资金的关注。

事实上,近期以来,尽管A股市场不断面临下行调整的压力,但以中央汇金、社保资金等国家队已经在不断逆势加仓,出现在了多只个股的十大流通股东名单上,成为了托底市场的一股重要力量。

01

在“国家队”中,养老金持仓规模相较于中央汇金、中国证金以及社保基金要小得多。但纵观过去多年来战绩,表现良好,长期跑赢大盘以及一大批投资机构。可见,养老金也是一批正规军,其持仓动向同样受到市场广泛关注。

据Chocie统计,截止今年二季度末,养老金出现在188家上市公司前十大流通股之列,合计持股数为19.91亿,持股市值为251.59亿元。与一季度相比,养老金新进47家,增持39家。其中,新进科创板企业10家,增持7家。

从持股市值看,养老金最近几年略有加仓,幅度不大,仅较2021年同期增加30亿元左右。

今年二季度,养老金加仓明泰铝业5.5亿元,伟星股份、新易盛超4亿元,春风动力超3亿元,远兴能源、国瓷材料、沃尔核材、深蓝电路超2亿元,国投智能、华峰铝业、莱斯信息、盾安环境、国泰现代、光迅科技、美亚光电、宝钛股份、皖能电力、玉龙股份、百润股份等18家企业超1亿元。

从持股行业看,养老金二季度集中在公用事业、电力设备、石油石化、有色、钢铁等传统行业,而在食品饮料、生物医药、新能源等成长板块鲜有仓位,也逃过了后者持续多年的残酷下杀。

总体看,养老金当前持股规模还较小,但未来潜在入市规模将会有数量级提升。

一方面,人口负增长以及老龄化带来的负债端压力。据OECD和世界银行预测,2035年中国65岁以上人口占比逾20%。另据中国老龄社会预测,2035年中国老年抚养比将超50%。

在此大背景下,养老金缺口会越来越大。据华东师范大学路锦非教授预测,城镇职工基本养老保险职退比将下降至2050年的1.11倍,在其他因素不变情况下,预计2027年城镇基本养老保险基金收不抵支,2034年累计基金结余预计耗尽。

另一方面,伴随着国债长端利率不断下降,养老金重仓的固收类资产难以获得持续、稳健的高额回报,未来必然会有需求通过配置权益类风险资产来提升回报率,弥补扩大的缺口。

政策上,中国证监会也正在制定资本市场投资端改革方案,为养老金等长期资金入市创造有利条件,包括配置衍生品金融资产、参与非公开发行、优化养老金考核制度等等。

多家媒体曾表示,未来一两年内,养老金可投资运营规模可达2万亿元以上,按照30%上限来计算,能够进入资本市场的规模将超6000亿元。

从更长期看,随着养老金改革加速,5年后养老金市场化规模有望接近10万亿元。其中,基本养老金3万亿元,全国社保基金3万亿元,企业年金2万亿元,职业年金1万亿元,个人税延养老金如果能在一两年内推出,未来也可能有5000亿到1万亿元。

即便入市比例远不及30%上限,那么入市资金至少也会有万亿规模级别。

02

今年二季度,养老金加仓TOP3公司市值总和为13.87亿元,占总持仓市值比例的5.5%,算是非常激进的加仓操作了。要知道,养老金来源于老百姓的缴费,要保证当期发放,所以对投资的流动性、安全性、收益稳健性要求更高。

具体看,对明泰铝业,养老金二季度增持比例为3.86%,杀进第三大股东之位。同时,全国社保基金一一三组合、全国社保基金四一八组合也分别位列第二大、第六大股东,持股比例为4.19%、1.41%。其中,前者是一次性加仓杀入的,后者反而小幅减仓0.22%。

明泰铝业主要从事铝板带箔生产与销售,产品主要有CTP/PS版基、电解电容器用铝箔、单零箔等,应用于航空航天、交通运输、汽车制造等多个行业。

2016—2023年,明泰铝业营收整体保持大幅增长,从74.8亿元增长至264.4亿元,归母净利润从2.69亿元增长至13.47亿元。其中,2023年营收、利润均出现负增长,后者且已经连续2年下滑了。

明泰铝业业务明显有周期,也与铝价密切相关。在业绩大幅增长的这几年,铝价持续上涨,而在2022-2023年铝价下跌期间,业绩表现也较为糟糕。

反映在股价上,明泰铝业走了一波超级过山车。2020年6月至2022年初,股价一度翻了400%,而后股价震荡下移,跌幅超过60%。

在我看来,养老金大幅加仓明泰铝业有两大逻辑。第一,估值层面上,股价大幅下跌后,PE不足10倍,位于多年低位水平,投资性价比更高了。第二,业绩层面上,应该是博弈未来铝价迎来中长周期上行,带动业绩周期性上行。事实上,今年上半年,铝价大幅上涨,明泰铝业业绩也有了大幅改善——营收大增21%,归母净利润大增33%。

再看伟星股份,2只养老金新进公司第八、第九大股东,持股比例分别为1.54%、1.51%。同期,全国社保基金115组合位列第六大股东,持股比例为2.21%。

伟星股份主营拉链、纽扣、金属制品、塑胶制品、衣架等产品,属于国内综合规模最大、品类最齐全的辅料企业。

2013—2023年,伟星股份营收年年增长(除2020年),从18.49亿元增长至39亿元,年复合增速为7.75%,归母净利润从2.29亿元增长至5.58亿元,年复合增速为10.32%。业务拆分看,海外营收占比越来越高,2024Q2为32.5%,较2020年大幅提升10.37个百分点。从这个维度看,伟星股份还是一家国际化企业,但并不太被市场关注。

再看盈利能力。截止2024Q2,销售毛利率为41.8%,已经连续2年上升,逼近2016年高峰的时候了。最新净利率为18.27%,较2023年末大幅提升4%,创下历史新高。

在如此传统的行业,伟星股份能取得如此稳健的增长以及尚佳的盈利能力,实属难得,算是不起眼领域的“小黑马”。这或许也是养老金即便在股价、估值高位也要大幅加仓的重要逻辑吧!

要知道,2020年4月至今,伟星股份股价累计上涨280%,远远跑赢大盘以及众多所谓白马股。

最后看一看新易盛,也是近年来少有的超级大牛股——2023年以来,股价大幅暴涨460%。在股价绝对高位,养老金二季度大幅加仓0.57%,位列第十大股东之列。

新易盛主营业务为光模块。在2022年光模块厂商排名中,位列全球第7,次于中际旭创、华为海思、光迅科技、海信宽带等国内龙头。

今年上半年,新易盛营收27.28亿元,同比增长109%,归母净利润为8.65亿元,同比增长200%。业务高速增长背后源于,AI大模型的训练和推理应用需要对AI数据中心的网络带宽提出更大需求,带动高速光模块需求快速增长。

此外,最新毛利率为43.76%,同比上升18.29%,净利率为33.48%,同比上升7.85%。这主要源于高速率光模块产品占比显著提升,同时公司在高速率光模块、硅光模块、相干光模块及800GLPO光模块也获得了较大技术突破。

总体看,新易盛属于新兴科技领域,养老金杀入算是比较罕见的,可见对其未来业绩成长性比较看好。

03

不管是中央汇金也好,养老金也罢,从来都不是“救世主”。就好比从去年10月底至今年7月,仅中央汇金通过ETF便增持了6000亿元,但不改市场下跌趋势。

主导市场方向的最大变量为宏观经济基本面。最近几个月,不管是PMI、CPI/PPI、金融信贷数据,还是最终披露的消费/投资/进出口都难言乐观,也是主导市场持续萎靡的核心原因。只要这一主要矛盾不扭转,“国家队”即便继续大幅增持,也只是托底市场而已。寄希望它来逆转当前熊市,并不现实。

但无论如何,大市已经连跌了3年多了,很多板块或个股已经跌无可跌,未来向上的弹性远大于向下,投资性比价越来越高。而此前大市大幅下跌过程中,一定存在一批被市场杀错的优秀公司。而这里面有一定可能性在今年已被“国家队”某只基金选中并进行了逆势布局,值得持续跟踪与研究。(全文完)