编者按

为给投资者和行业从业人员提供信息参考,深市基金联合行业机构推出白皮书系列,今日发布《ETF投资交易白皮书(2024年6月)》,敬请关注!

引言

新“国九条”明确提出要大力发展权益类公募基金,推动指数化投资发展。2024年以来,随着指数化投资理念不断深入,ETF市场影响力持续扩大,整体保持良好的发展态势,产品数量和规模共创新高。2024年上半年,ETF资金持续流入,ETF投资者群体保持稳步增长。机构投资者持续增持ETF,管理人积极分红、降费。ETF市场整体交投活跃,非货币ETF总成交金额创半年度历史新高。深交所推出ETF主流动性服务商机制半年以来,主流动性服务商数量已覆盖了深市近7成的ETF产品。

为进一步梳理2024年上半年境内ETF市场投资交易特征及深市流动性服务业务情况,特发布本白皮书。本白皮书由深圳证券交易所基金管理部联合天弘基金、招商基金、景顺长城基金、嘉实基金、国泰基金和华安基金共同编写。

★ 目录 ★

引 言

一、ETF市场投资者情况

(一)ETF市场分红降费提升投资者获得感

(二)深市ETF市场持有人数量持续增长

(三)机构投资者持有ETF规模比例过半

(四)个人投资者持续增持债券型ETF

(五)机构和个人分别偏好宽基ETF和行业主题ETF

二、ETF市场成交情况

(一)ETF总成交金额创新高

(二)ETF流动性维持高位

(三)不同类型ETF交投活跃度有所分化

(四)债券ETF成交额持续提升

(五)ETF价格与净值偏离度收窄

三、ETF资金流动情况

(一)宽基ETF仍为资金流入主力

(二)非货币ETF资金净流入再攀新高

四、深市ETF市场流动性服务业务情况

(一)ETF流动性服务商接近全覆盖

(二)ETF流动性服务业务高度集中

(三)主流动性服务商覆盖率超七成

PART

一

ETF投资交易白皮书(2024年6月)

ETF市场投资者情况

一

ETF市场分红降费

提升投资者获得感

基金半年报数据显示,上半年ETF分红频率和金额大幅增加,1-6月共分红30次,分红总金额53.84亿元,同比增长78%。3月,深交所推出市场首只月度分红产品(万家中证红利ETF),该产品运作模式受到市场认可,规模由2.6亿成长至36亿元。与此同时,基金行业积极降低ETF费率,全市场145家基金公司累计管理费收入583亿元,同比下降13.76%(管理规模由26.4万亿元上升至29.6万亿元)。分红降费等举措切实反映了“金融为民”的发展理念,提高了投资者获得感。

二

深市ETF市场持有人数量持续增长

随着指数化投资理念的不断普及,越来越多的投资者选择使用ETF这一低费率、高流动性、低门槛的投资工具参与场内投资。截至2024年6月底,深市ETF持有人数量已达334万(未穿透联接基金),是2020年底的2.29倍。随着交易股票的投资者逐步参与投资ETF,深市ETF市场规模保持稳步增长趋势,2020年以来年化增长率达37%。

三

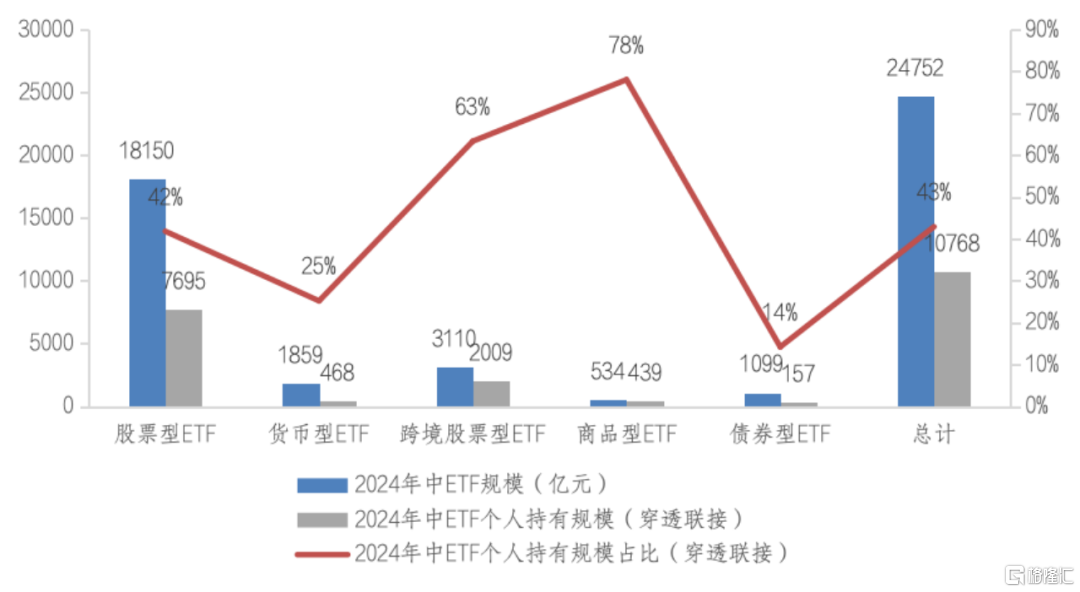

机构投资者持有ETF规模比例过半

根据已披露的ETF半年报数据穿透联接基金的持有结构进行计算,截至2024年6月底,随着机构投资者大量增持ETF,机构和个人投资者的持有ETF比例分别为57%、43%。从ETF持有规模绝对值来看,个人投资者持有规模合计为10768.10亿元,较2023年底增加162.84亿元,规模占比42.92%。其中,个人投资者持有非货币型ETF规模合计10299.66亿元,较2023年底增加166.20亿元,规模占比44.34%。从持有方式来看,相比投资ETF联接基金,个人投资者更倾向于直接持有ETF,个人投资者直接持有ETF规模合计7313.41亿元,占比67.92%。其中,个人投资者直接持有非货币型ETF规模合计为6844.97亿元,占比66.46%。

图表1 ETF个人投资者持有情况(穿透联接)

数据来源:wind,截至2024年6月底

四

个人投资者持续增持债券型ETF

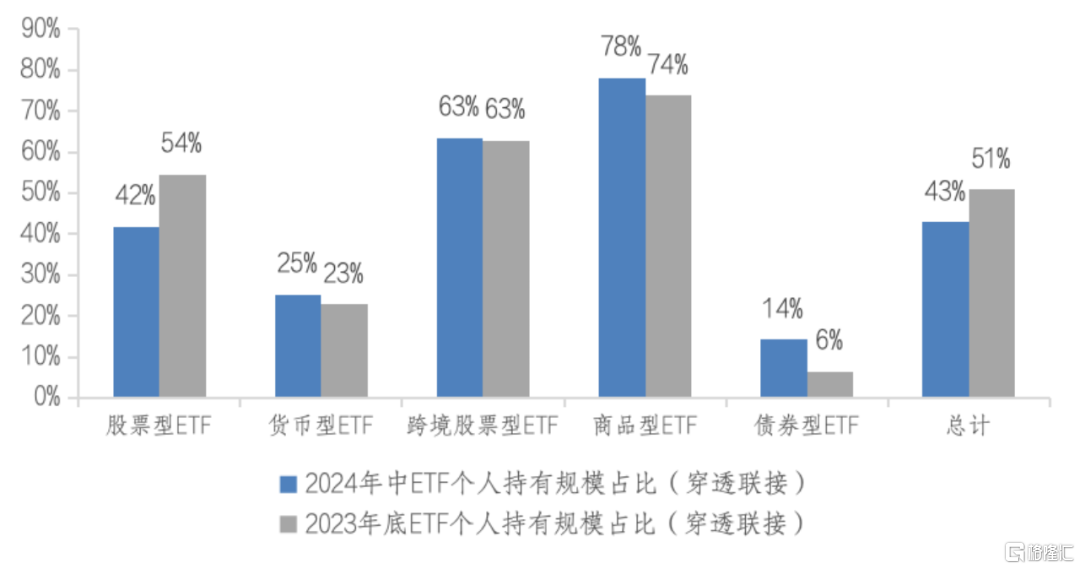

从产品类别看,商品型、跨境型、股票型、货币型和债券型ETF的个人投资者持有规模占比(穿透联接基金的持有结构)依次递减,分别为78.04%、63.34%、41.84%、25.20%和14.21%。从变化趋势来看,除了商品型ETF,债券型ETF的个人持有占比提升了7.84个百分点,提升幅度居各类投资者首位。

图表2 不同类型ETF的个人投资者持有情况(穿透联接)

数据来源:wind,截至2024年6月底

五

机构和个人分别偏好

宽基ETF和行业主题ETF

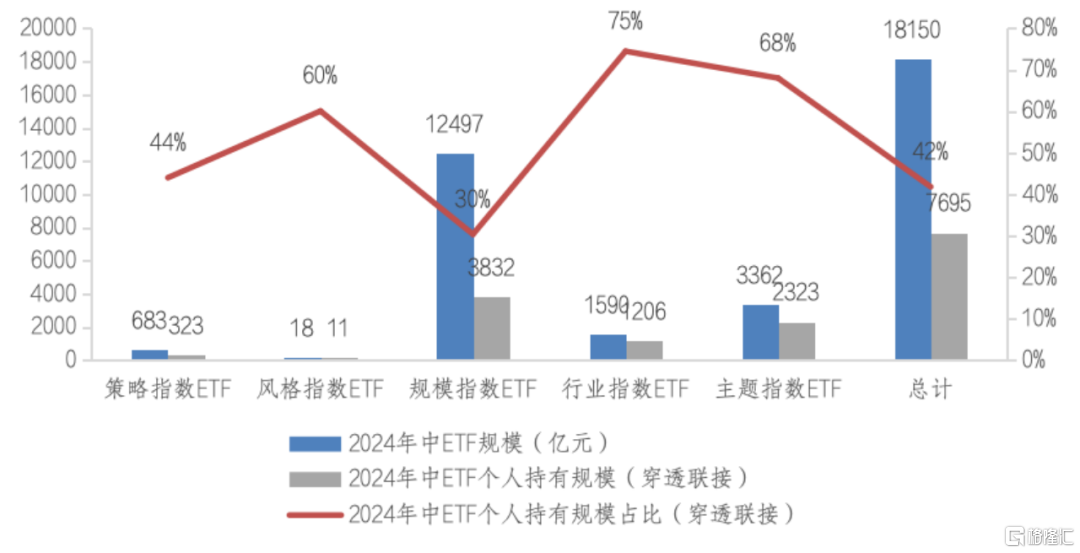

从境内股票型ETF来看,截至2024年6月底,机构投资者持有宽基ETF比例最高,持有规模合计8774.54亿元(穿透联接基金后),占比69.60%,主要包括沪深300ETF、上证50ETF、中证500ETF等宽基ETF;此外,以红利为代表的策略ETF也颇受机构投资者青睐,持有规模410.56亿元,占比55.97%。个人投资者持有行业主题ETF的比例最高,持有规模合计3529.22亿元,占比70.11%,主要包括证券公司、医疗医药、芯片半导体三大行业主题。

图表3 股票型ETF的个人投资者持有情况(穿透联接)

数据来源:wind,截至2024年6月底

图表4 2024年中股票型ETF个人投资者持有规模前20名(穿透联接)

数据来源:wind,截至2024年6月底

PART

二

ETF投资交易白皮书(2024年6月)

ETF市场成交情况

一

ETF总成交金额创新高

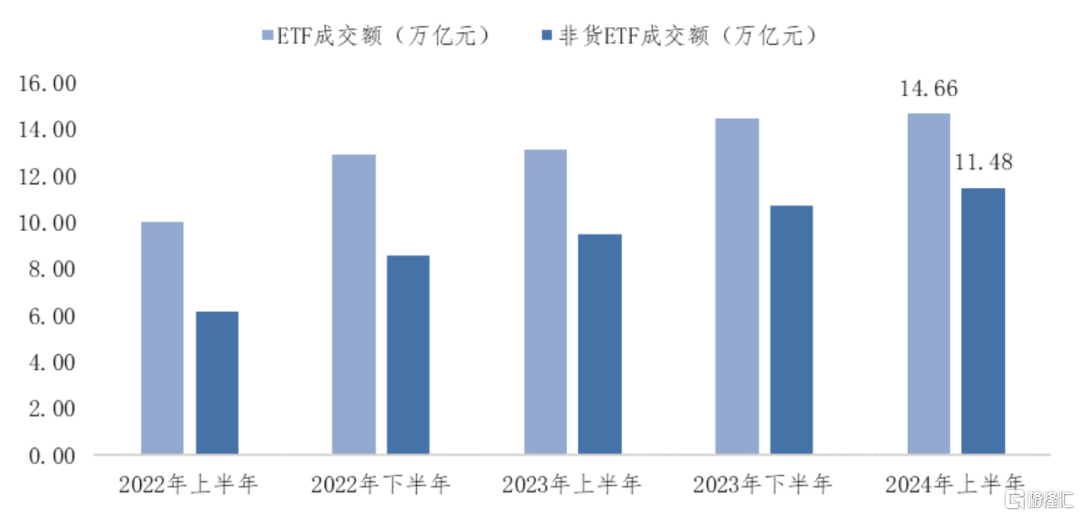

随着国内ETF产品不断扩容,投资者对ETF的接受及信任程度日益增强,交投活跃度持续提升。2024年上半年,国内ETF总成交额合计14.66万亿元,非货币ETF总成交额达11.48万亿元,均创历史半年度新高。

图表5 国内ETF半年度成交额变化

数据来源:wind,截至2024年6月底

二

ETF流动性维持高位

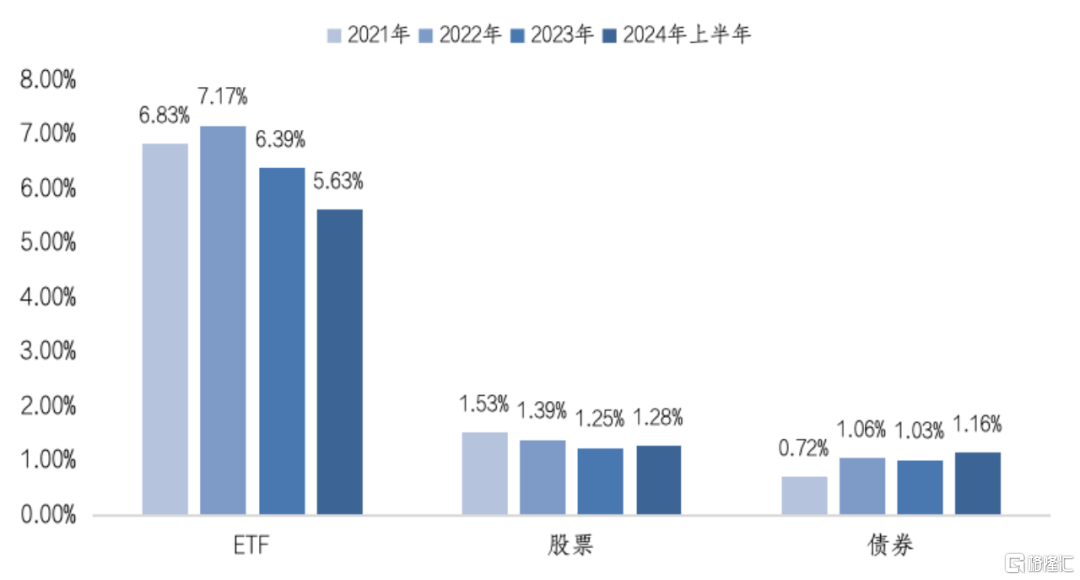

近年来,ETF因其交易性和工具性特征,受到市场资金青睐,推动国内ETF市场交投活跃度持续上升。2024年上半年,ETF日均换手率为5.63%,ETF整体流动性表现优于股票及债券市场。

图表6 国内ETF、股票和债券市场平均换手率

数据来源:wind,截至2024年6月底

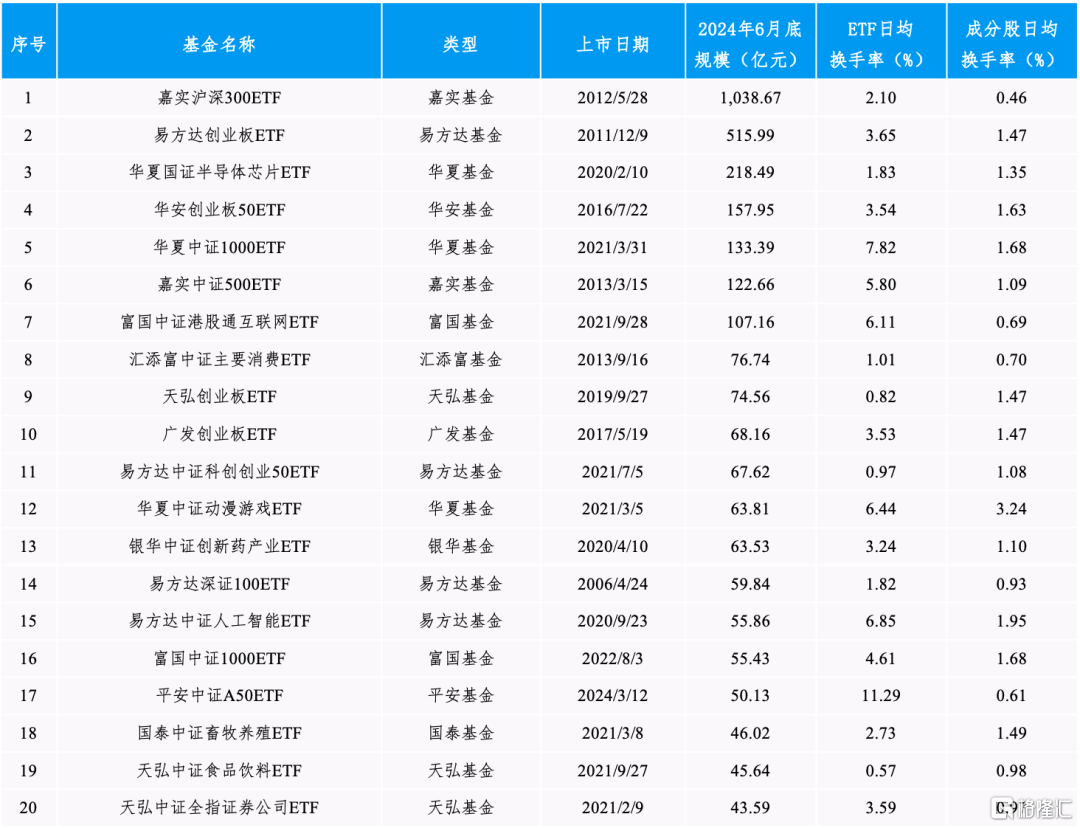

具体来看,多数ETF流动性高于其指数成份股流动性。截至2024年6月30日,深市规模前二十大股票ETF中,共有17只ETF日均换手率高于其指数成份股日均换手率,包括沪深300ETF、创业板ETF和芯片ETF等产品。

图表7 深市规模前20名股票ETF流动性情况

数据来源:wind,截至2024年6月底

三

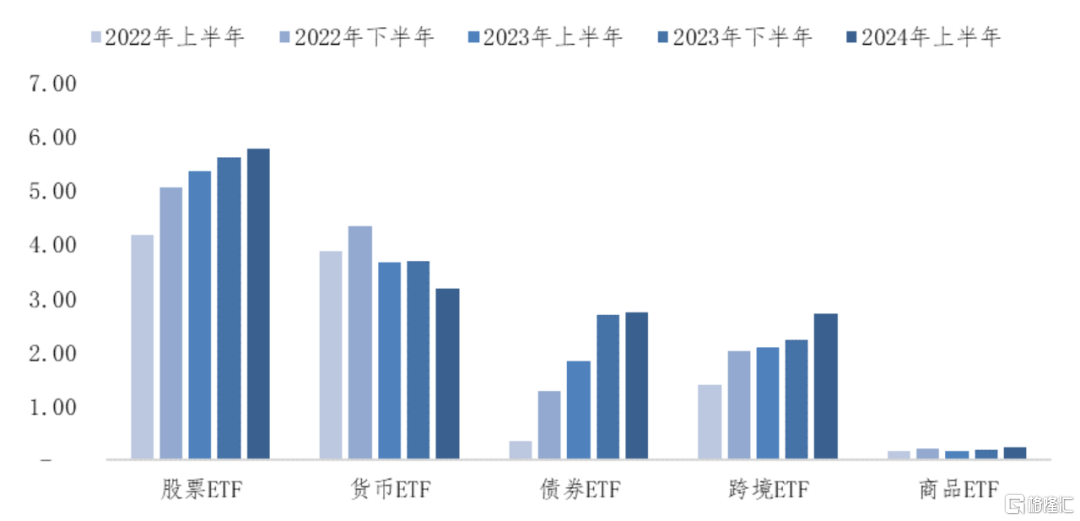

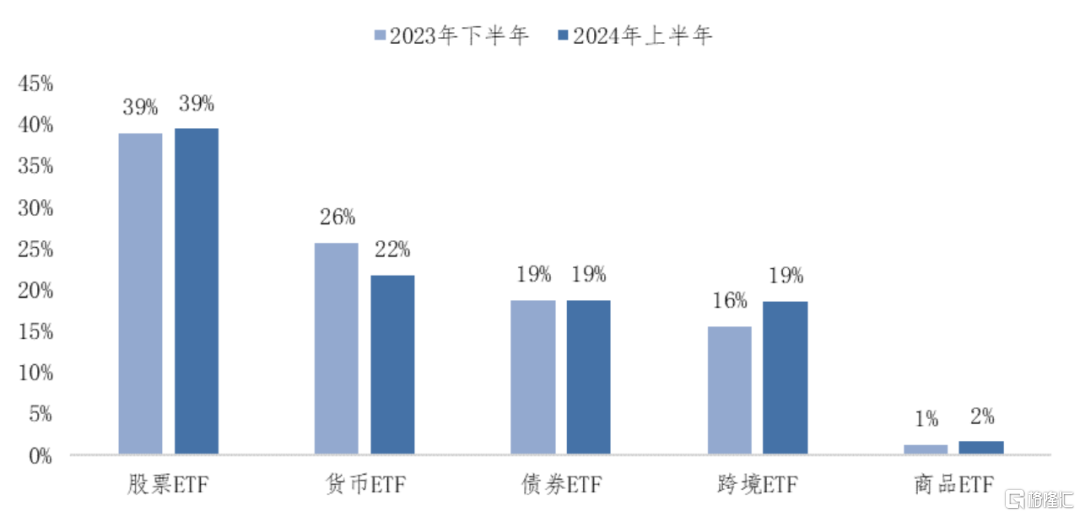

不同类型ETF交投活跃度有所分化

2024年上半年,各类型ETF交投活跃度有一定分化。相比2023年下半年,股票ETF、债券ETF、跨境ETF和商品ETF总成交额均有不同程度上涨,货币ETF总成交额有所下降。

具体来看,2024年上半年债券ETF成交额维持高位,达2.74万亿元。跨境ETF成交额达2.73万亿元,占ETF总成交额的19%,占比明显提升。股票ETF成交额为5.79万亿元,较2023年下半年增长0.16万亿元。同期商品ETF交投活跃度也进一步提升,成交额0.23万亿元。

图表8 国内各类型ETF半年度成交额变化(万亿元)

数据来源:wind,截至2024年6月底

图表9 国内各类型ETF半年度成交额占比变化

数据来源:wind,截至2024年6月底

四

债券ETF成交额持续提升

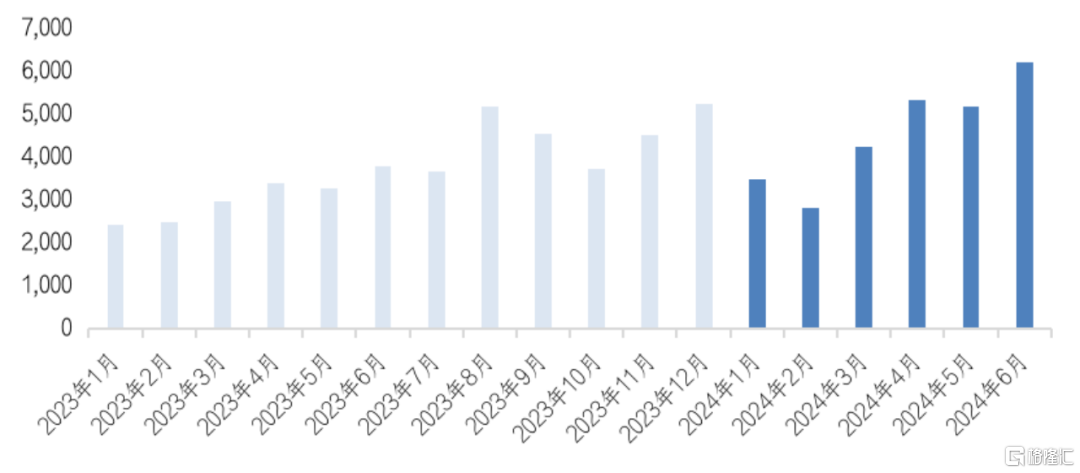

随着债券ETF产品扩容,产品规模实现了新的突破,债券ETF成交活跃度不断攀升,单月成交额突破历史新高,在今年6月份达到6238亿元。随着债券ETF市场的发展,未来债券ETF交投活跃度可能进一步提升。

图表10 债券ETF月度成交额变化(亿元)

数据来源:wind,截至2024年6月底

五

ETF价格与净值偏离度收窄

2024年上半年,全市场ETF平均折溢价绝对值为0.0042元,较2023年(0.0045元)收窄0.0003元,表明ETF市场价格相对于基金净值的偏离度进一步缩小。从产品类型来看,股票ETF价格与净值偏离度相对较低;债券ETF的价格偏离度大幅收窄,2024年上半年较2023年(0.1597元)大幅减少了0.0968元;商品ETF较2023年价格偏离减少0.0008元 。

图表11 不同类型ETF价格与净值偏离度情况

数据来源:wind,截至2024年6月底

PART

三

ETF投资交易白皮书(2024年6月)

ETF资金流动情况

一

宽基ETF仍为资金流入主力

今年上半年,境内股票型ETF表现出强大的资金吸引力,资金净流入4045.57亿元,其中宽基ETF作为资金流入的主力军,上半年净流入额高达4075.97亿元,贡献了ETF市场整体资金净流入的九成以上,此外,债券ETF和商品ETF也都保持着净流入小幅增加的趋势,上半年净流入均在200亿元左右。跨境股票型ETF在今年上半年的资金净流入相较于去年有一定程度的放缓,目前已不足160亿元。而在全市场利率下行的环境下,货基收益率随之下行,货币ETF除少量机构偏好品种以外,整体对增量资金的吸引力都有所下降,今年上半年维持资金净流出的趋势。

境内股票型ETF中,以沪深300为代表的大盘指数和以中证500、中证1000为代表的中小盘指数最受资金青睐。此外,当前市场环境下,红利资产的吸引力得以提高,资金也在持续流入红利策略方向的ETF。

债券ETF方面,上半年经济基本面和资金面均利好债市,叠加银行理财配置需求,推动资金流入。

商品ETF的资金流向中,黄金ETF贡献了90%以上的净流入,主要系美联储降息预期、央行购金等国内外多重因素支撑黄金价格持续走高,推动市场对黄金的投资配置需求保持强劲。

货币ETF是2024年上半年资金净流出最多的品类,由于二季度货币收益率已不占优势,部分资金由货币型ETF流向股票型ETF。

图表12 不同类别ETF资金净流入额情况(亿元)

数据来源:Wind,截至2024年6月底,货币ETF仅统计上市流通份额

二

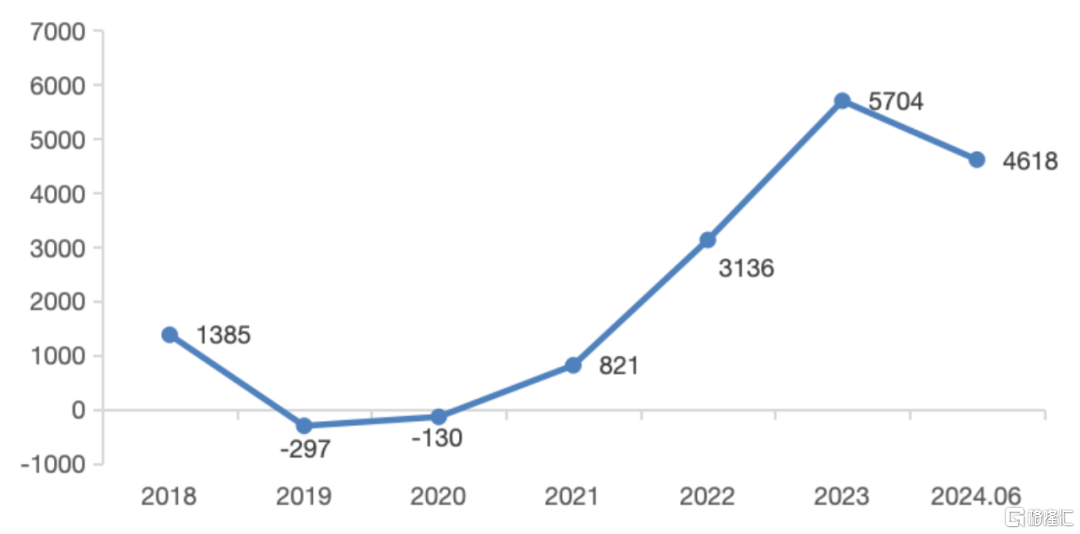

非货币ETF资金净流入再攀新高

2024年上半年,ETF的工具属性优势得以凸显,叠加资本市场新“国九条”等政策的大力支持,ETF受到机构投资者与个人投资者的广泛认可,成为当前各类增量资金入市的重要载体。从今年上半年的资金流向情况来看,ETF市场整体资金净流入高达4400.78亿元,相较于2023年上半年同比增长189.70%;非货币ETF整体资金净流入4617.55亿元,约占2023年全年资金净流入额的80.95%,相较于2023年上半年同比增长165.85%。

图表13 2018-2024.06非货币ETF市场整体资金净流入额(亿元)

数据来源:Wind,截至2024年6月底

PART

四

ETF投资交易白皮书(2024年6月)

深市ETF市场流动性服务业务情况

一

ETF流动性服务商接近全覆盖

2024年,深市ETF产品流动性服务商保持了较高的覆盖率。截至2024年6月底,深市流动性服务商覆盖的ETF数量达393只,覆盖率为99%,较2023年初的覆盖率提升2%。

图表14 2019-2024年中深市每月流动性服务商对ETF覆盖率

数据来源:Wind,截至2024年6月底

二

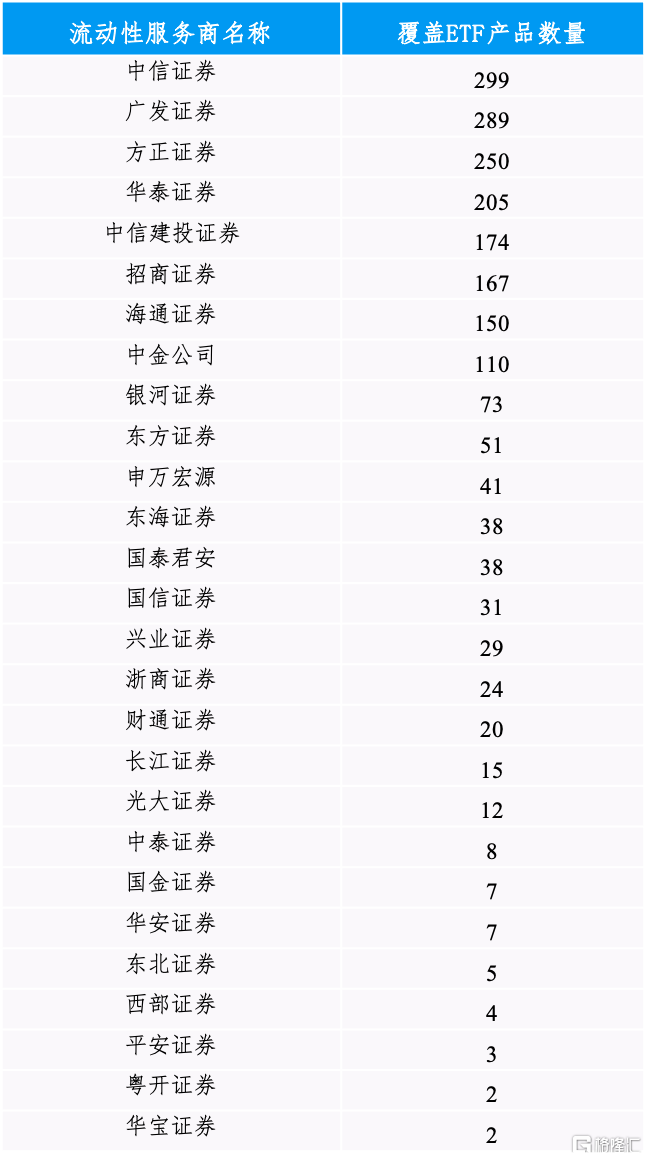

ETF流动性服务业务高度集中

目前,提供流动性服务业务的ETF绝大多数由前十大流动性服务商覆盖。截至2024年6月底,共有8家流动性服务商覆盖的深市ETF产品超过100只,分别为中信证券、广发证券、方正证券、华泰证券、中信建投证券、招商证券、海通证券和中金公司。其中,前五位流动性服务商产品覆盖度已达98.98%,前十大流动性服务商产品覆盖度100%。

图表15 深市流动性服务商服务ETF数量

数据来源:Wind,截至2024年6月底

三

主流动性服务商覆盖率超七成

ETF主流动性服务商制度是一项旨在提升ETF市场流动性和交易效率的重要机制。通过指定符合条件的证券公司或其他机构作为主流动性服务商,市场可以获得更高质量的买卖报价服务,确保ETF市场的活跃度和价格的稳定性。2023年12月,深交所推出主流动性服务商机制,截至2023年底,深交所共有招商证券、广发证券两家主流动性服务商,覆盖4只ETF。截至2024年6月,深交所主流动性服务商数量已经达到18家,覆盖产品达到273只,占深市ETF数量的69%。未来将通过不断完善相关规则和激励机制,鼓励更多的机构参与到ETF主流动性服务商的行列中。

免责声明:本文不构成任何投资建议。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策,本所不对因使用本文信息引发损失承担任何责任。