美国高通胀回落驱动美联储准备迈入降息周期,但劳动力现状和经济衰退前景使得降幅模棱两可。在美联储9月会议声明公布进入倒数之际,不妨看看降息25基点和50个基点的利弊区别。

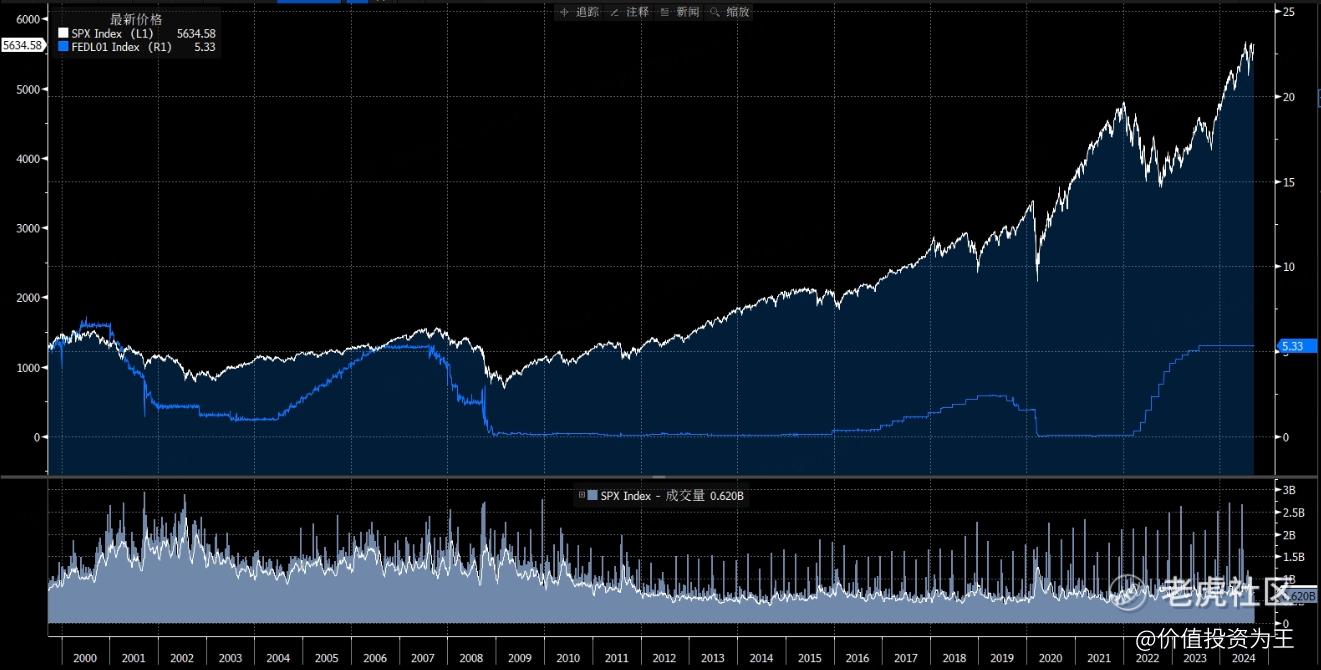

美联储于当地时间9月17日至18日召开货币政策会议,预计于北京时间19日凌晨公布利率决议和季度经济预测。在美联储于2022年3月至2023年7月连续11次升息、累计升息525个基点后,市场普遍预计这次会议将宣布2019年以来的首次降息。

截至撰稿(18日),据芝商所的美联储观察工具,交易员押注9月首次降息25个基点的概率为37%,降息50个基点的概率为63%。

从历史上看,在于金融危机和衰退相关的多次货币政策宽松周期中,美联储首先将基准利率削减50个基点,有分析称,这次的经济环境可能更像1995年的宽松周期,当时美联储首降了25个基点。

MarketWatch专栏作家认为,如果本次降息50个基点,经济衰退的可能性会降低,但会引发消费者物价或资产通胀的可能性上升。

文章分析了美联储降息50基点、而非25个基点的优点:

1、在需要的地方提供刺激。更大幅度的降息将更快帮助振兴因货币紧缩政策而陷入最萧条的经济部门,住宅和商业房地产将得到提振。商业房地产更容易获得再融资,从而降低发生金融危机的风险。

2、恢复消费者和企业信心。目前消费者乐观指数相对低迷,小型企业乐观指数在7月强劲上涨后8月回落,可能需要较低利率的刺激。

3、有利于就业市场。低利率环境改善企业对需求和不确定性前景的担忧,就业岗位有望增加。

另外,美联储更大幅度的降息有利于股市,但同时也会加剧市场泡沫。

降息50个基点的缺点也显而易见:

1、通胀反弹。美国CPI自第二季以来的回落趋势良好,但8月CPI报告中核心CPI月率高于预期和前值,为四个月以来最大涨幅。这当时引发了通胀仍具粘性的担忧,可能现在宣布美联储抗通胀的任务完成还为时过早。

2、熟练劳动力短缺难以应对新增需求。当前失业人数持续增加很大部分的原因是青少年教育程度低于高中。如果美联储过快降低利率,结果可能会是商品服务需求增加、以及职缺人数增加,最终又会引发薪资价格螺旋式上升。

8月NFIB对小企业主的调查显示,56%的人表示他们难以找到适合岗位要求的合格工人,较7月的49%上升,为去年9月以来最高。

3、资产价格会崩盘。大幅降息可能会加速资产价格飙升,并引发堪比20世纪90年代末的网路市场泡沫。