科隆新材冲刺北交所,专注于煤炭液压软管,应收账款余额较大!

2024/09/19 10:36来源:第三方供稿

格隆汇获悉,北京证券交易所上市委员会定于2024年9月23日召开2024年第16次审议会议,审议陕西科隆新材料科技股份有限公司(简称“科隆新材”)的首发事项;保荐机构为国新证券股份有限公司。

科隆新材的主营业务为液压组合密封件和液压软管等橡塑新材料产品的研产销以及煤矿辅助运输设备的整车设计、生产、销售和维修。

公司前身科隆有限成立于2009年1月13日,公司曾于2015年在全国股转系统第一次挂牌,并于2017年12月14日终止挂牌;2022年9月21日,公司再次在全国股转系统挂牌并公开转让,并于2023年5月19日调整进入创新层。

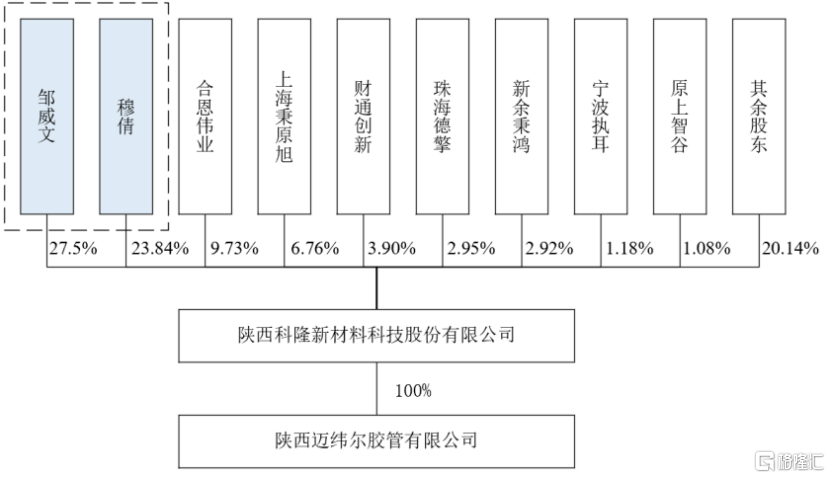

截至招股说明书签署日,邹威文、穆倩夫妇二人合计持有公司51.34%的股份,为公司控股股东、实际控制人,最近两年内未发生变动。

邹威文出生于1968年4月,本科学历。曾在西北橡胶塑料研究设计院有限公司、科隆研究所工作多年。2009年创办科隆有限,目前任公司董事长。

穆倩于1972年9月出生,高中学历。曾任科隆研究所会计,后历任科隆有限监事、董事;2015年6月至今,任公司董事。

公司股权结构图,来源:招股书

毛利率存在波动

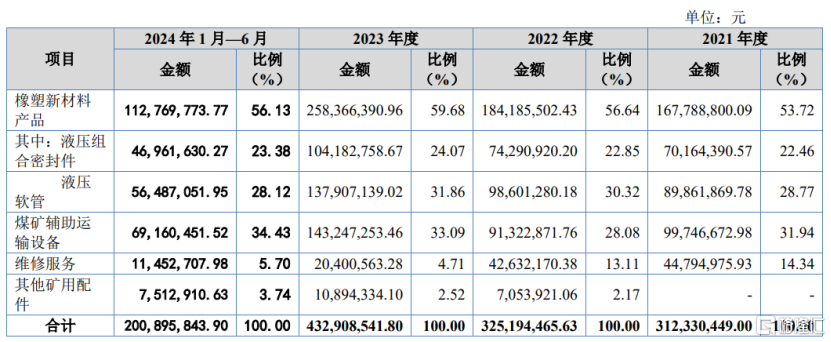

公司主要产品为液压组合密封件、液压软管等橡塑新材料产品以及煤矿辅助运输设备。

橡塑新材料产品是公司核心竞争优势产品,占主营业务收入比重超过50%;其中液压组合密封件和液压软管是主要产品。

煤矿辅助运输设备占主营业务收入30%左右,已成为主营业务收入重要组成部分。

维修服务主要为橡塑新材料和煤矿辅助运输设备的延伸业务,有利于维护客户关系和了解客户需求,2023年和2024年1-6月维修业务收入占比减少,主要是由于当期未能取得液压支架维修项目。

其他矿用配件主要为代理销售德国蒂芬巴赫用于液压支架的电液控制系统及相关液压阀产品销售收入。

同时,公司凭借橡塑新材料核心技术能力,积极开拓橡塑新材料行业应用新场景,为军工等行业客户差异化需求进行自主研发,目前已取得一定技术成果,部分产品已实现批量生产。

公司业务结构,来源招股书

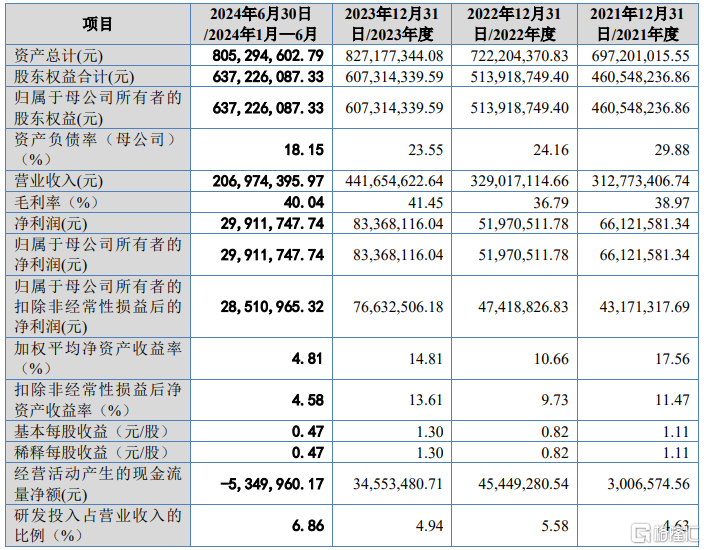

财务数据方面,2021年、2022年、2023年及2024年1-6月(简称“报告期”),公司营业收入分别为3.13亿元、3.29亿元、4.42亿元和2.07亿元,整体呈增长趋势;同期分别实现净利润6612万元、5197万元、8337万元、2991万元。

据招股书,科隆新材2024年预计实现营业收入4.75亿元至4.99亿元,较2023年预计增长幅度为7.55%至12.98%;预计实现扣除非经常性损益后的归属于母公司所有者的净利润为7880万元至8410万元,较2023年预计增长幅度为2.83%至9.74%。

报告期主要财务指标,来源:招股书

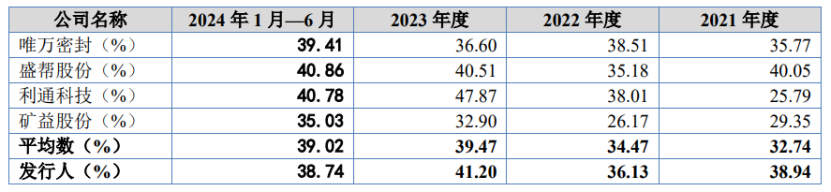

报告期内,公司主营业务毛利率分别为38.94%、36.13%、41.20%和38.74%;与同行业上市公司相比,公司毛利率不存在明显差异。

2022年毛利率有所下降主要是由于业务结构变化和产品毛利率下降的影响;2023年毛利率止跌回升,主要是由于规模效应的提升、主要原材料价格的下降以及更长使用寿命、更高性能产品的开发应用等因素影响。

公司毛利率与同行对比,来源:招股书

公司下游主要是煤炭行业,应收账款回收周期较长

报告期内,公司对前五大客户(合并口径)的销售收入占比均超过了50%,客户集中度相对较高。

公司下游行业主要是煤炭行业,在经历煤炭行业供给侧结构性改革后,呈现出煤炭资源集中的趋势,以晋陕蒙地区为核心的大型煤炭企业贡献了全国主要的煤炭产量。受煤炭行业头部集中效应的影响,公司客户结构呈现出主要客户集中度较高的情况,与同行业矿益股份等情况相似,符合行业特性。

报告期各期末,公司应收账款账面价值分别为2亿元、2.05亿元、2.43亿元和2.7亿元,应收账款余额较大;最近三年末,公司应收账款余额占当年营业收入的比例均超过了60%。在销售方面,主要是由于公司以陕煤集团、郑煤机、北煤机、平煤机、中国神华、山东能源等大型国有企业客户为主,付款周期相对较长,同时部分客户又以票据形式支付货款。

较长账期对企业回笼资金造成一定压力。报告期内,公司经营活动产生的现金流量净额分别为300.66万元、4544.93万元和3455.35万元和-535.00万元,与当期净利润存在一定差异。

公司生产的液压软管主要应用于液压传动系统,属于非公路用液压软管,目前暂无细分的行业公开统计数据,因此在分析液压软管相关行业市场规模、供需情况、市场排名等行业情况时,会综合引用胶管、橡胶胶管、液压软管等不同口径的行业数据。

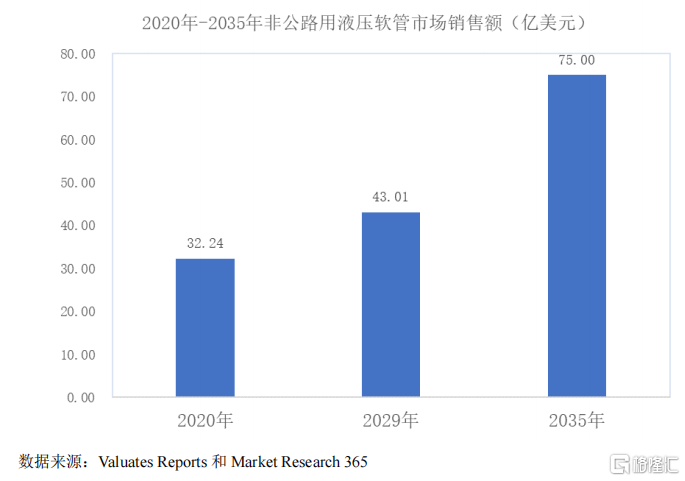

根据Valuates Reports和Market Research 365预测,全球非公路用液压软管市场预计将从2022年的32.24亿美元增长到2029年的43.01亿美元,2035年将达到75亿美元。

非公路用液压软管市场销售额(亿美元),来源:第一轮问询函

2022年度,国内煤机行业液压支架增量和维修液压软管市场规模约为16.96亿元至20.88亿元,公司整体市场占有率约为2.99%至3.68%之间,主要产品钢丝缠绕胶管市场占有率约为4.13%。

2023年度,国内煤机行业液压软管增量和维修市场规模约为21.18亿元至7.06亿元,公司整体市场占有率约在4.69%至6.00%之间,钢丝缠绕胶管市场占有率约为4.14%,市场占有率进一步提升。在国内液压胶管市场集中度较低的背景下,公司为液压胶管行业钢丝缠绕胶管前列企业之一。

同行业可比公司营收比较情况,来源:招股书

尾声

总体来看,科隆新材的液压组合密封件和液压软管等橡塑新材料产品主要应用于煤炭行业,受煤炭行业景气度影响较大,报告期内营收相对平稳,但是毛利率受产品结构影响有所波动;同时,公司下游主要是大型煤炭国有企业,应收账款账期较长。

不过公司也在积极开拓橡塑新材料行业应用新场景,例如军工行业,从此次发行募集资金的用途就能看出公司的战略方向。

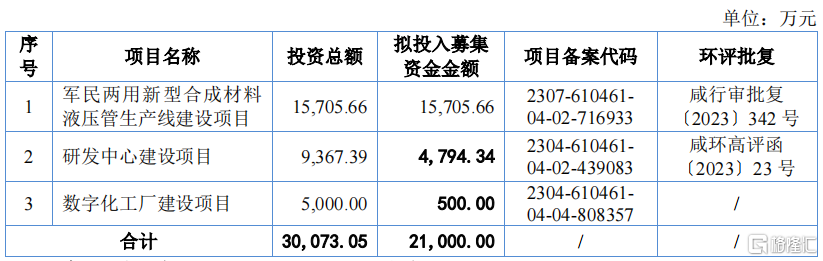

科隆新材此次公开发行募集资金计划用于军民两用新型合成材料液压管生产线建设项目、研发中心建设项目以及数字化工厂建设项目。

募集资金用途,来源:招股书