有外国分析师认为,星巴克疲软的可比销售额,让其近阶段非常难受。虽然有新任CEO的空降,但是在这个阶段,星巴克并不值得溢价买入。

作者:Gary Alexander

随着标普500指数持续飙升至历史新高,投资者现在需要回答的核心问题是:我们如何配置我们的投资组合以缓冲潜在的下跌?尽管较低的利率确实减少了与股票的竞争,但市场正以危险的溢价进行交易。

即使是许多真正陷入困境的大型公司也在以高估值进行交易,包括尤其是星巴克。这家全球咖啡巨头最近成为了新闻的焦点,特别是前Chipotle首席执行官Brian Niccol被空降到星巴克,以期扭转局面。

星巴克最近的处境不是很好。在美国市场内,其竞争对手Dutch Bros凭借更快的免下车模式和更简单的菜单选择,不断在从星巴克手中夺取份额。在其他地方,无论是在美国还是国际上,星巴克都面临着来自“第三波”咖啡烘焙商的巨大竞争。

作为一个狂热的咖啡饮用者和习惯性的星巴克顾客,很容易看出咖啡行业正在经历自己的craft beer moment:顾客们正在抛弃大品牌,转而更多地选择当地的、手工烘焙的咖啡。在杂货店的货架上,尽管星巴克预先磨好的派克市场混合咖啡每12盎司袋装的零售价通常是7-8美元,而特色烘焙咖啡则是14-15美元,但后者似乎占据了越来越多的货架空间。

尽管特色咖啡趋势始于美国,但从星巴克极其疲软的国际业绩中也可以看出,这一趋势可能也在海外上演。或许,现在是时候卖出星巴克并投资其他地方了。

下降趋势,无处不在

让我们先来看看星巴克最痛苦的是什么:疲软的可比销售额,这是一种衡量收入增长的指标,剔除了新开和关闭门店的影响。

如上图所示,该公司预计全球可比销售额将出现较低的个位数下滑,尤其是在中国市场表现疲弱。该公司应对销售疲软的主要策略自然是开设更多门店,该公司计划在2024财年(将于2024年9月结束)结束时,在中国的门店数量增长12%。

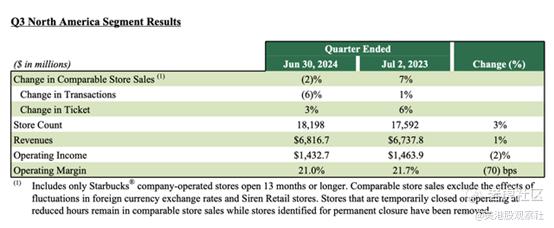

在北美,如下图所示,最近(6月)季度的可比销售额下降了2%。然而,当我们剥离价格上涨和销售组合的影响(对年度收入增长贡献了3个百分点),交易数量甚至更弱,同比下降了6%。

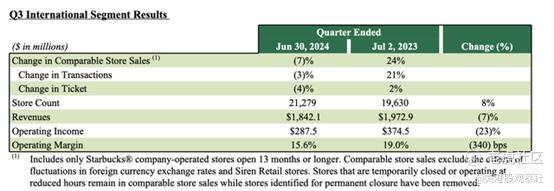

海外的结果甚至更弱,可比销售额同比下降了7%。在这里,由于美元走强,糟糕的外汇兑换影响进一步削减了公司的收入。

但令人震惊的是,海外营业利润率同比下降了340个基点至15.6%,比北美的营业利润率下降还要糟糕。

最近一个季度,全公司的营业收入同比下降4.2%,至15.2亿美元(同比下降50个基点),在公司剥离了Seattle's Best Coffee部门后,公司向批发商销售咖啡豆(磨好的和整豆)的“渠道发展”部门的利润率上升,部分抵消了门店业绩的下降。

这是一个黯淡的故事,突显了星巴克在美国和国外的弱势竞争地位。在美国,星巴克面临着来自第三波本地品牌的激烈竞争,而在海外,星巴克面临着同样的竞争,而且还被视为昂贵的品牌,这在全球消费者紧缩钱包、更加谨慎预算的情况下,肯定无济于事。

以下是即将离任的首席执行官Laxman Narasimhan在最近的三季度财报电话会议上提供的有助于理解的背景信息,详细说明了公司在国际市场上的挣扎:

“放眼美国之外,我们继续看到我们的国际业务的某些部分存在疲软,而其他部分则表现出强劲。在中东、东南亚、欧洲部分地区,由于对我们品牌的广泛误解,逆风仍在持续。在一些欧洲市场,消费者感到压力。与此同时,我们看到像日本和拉丁美洲部分地区这样的市场表现出显著的强劲。

中国是我们最显著的国际挑战之一,也是我想更详细讨论的领域。中国的竞争市场动态反映在我们最近的结果中。我们继续面临更加谨慎的消费者支出和加剧的竞争。在过去的一年里,前所未有的门店扩张和大规模细分市场的价格战以牺牲可比销售额和盈利能力为代价,也对运营环境造成了重大干扰。尽管如此,我们在重要领域取得了进展。

通过三季度,像平均每日交易量、每周销售额和营业利润率这样的指标逐季度环比改善。星巴克奖励会员增加了160万,达到创纪录的2200万活跃会员,客户联系得分达到新高,而合作伙伴流失率达到新低。在过去的25年里,我们在中国建立了一个了不起的业务,一个由中国优秀团队建立的为中国服务的业务。我们通过我们的星巴克和星巴克Reserve品牌在中国市场上开创了高端咖啡行业的增长,品牌资产仍然独特。我们拥有无与伦比的咖啡和工艺深度的忠诚和专业合作伙伴。”

简而言之:随着“误解”困扰着星巴克品牌,这家公司的问题不太可能是短期就能解决的。

新任首席执行官的价值是什么?

尽管星巴克面临深刻而复杂的问题,但股市却将新任首席执行官Brian Niccol的到来视为神奇的银弹。自8月14日他被聘用的消息传出以来,星巴克的股价已经上涨了超过25%(相比之下,标普500指数在最近的利率驱动的反弹中仅上涨了约5%),增加了大约220亿美元的市值。我们必须问自己:新的领导人真的值那么多吗?

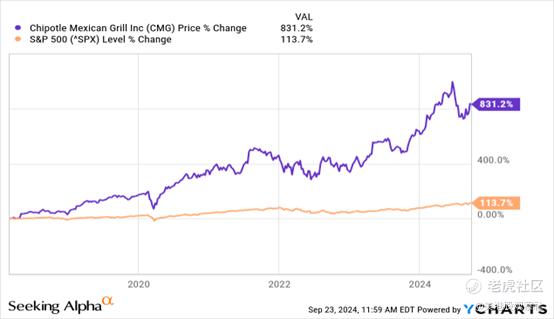

当然,Niccol在Chipotle的业绩记录是无可争议的。自2018年3月他被聘为这家墨西哥玉米卷巨头的老板以来,Chipotle的股价已经实现了800%以上的累计收益(相比之下,同期标普500指数仅翻了一番)。

但当然,他在2018年接手的Chipotle与今天的星巴克完全不同。Chipotle主要是一个美国品牌,而星巴克的问题是国际性的。Chipotle在2018财年的收入仅为12亿美元(目前对当前财年的共识是113亿美元);与此同时,星巴克是一个更大、更复杂的巨头,季度收入超过90亿美元。它不再是一个增长故事;它不是像2018年的Chipotle那样颠覆一个行业(更有可能的是,星巴克是被颠覆的现有企业)。

还有新任首席执行官薪酬方案的问题。他的签约奖金为1000万美元现金加上7500万美元限制性股票,远高于现任首席执行官的160万美元签约奖金加上925万美元的初始授予。Niccol的年薪为160万美元(Narasimhan为130万美元),股票为2300万美元,比Narasimhan的薪酬高出1000万美元(据《西雅图时报》报道)。值得注意的是,随着11亿股在外流通,这大约1000万美元的年度增量首席执行官费用相当于每股收益不到0.01美元。更不用说Niccol设法获得的不寻常和奢侈的通勤安排了(已经被广泛报道),Niccol计划从他在南加州的家中乘坐私人飞机前往星巴克在西雅图的总部。

最后一点需要说明的是:由于星巴克门店的营业利润率落后,机器人和自动化是缺失的一个关键部分。除了今年推出了一款“Autocado”(自动削牛油果皮,但不捣碎)制作牛油果酱的机器外,Chipotle在机器人技术和自动点餐方面也并不出名,尽管麦当劳和Shake Shack等竞争对手在许多地方几乎全面推出了触摸屏点餐。甚至像Sweetgreen这样规模较小的初创公司也推出了全自动厨房,能够在没有人工干预的情况下提供一顿饭。

鉴于许多客户选择为他们的手工艺品饮料定制选项,星巴克可能比Chipotle更复杂,难以完全自动化。考虑到这一点,自动化的进步可能不会成为新任首席执行官的优先事项。

估值和总结

总体而言,虽然不可能低估Brian Niccol在Chipotle的出色业绩记录,但他所继承的星巴克面临着更大的全球性问题——而且股价已经显著上涨,以庆祝他的到来。

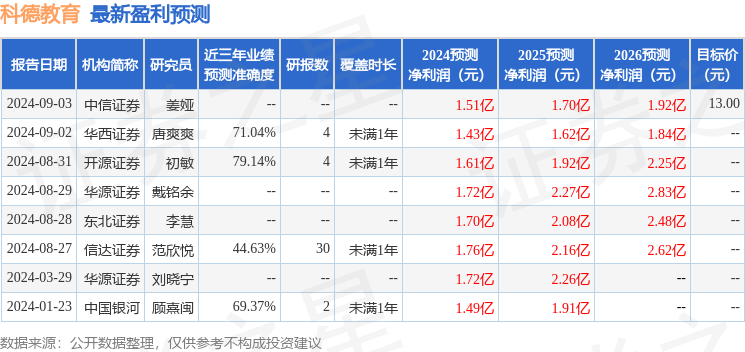

对于25财年(星巴克在2025年9月结束的财年),华尔街乐观地预计星巴克将实现7%的年度收入增长,达到390亿美元,并在经调整后的每股收益中实现3.96美元(同比增长11%)。这已经将星巴克的25财年市盈率定为24.0倍——尽管这家公司面临众多挑战,但仍然高于标普500指数,更不用说当前的每股收益正在以中个位数收缩。

如果星巴克的新任首席执行官确实在这家大型咖啡连锁店实现了扭转局面,这将需要时间来实现。

$星巴克(SBUX)$