Vistra会是市场新宠嘛?

2024/09/25 18:06来源:第三方供稿

三天大涨20 %!今年的牛股Vistra又涨了。原因是因为华尔街日报发表了一篇文章,导致包括Vistra在内的核能股票飙升。而有外国分析师认为,Vistra将受益于长期的能源需求。

作者:Leo Nelissen

介绍

核能又回来了!

虽然花了点时间,但主要经济体开始意识到,为了满足我们迅速增长的能源需求,我们需要最密集的能源来源。

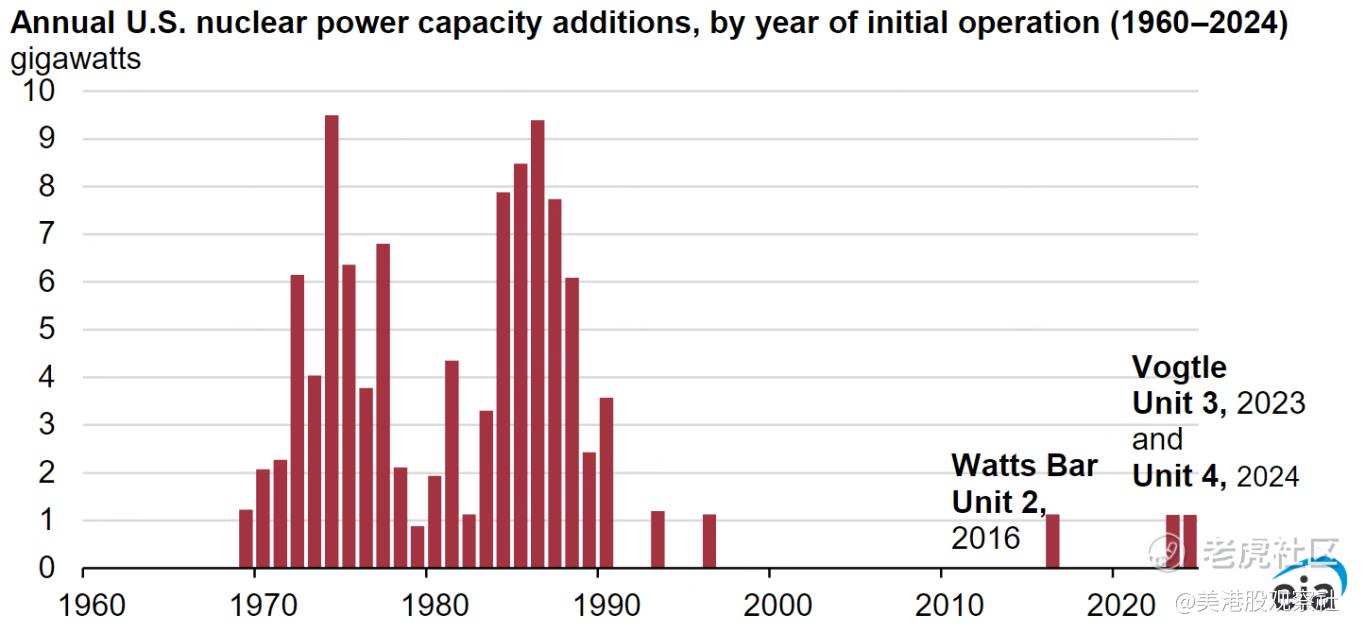

正如下图所示,核能在20世纪70年代和80年代蓬勃发展。从那时起,美国只增加了五个容量——其中两个来自南方电力的Vogtle电厂。

虽然没有积极扩大核电规模是一个错误,但这并不像德国决定在2011年后关闭所有核电站那样严重。

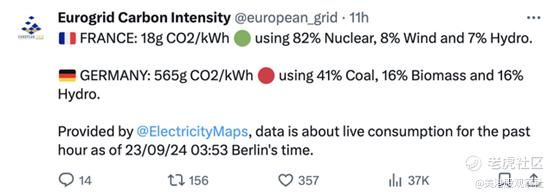

9月23日,该国每千瓦时排放565克二氧化碳,大部分来自煤炭和生物质。与此同时,由于其82%的核能混合,法国的碳足迹降低了97%。

顺便说一句,德国的一个联合政府伙伴是绿党,它现在的能源组合是其记录中最糟糕的之一。

提出这个问题的原因不是为了讨论德国的碳足迹,而是意识到我们不能通过缓慢增加可再生能源来应对电力需求的急剧增长。

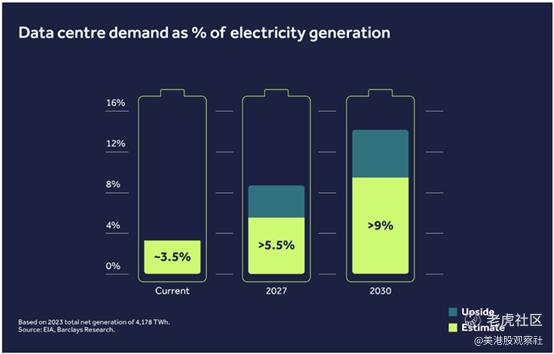

巴克莱预计,到2030年,数据中心将占总电力需求的9%以上。目前,这一数字约为3.5%。

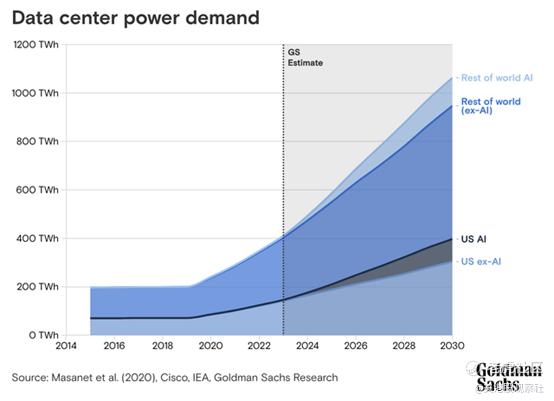

高盛预计,到2030年,全球数据中心的总电力需求可能从疫情前的200太瓦时增加到1000太瓦时以上,增幅可能超过5倍,主要是由人工智能推动的。

这些都是令人震惊的数字,因为它们需要大量的资源来发电。在大多数新兴市场,主要的能源来源是煤炭。在西方国家,预计天然气将满足未来的大量需求,而美国和加拿大等国的天然气储量非常丰富。

然而,为了避免商品价格不受控制的飙升,我们需要更多的供应。这就是核能的用武之地。

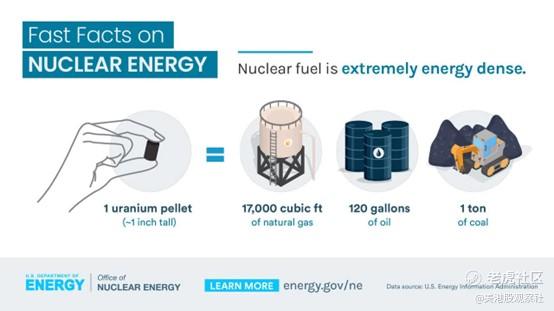

一个铀球包含的能量相当于1.7万立方英尺的天然气、120加仑的石油和一吨煤炭。

尽管核能的前期成本要高得多,而且存在不同的安全问题,但它是世界上密度最大的能源。

还需要指出的是,大多数“超大规模企业”,比如美国最大的科技股,都不希望自己的数据中心由煤炭供电。他们想要清洁能源,以防止他们的碳足迹激增。

因此,基于我们到目前为止讨论的一切,下面这样的标题开始出现可能并不令人惊讶。

9月20日,华尔街日报发表了一篇文章,导致核能股票飙升,包括Vistra。

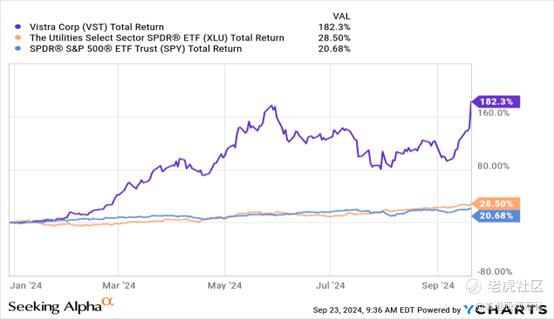

从那时起,股价回报了22%,由这篇文章推动。这将年初至今的表现推高到超过180%,远远超过标普500指数和公用事业部门的回报。

在这篇文章将解释为什么以核能为重点的公用事业仍然处于如此好的位置。

为什么Vistra值得看好?

根据文章,微软已经与核能公用事业星牌能源达成了一项交易。

这笔交易将重启宾夕法尼亚州的三里岛核电站,该核电站运营成本太高,于2019年关闭。该工厂是20世纪70年代核电事故的一部分,2028年后将用于为微软的数据中心提供清洁能源。

星牌能源预计将花费约16亿美元在2028年初重启反应堆。微软与星牌能源签署了为期20年的电力购买协议。这笔交易将帮助微软将其24小时的电力使用与附近的清洁发电相匹配。——华尔街日报

尽管这是一个非常缓慢的过程,但与人工智能相关的电力需求激增可能会引发新的许可证浪潮,小型模块化反应堆项目,以及公用事业和数据中心之间的长期交易。

核能倡导者看到了一个机会之窗,可以停止或撤销现有工厂的关闭,或者增加小型模块化反应堆,许多人认为这是新项目的最佳选择。新的税收抵免,对财务困难的工厂的潜在支持,或新项目的贷款已经通过联邦立法变得可用。——华尔街日报

毕竟,核能不仅清洁,而且可靠。数据中心需要在最佳条件下运行,以提供可靠服务,为提供高级技术解决方案的公司服务。风能和太阳能太不可靠了——尽管它们仍将是总电力供应图景的关键部分。

与此同时,彭博社报道称,亚马逊已经花费6.5亿美元购买了一个与宾夕法尼亚州Talen Energy的40年核电站相连的数据中心园区。

相信这只是一个开始,对Vistra来说是个好消息。

如前文所说,Vistra的股价今年表现强劲。由于在正确的时间处于正确的位置,它有望成为表现最好的标普500股票。

这也有助于Vistra扩大其核足迹。9月18日,该公用事业公司同意以32.5亿美元购买其自己的Vistra Vision LLC的剩余部分,该公司拥有核能和太阳能储存资产。

Vistra Vision LLC拥有Beaver Valley、Comanche Peak、David-Besse和Perry核电设施,总容量约为6.4吉瓦。

一般来说,Vistra在这个环境中做得非常好。

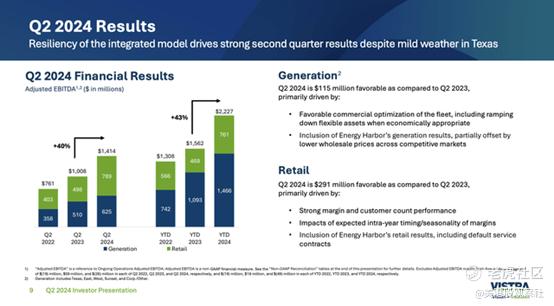

在2024年第二季度,公司报告调整后的EBITDA为14亿美元,同比增长40%。其EBITDA的大约6.25亿美元来自发电。

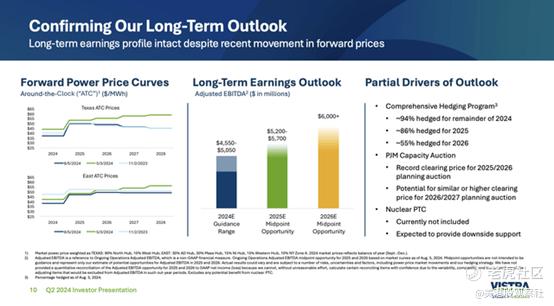

此外,该公司在管理电力价格波动方面继续做得非常出色,因为其商务团队已经将2025年的批发对冲增加到86%,2026年增加到55%。

从本质上讲,这种方法导致了公司2025年EBITDA指导的2亿美元增长,预计至少为52亿美元,比2024年指引的下限高出14%。预计2026年的EBITDA将不少于60亿美元,意味着未来两年至少增长32%!

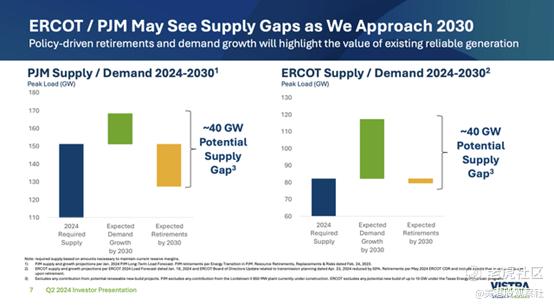

总的来说,Vistra对其服务的市场基本面保持乐观。

除了需求增长,当前的环境政策将推动可调度的火力发电,特别是燃煤电厂的大量退役,直到本年代末,从而创造供需缺口。这些政策中的许多是由州一级的决策推动的,受联邦政策的影响较小。

在PJM最近市场改革的支持下,25年和26年产能拍卖的更高清算价格开始向竞争市场参与者发出信号,引导投资者响应这一供应缺口。虽然这只是一次拍卖清算,但随着时间的推移,产能收入可以帮助抵消较低的批发能源价格,这些价格自我们5月上一次通话以来在外部年份有所软化。——Vistra 24Q2财报电话会议(强调添加

虽然相信煤炭退役将被推迟,天然气将成为电力供应增长的主要驱动力,但不可否认,有一个高利润的供应缺口等待着有能力服务新需求的公司。

因此,作为其长期战略的一部分,Vistra的目标是在德克萨斯州电力可靠性委员会(ERCOT)市场内,新增高达2000兆瓦的新可调度天然气发电。这包括现有设施的500兆瓦增容。

它还包括一个燃煤电厂转换为天然气燃料电厂(Coleto Creek)。预计在2027年煤炭退役后,将继续增加高达600兆瓦的新容量。

巨大的股东价值

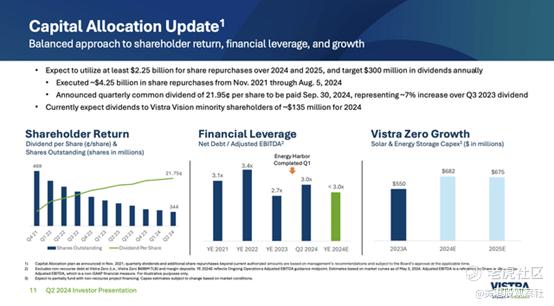

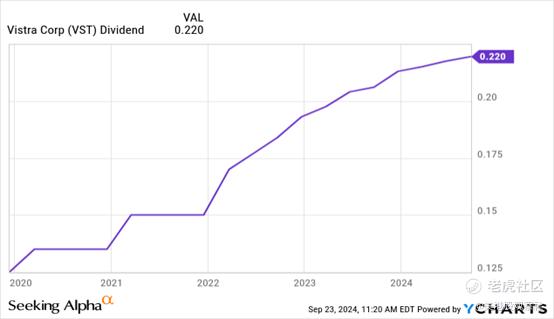

另一件让VST区别于大多数公用事业同行的事情是其积极的股息增长和回购。

自2021年以来,该公司已向投资者返还了大约50亿美元,包括42.5亿美元的股票回购。这是其当前市值的11.4%。

对于2024-2025年,Vistra计划执行至少22.5亿美元的额外股票回购,约占其市值的6.0%。

这得到了一个健康的资产负债表的支持,杠杆比率大约为3.0倍 EBITDA,预计到今年年底将进一步下降。

股息率为0.8%,五年复合年增长率为18.2%。

Vistra积极的股息增长和回购使其成为一个有吸引力的总回报选择,尤其是考虑到分析师预计该公司在2025年将产生32亿美元的自由现金流。这相当于其市值的8.6%。

请注意,大多数主要公用事业公司甚至不会产生自由现金流,因为它们正在处理与产能扩张和电网现代化相关的高昂开支。它们中的大多数借钱支付股息。

到2026年,公司预计将产生37亿美元的自由现金流,约占其当前市值的10%。这些数字令人印象深刻,对其估值是个好兆头。

使用下面图表中的FactSet数据,分析师预计2024年的EPS增长为31%,随后在2025年和2026年分别增长37%和32%。

公用事业部门的中位数市盈率为18.6倍。

将18倍的市盈率应用于VST的增长率,我们得到一个公平的股价为156美元,比当前价格高出大约44%。

总结

核能正在卷土重来,Vistra处于一个有利的位置来从这种转变中受益。

随着人工智能和数据中心推动对清洁可靠能源的需求增加,核能提供了煤炭和可再生能源无法匹敌的解决方案。

Vistra的战略举措,包括扩大其核能组合和锁定长期合同,为公司的持续增长奠定了基础。

当加上通过积极的回购和股息增长带来的令人印象深刻的股东回报时,Vistra成为公用事业部门的佼佼者。

此外,凭借强劲的财务状况和有利的市场前景,Vistra依然值得看好。

优点与缺点

优点:

核能优势:Vistra正在扩大其核足迹,这是一个主要优势,因为人工智能和数据中心推动对清洁、可靠能源的需求。

强劲的财务状况:令人印象深刻的EBITDA增长和积极的股份回购使Vistra在财务上超过大多数公用事业公司。

未来增长:公司定位于从燃煤电厂退役和日益增长的能源供应/需求缺口中获益,提供长期盈利能力。

吸引力估值:即使在最近的上涨之后,公司仍然具有吸引力的估值。

缺点:

低股息收益率:0.8%的收益率可能会让寻求收入的投资者觉得Vistra的收益率与同行相比令人失望。

能源市场波动:能源政策或商品价格的变化可能会影响Vistra的增长计划,尽管我预计这些问题将是有限的。

核事故:核能已被证明是非常可靠和安全的。然而,如果发生什么事情,财务影响可能是灾难性的。

$Vistra Energy Corp.(VST)$