智库荣鼎集团在报道中指出,中国产业政策的资本配置——无论是直接补助、信贷还是私募股权投资,都往往偏离了中央政府政策中的目标,并分析了其原因。

在今年7月召开的中共十八届三中全会上,中国共产党承诺加大对战略性新兴产业的支持力度,重申了以创新为主导的经济增长承诺。但支撑北京工业政策的财政资源,受到中国经济增速放缓的严重制约。北京正在努力更好地分配其有限的资源,以提高其工业政策的效率。

在本报告中,我们梳理了中国产业政策资金方面的可用数据,以分析产业政策资金支持的前景。资金的分配——无论是直接拨款、信贷还是私募股权投资——并不一定遵循北京政策中宣布的目标。

几十年来,由于投资方向错误,金融从业者现在很难将资源引导到更具生产力的部门和公司,这造成了中央政府的意愿与金融部门的需求之间的矛盾。

中国政府希望他们向小型公司和新兴技术分配更多资金,但金融业谨慎行事,为大型成熟企业融资,延缓了受产能过剩影响行业的亏损。

有限的直接拨款流向少数龙头企业

财政支持并非中国工业政策的唯一机制,但在创新成果中发挥着关键作用。

除了企业收入,中国创新融资生态系统的支柱,还包括财政资助(例如对企业的直接拨款)、银行信贷以及私募股权和风险投资(PE-VC)。去年,我们曾指出,这些资金来源都受到经济增长放缓的严重影响,而中国财政环境的收紧,可能会迫使政府以更具战略性的方式分配资金。

那么这种战略性引导是否已经发生呢?关于这三个来源的最新数据表明没有。事实上,资本并没有推动金融参与者更有效地分配资金,而是继续流向“安全”领域:行业巨头、国有企业以及中国已经占据全球主导地位的行业,如电池和太阳能。

其中一些“安全赌注”是老牌企业,例如比亚迪,之所以吸引资金,是因为被视为风险较低且回报可预测。但许多受欢迎的分配结果,来自地方政府对低效且产能过剩的亏损企业(尤其是国企和钢铁等重工业)的保护性激励措施。

因此,金融体系现在削弱了未来生产力的增长,而不是支持,从而阻碍了中国短期和长期的增长。

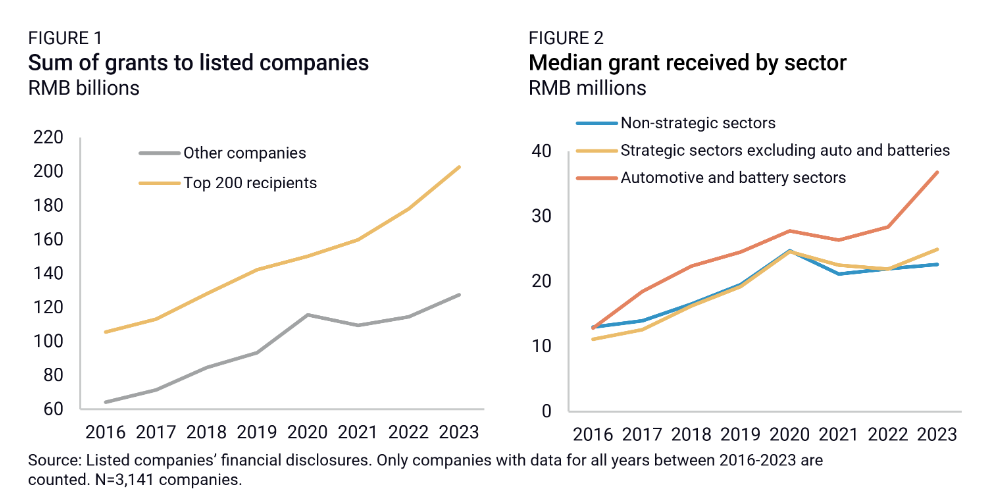

以政府向上市公司的拨款为例。虽然前200名接受拨款的公司继续获得快速增长,但其他2941家公司的拨款增长幅度,却远低于新冠疫情爆发前的水平。

政策文件中指定的战略行业获得的拨款,平均而言并不比非战略行业多,但电池和汽车等行业是个例外。

事实上,即使像半导体和制药业这样被认为具有高度战略性的行业,在过去三年中政府补助的中位数水平也停滞不前。

相反,2022年至2023年期间,政府补助上市公司的增长,主要集中在中国的工业和物流巨头,包括中国的航空和物流业,以及采矿、冶金和其他重工业企业。

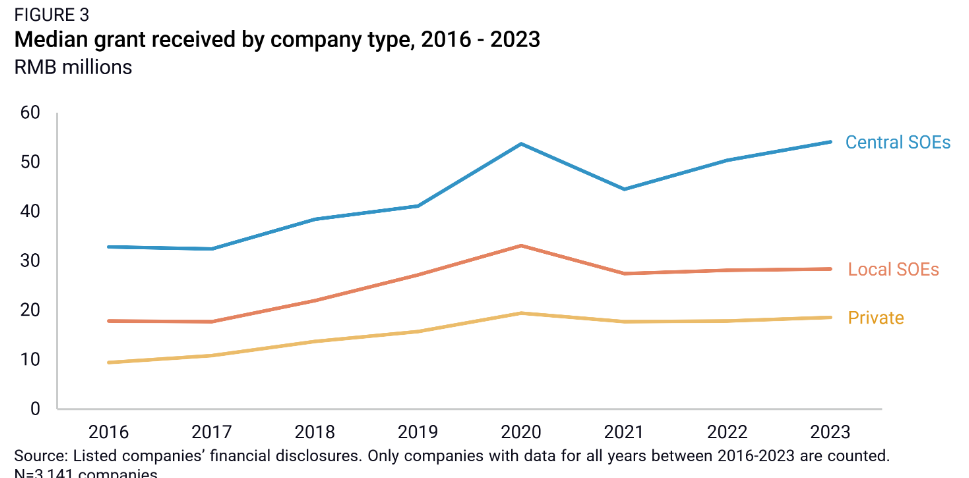

随着北京重新重视国有企业对经济增长的推动作用,国有企业获得的拨款也越来越多,而私营企业的拨款金额中位数在2020年后停滞不前。

这种差距的扩大,应该引起北京方面的关注。

中国政府一再强调需要更具包容性的产业政策资金,并寻求加强对小型企业的财政支持,而小型企业往往是创造力和技术进步的主要推动力。

近年来,针对小型企业的“小巨人”等新项目标志着“加速器国家”战略的兴起,此战略将小型创新企业的成功与经济增长联系起来。但拨款的现实情况,与这一高级战略背道而驰。

有两个可能相关的因素,导致拨款越来越集中于大公司、国有企业以及电动汽车电池等少数行业。

首先,地方政府在发放拨款时可能越来越规避风险。随着预算越来越紧张,他们感到有压力“赌对正确的人”,因此做出更安全的选择。

其次,随着中国经济增速放缓,地方政府可能认为有必要支持当地经济增长的最大雇主和推动力,而这往往是大公司和国有企业。

银行信贷也集中在少数参与者手中

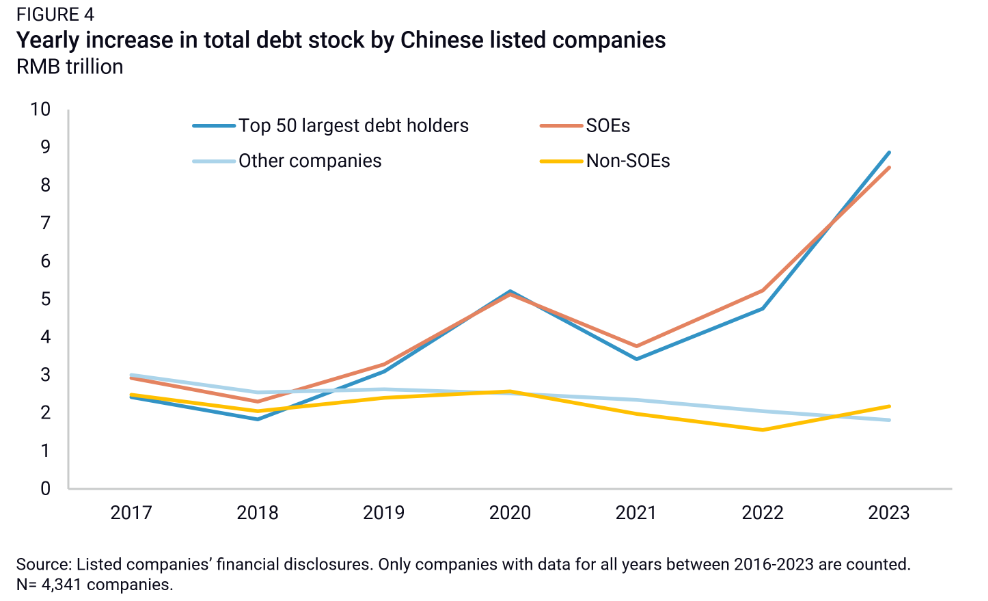

面对日益严峻的财政限制,政府要求银行在为中国产业政策提供资金方面发挥更大作用。与过去优先发展的行业相比,北京需要银行向能够更有效地推动创新和经济增长的行业和企业提供贷款。

但几十年的错误配置——信贷主要流向传统行业和国有企业,使得改变贷款模式变得困难,特别是在经济增长放缓的背景下。我们的数据显示,虽然贷款总额持续增长,但银行选择向最大的借款人(通常是国有企业)倾斜,而不是更有效地分配信贷。

这很可能是因为,在利率走低以鼓励向企业贷款的同时,银行的利润受到挤压。在这种情况下,银行更愿意向低风险借款人贷款,以免增加不良贷款的比例。这导致银行在维持或减少对大多数其他企业的贷款的同时,加倍向最大的债务持有人贷款。宣布亏损、切断不良公司和项目以及注销贷款,会减少银行系统的利润,而银行系统的利润是银行唯一稳定的资金来源,也是中国经济投资的主要融资渠道。

即使这意味着信贷继续流向低生产率行业,但简单地滚动贷款并维持当地公司的运营要容易得多。

私募股权和风险投资规避风险

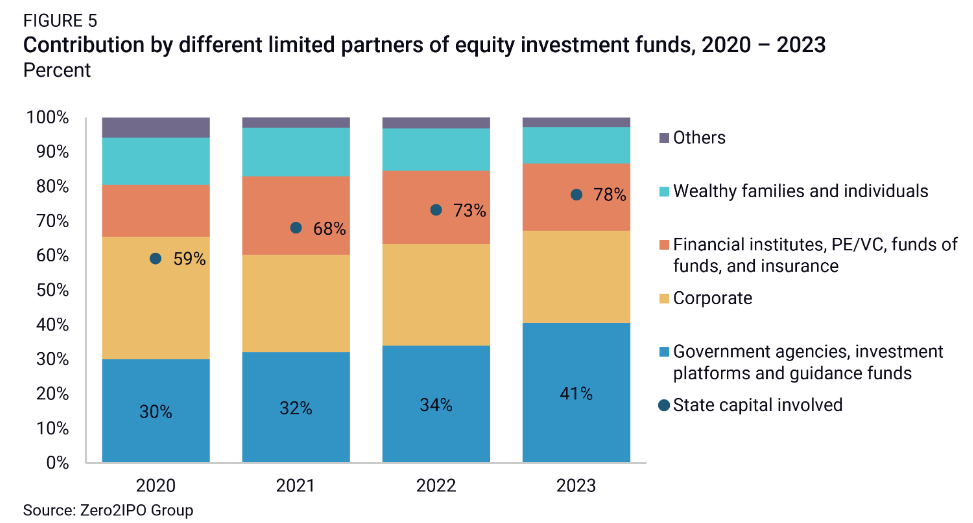

北京也需要私募股权和风险投资流向新兴产业和创新型初创企业。但自2021年以来,私募股权和风险投资领域已经崩溃,只剩下国有投资者来填补部分空缺。

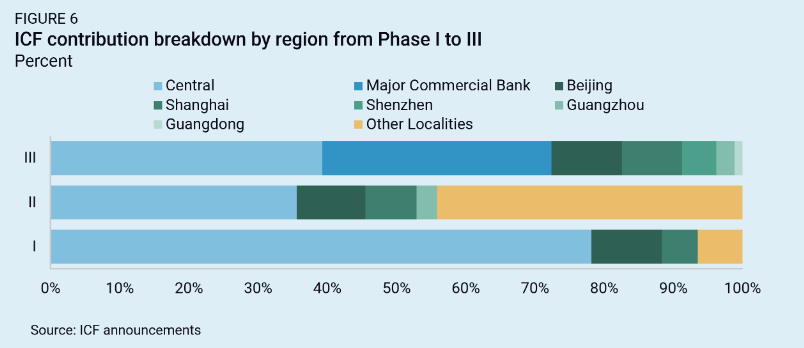

2023年,政府主导的基金作为有限合伙人出资占基金资本的41%,高于2020年的30%。如果将国有企业投资考虑在内,这一比例在2023年飙升至78%。

此外,有迹象表明,北京正在越来越多地利用银行资本注入投资基金,以弥补政府直接融资的减少。

北京引导国家资源的能力,成功地避免了早期投资与后期投资一起暴跌。但转向更多公共资本的做法,使私募股权和风险投资行业更加规避风险,无法进行中国科技融资所需的长期风险投资。

国家基金,尤其是银行,以严格审查和规避风险的投资模式而出名。他们的首要任务是防止损失,而不是追求高额回报,因为任何投资损失都可能成为国家资本损失和腐败的证据。

官员们倾向于将股权投资视为贷款,要求估值波动小,并保证本金回报。

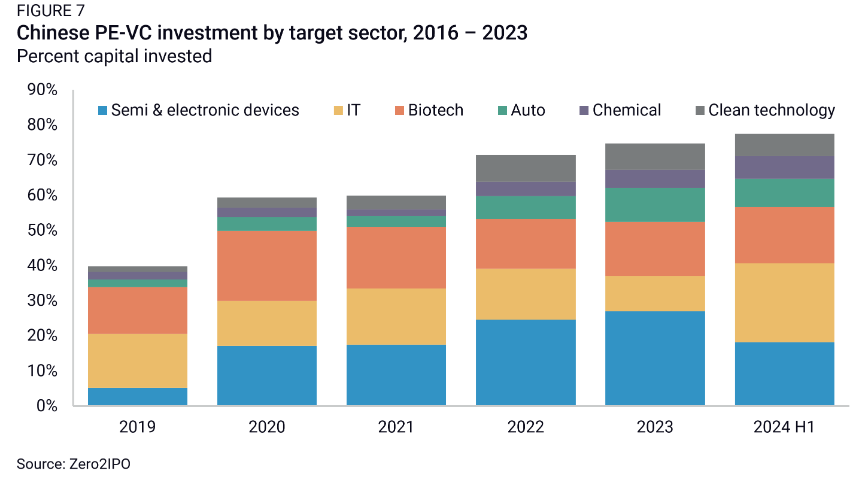

国家支持的VC的风险规避态度,尤其体现在投资行业分布的缩小上,集中于少数几个被认为更安全的行业,因为这些行业与北京的战略目标相关。2024年上半年,半导体、信息技术、生物技术、汽车、化工和清洁技术行业共占私募股权风险投资总额的77%,高于2019年的40%。然而,投资份额的上升并未阻止绝对值在最近几年减少一半,从2021年的1.4万亿元人民币减少到2023年的7000亿元。

国有投资者的投资条件也更加严格。一旦目标公司面临财务困境,他们有时会要求提前退出投资。国有投资者也更倾向于使用回购条款等保障机制,这种条款规定,如果预期的IPO失败,目标公司或公司创始人需要偿还一定数量的初始投资。

此类条款对小型创新公司而言具有挑战性,可能会阻碍他们筹集资金。

这种规避风险的做法与北京的目标背道而驰。

国务院最近试图通过2024年6月发布的《关于促进风险投资高质量发展的政策措施》来提高国有资本的风险偏好,文件承诺改革基金绩效评估体系,使保护国有资本不再是绩效的主要指标。

然而,财政资源和地方债务方面的挑战,可能会阻碍这些努力,使国有资本更不愿意承担长期风险。此外,即使中央政府承诺放松对国有资本的监管,但害怕反腐败调查和国有资本管理不当的指责,也会使地方官员不愿投资于高风险行业或公司。

从长远来看,国有资本的风险偏好不太可能弥补私人资本的下降。

产能过剩行业

在整体经济放缓、资金日益集中的背景下,无论是政府拨款、贷款还是股权投资,已经受到产能过剩严重影响的行业,似乎仍然是国家和商业资金配置的避风港。

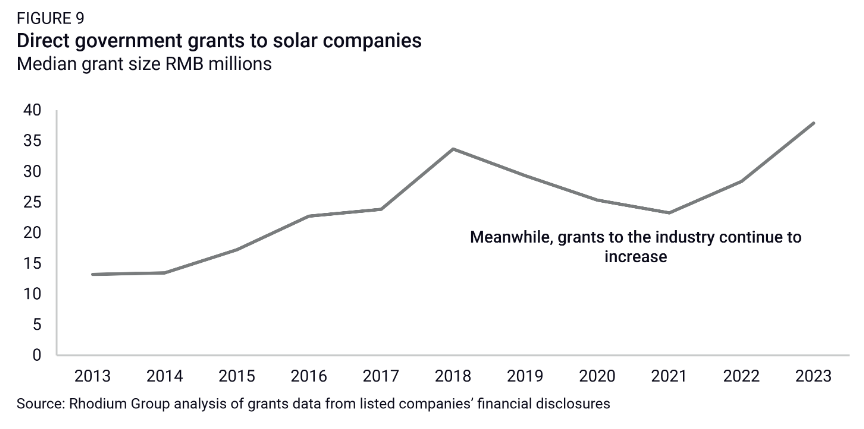

特别是,虽然政府对于大多数其他行业的补贴增长停滞不前,但“新三样”行业,电动汽车、锂离子电池和太阳能光伏产品的补贴持续增长,为扩大生产规模提供了持续投资支持。

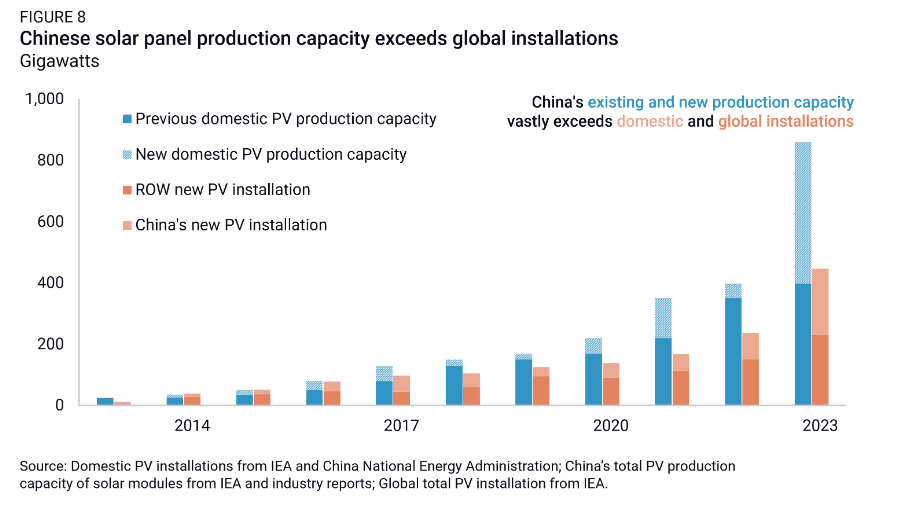

以太阳能为例。2023年,对太阳能设备公司的直接补贴同比增长三分之一,而中国新增了861吉瓦的太阳能电池板产能,是全球新增太阳能组件安装总量的一倍多。

政府的支持与生产增长直接相关,因为地方政府通常会与生产商签订合同,要求在特定日期前达到一定的产量或产能。如果未能达到要求,生产商必须退还补贴。

因此,根据中国咨询公司PV Infolink的数据,中国太阳能组件制造商在2024年2月的平均产能利用率仅为23%,低于2023年上半年约57%的平均水平。

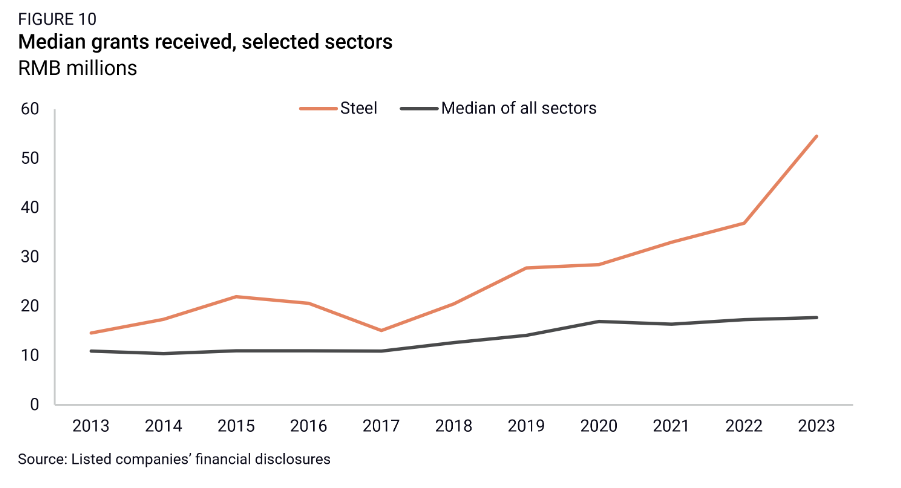

钢铁行业也出现了类似的情况。在2015-2016年的上一轮产能过剩浪潮中,钢铁企业在产能过剩问题严重时获得了大量补贴和低息贷款,阻碍了去产能的进程。

如今,钢铁行业再次面临产能过剩,钢铁企业的利润也下降到了2015年的水平,政府对行业的补助却在快速增加,这是对地方政府所属钢铁企业支持的结果。

补助被用于支持继续安装新产能,导致出口价格下降,同时导致海外产能扩张。

展望

虽然中国政府否认产能过剩是一个问题,但在7月政治局会议上,以“恶性竞争”的间接名称提到了这个问题。

结束价格战并使新行业的增长更具可持续性,是中国政策制定的关键目标。然而,本文中的数据表明,资本分配(无论是通过直接拨款、信贷还是私募股权投资),往往偏离了北京政策中概述的目标。

影响资源分配的政治和经济力量,受到地方政府和银行激励措施的严重影响。多年来投资分配不当,导致这些实体很难将资源重新分配到更具生产力的行业和公司。

金融参与者被迫采取保守策略,支持大型成熟企业,推迟在产能过剩严重的行业亏损,而不是像北京希望的那样将资本引导到小型企业和新兴技术领域。

对于新兴行业中尚无法通过利润再投资筹集大量资金的小公司而言,除了本文讨论的三个资金来源外,几乎没有其他重要的资金来源可以推动创新。

通过工业园区提供工业用地和基础设施是国家支持企业的重要渠道,在很大程度上促进了传统产业的发展。2022年,新建的工业园区主要面向化工、纺织、能源、建材和金属等行业,这些行业占披露行业专长的工业园区投资价值的75%以上。

首次公开募股历来是创新公司的重要额外资金来源,但随着中国政府为稳定股市而放缓审批流程,IPO变得更加困难。截至7月底,分别有359家和119家公司等待批准在境内和境外市场上市,2023年和2024年上半年,通过IPO筹集的资金分别同比下降79%和40%。

当然,北京还可以通过其他非金融手段来影响创新和工业活动的结果。对地方政府和银行进行激励的供给侧改革将是关键的一步。但这可能需要中央政府资金进行大规模资本重组,而北京对此兴趣不大。

政府可以采取的另一个明显的非金融措施是需求侧政策,鼓励创新产品的消费。如果没有强劲的需求,创新产出的潜力仍将受到限制,人工智能生成内容行业就是如此,中国公司很难找到足够的国内客户,愿意为其人工智能服务付费。

但众所周知,中国政府在刺激消费需求方面一直成效不佳,制造业自身不足以推动需求主导的经济增长。

中国对加速器国家的金融支持放缓,以及缺乏有效的需求侧政策,将对北京的创新战略和长期增长前景构成挑战。大型企业是创新的主要驱动力,但一个高效的创新环境还需要一个由规模较小、发展程度较低的企业组成的充满活力的生态系统,以及一个愿意吸收创新产品的活跃市场。

如果资本扩张越来越多地流向产能过剩或投资效率低下的行业,信贷效率的下降也将加剧与投资主导型增长相关的现有结构性问题,并加剧与中国出口增长相关的贸易紧张局势。